编者按:本文来源创业邦专栏港股研究社,创业邦经授权转载。

近年来,随着居民收入水平的提高和对健康关注度提升,大健康产业进入了黄金发展期。尤其是医美、口腔健康行业,由于大众对美的追求逐渐多元化,细分赛道如隐形矫治迎来发展的同时,也催生了一批以时代天使为代表的牙科隐形矫治公司。

前不久,牙科隐形矫治器品牌时代天使向港交所递交招股书,正式对二级市场发起冲击。在如今颜值经济当道的背景下,一个小小的牙齿矫治器也能成为了资本市场的的“心头肉”?面对同赛道中如隐适美以及传统矫正器的夹击,时代天使又该如何继续秀出自己的肌肉?

行业潜力巨大,时代天使头顶“国货之光”

由于大众生活水平的提高,食用的食物也过于精细,事实上,这并不利于口腔的发育。从以往暑期学生就诊的情况来看,牙齿不齐以及牙颌发育异常的发病率均较以往有所升高,这和现在越来越精细的饮食结构、遗传因素以及环境因素均有关。

最新权威统计显示,国人错颌畸形发生率超过50%,如果以专业上最精确的牙齿咬合标准来衡量的话,牙颌畸形的发生率甚至高达91.20%。

据灼识咨询报告显示,2019年,中国的错颌畸形病例约为1,037百万例,远高于美国的约244百万例。然而,2019年在中国治疗的2.9百万例错颌畸形病例中,仅有10.5%的患者采用隐形矫治器治疗,而在美国治疗的4.5百万例错颌畸形病例中,33.1%的患者采用隐形矫治器治疗。

如此显著的对比,一定程度反映出了中国隐形正畸市场渗透率极低。招股书数据显示,就零售销售收入而言,全球隐形矫治市场由2015年的40亿美元增至2019年的131亿美元,复合年增长率为35%,并有望于2030年达到509亿美元。而国内牙科正畸市场有望于2030年达到296亿美元,其中,隐形正畸市场有望在2030年达到119亿美元。这意味着,数字化正畸市场存在巨大潜力。

正是因为隐形矫治器的美观度更好,更多消费者愿意接受隐形矫治器,而时代天使为用户带来舒适、美观的正畸体验同时,也在这条潜力巨大的黄金赛道上跑出了一条属于自己的路径。

财务数据显示,2018年至2020年前三季度,时代天使分别实现营业收入4.89亿元、6.46亿元及6.01亿元;过去三年净利润持续攀升,分别为5820万元、6770万元及1.56亿元。据招股书显示,2018—2019年期间,时代天使毛利分别为3.12亿元、4.17亿元;2020年前9个月毛利超过4亿元。有了市场前景和自身业绩的加持,时代天使似乎已经具备了冲刺资本市场的底气

成本居高不下,市场发展仍受行业痛点钳制

虽然全球市场前景广阔,但从整体上看,国内隐形正畸市场仍处于起步阶段。2019年,中国接受治疗的2.9百万例错颌畸形病例中,仅有10.5%使用隐形矫治器;而美国接受治疗的4.5百万例错颌畸形病例中,有33.1%使用隐形矫治器。其中,中国儿童青少年及成人正畸治疗病例中,分别仅4.3%及37.8%使用隐形矫治器;而美国儿童青少年及成人正畸治疗案例中分别约15.9%及69.3%已使用隐形矫治器。

较低市场渗透率的背后,时代天使在牙齿隐形矫治这一领域,面临的竞争压力也不小。根据灼识咨询报告,2020年前9个月(前三季度)的达成案例计量,前两大市场参与者的市场占有率总计为82.3%,时代天使占41.3%。在隐形矫治器领域,时代天使在2020年微微突出于竞争对手0.3个百分点。这意味着,时代天使的突出地位随时有可能被超越。

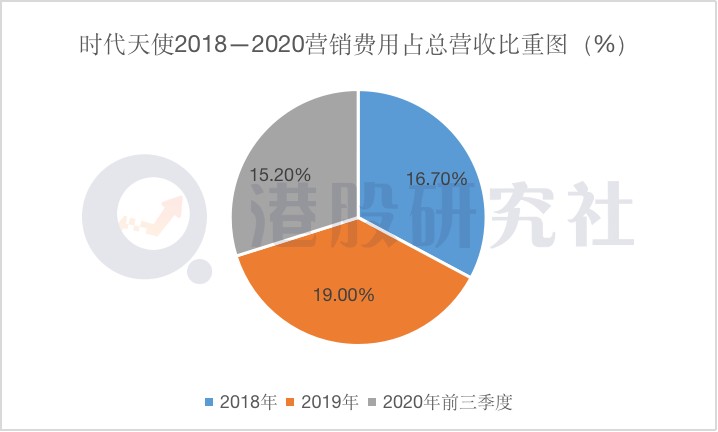

无独有偶,为了抢占市场份额,时代天使也开始狂砸营销费用。据招股书显示,2018年、2019年与2020年前三季度,时代天使销售及营销开支(费用)分别为0.81亿元、1.23亿元、0.91亿元,占总营收的比重分别为16.7%、19.0%、15.2%。

时代天使的销售及营销费用主要由员工成本、广告及推广开支构成。其中,员工成本在2018年、2019年与2020年前三季度的占比分别为33.5%、47.3%、62.1%。用于广告及推广开支的费用占比分别为42.7%、31.7%、26.6%,对应的金额分别为3480.9万元、3890.5万元、2425.2万元。

而时代天使的研发费用分别为5016.3万元、8090.5万元、5893.5万元,占比分别为10.3%、12.5%、9.8%。以此来看,其研发费用远不及销售及营销的费用。

此外,传统的牙齿矫正方法也为时代天使带来了一定的威胁。生活中被称作“牙套哥”、“钢牙妹”的正畸患者使用的就是普通金属托槽矫正器,而这种矫正器以矫正速度快、不易损坏、价格便宜的特点占领一部分市场。

业内人士也表示,从整体口腔正畸的产业链来看,矫正器材料成本、医生成本和场地设备及其他成本分别占据了总成本的30%,50%和20%,其中医生这个环节中约90%的时间耗费在频繁的复诊环节中,要想在保证材料品质的同时降低成本就要从节省复诊环节的人力成本来入手。

然而专业医生作为口腔医疗领域的核心资源,当前我国每百万人口拥有的口腔医生数量仅为140名左右,远低于发达国家的水平,再细分到牙齿正畸领域,医生资源更是少之又少,这也将缺阻碍行业的快速渗透。面对市场变化,隐形矫治器通过数字化的方法一定程度上可以对缓解这种行业难题。

“颜值经济”加持,或难解时代天使上市愁?

随着经济水平提高,加上“网红效应”等多种因素的影响,人们对颜值的要求也越来越高,愿意为之付费的意愿也逐渐增强,这也推动医美行业市场规模快速增长。

根据艾瑞咨询数据统计,2014年,中国医美市场规模为480亿元,2019年增长至1769亿元,年复合增长率达到29.8%。根据高禾投资研究中心估算,如果按照15%的增长率预测,2023年中国医美市场规模将达到3668亿元,而牙齿美容服务也在医美中占据着重要地位。

业内人士认为,未来在中国,将有越来越多的中国人愿意在牙齿矫正上消费。牙齿矫正市场至少还有十几倍、甚至几十倍以上的市场增长空间,而隐形矫正会有更快的市场增速。从医疗视角看,牙齿矫正是增速最快的口腔医疗服务产品之一;从医美的角度看,牙齿矫正也是最容易标准化且专业门槛较高的的细分品类。

在这样的一个蓝海市场里,技术显得尤为重要。在数字化方面,时代天使成立了数字化口腔智能研究院,并企图抢占更多的下沉市场,在扩大销售网络、提高品牌知名度和学术影响力等方面举措不遗余力。

但近年来,纵观牙齿矫正领域,如正雅齿科科技、恒惠科技、正丽科技等公司,纷纷在隐形矫治器领域加大研发与推广投入,在国内市场获得快速增长。此外,不得不提的是,由Align Technology(ALGN.US)在中国的独资品牌“隐适美”,作为一家隐形矫治龙头,在国内的市场影响力不低。

隐适美于2011年进入中国,其毛利率达到75%。资料显示,隐适美在国内也推出了价格更具经济性的系列产品试图进军下沉市场。这恰好与时代天使的定位相吻合,也意味着将于时代天使抢占更多的市场。

现阶段来讲,隐形矫正仍然被赋予高端消费的标签,因此渗透率较低也是情理之中,但伴随着大众生活水平的提高,以及颜值经济赋予的市场想象力,未来这一领域的普及率只会越来越高。那么,时代天使作为国内本土品牌本身也存在较大的想象力。

但参考美股市场2019年上市的SDC,同样作为一家牙科美容独角兽,却面临上市即破发的尴尬窘境。目前14.07美元的股价相较于20美元的发行价依然跌去了42%。未来,百亿级别的蓝海市场里,时代天使的IPO之路仍然充满了不确定性。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。