编者按:本文来源创业邦专栏美股研究社,创业邦经授权转载。

在全球数字浪潮下,SaaS行业风口正酣,井喷的用户量,高涨的资本行情,各方利好,这也让全球云通信赛道受到资本的多方关注。其中以声网与容联云为代表的云通信服务企业于去年顺利赴美上市。

美东时间2月22日盘后,声网公布2020年第四季度和全年财务业绩,2月23日,或受亏损扩大影响,财报发布后声网股价一度暴跌19.50%。从资本市场情绪来看,声网的这份财报表现似乎不是很理想。截止目前,声网股价为73.23美元,总市值为72.66亿美元。

做为中国通信云赛道内的领头羊代表,声网与容联云一直被拿来作比较,尤其是两家公司都选择在美股上市。或受声网财报不理想股价波动影响,容联云当天相应下跌13.47%。截止目前容联云股价为24.54美元,当前总市值为39.23亿美元。

2021年是企业数字化升级和SaaS行业加速发展的一年,中国通讯云服务商迎来了新的发展机会,中国企业声网和容联云相顺利赴美上市。在美股资本市场,Twilio也是声网与容联云对标的对象。

从体量上看,目前Twilio总市值超过400亿,而声网和容联云的总市值都还未能突破百亿大关。做为中国云通信领域内的后起之秀,声网与容联云想要成为中国版的Twilio还有多远呢?透过分析这两个公司披露的业绩数据,我们可以来探究下。

营收增速承压,声网容联云道不同阻力都不小

在发布20Q4季度财报后,声网与容联云的股价均下跌不少,或许和声网营收增速持续下滑有关。

财报显示,声网实现营收3325万美元,同比增长74.1%,环比下滑6.44%。自20Q1季度起2020年声网的营收环比都有所下滑。

因容联云估值锚定的是Agora,Agora跌基本容联云不会好,同一天容联云股价也下跌了13.47%。透过分析容联云的招股书,我们也能看到其业绩增速有所放缓。据招股书显示,容联云2018年、2019年和2020年前9个月,容联云的收入分别为5.02亿元、6.50亿元和5.09亿元,同比增长分别为29.7%、19.4%。

去年各行各业上云提速,各企业的收入成本将相应增加,SaaS将成为整个行业的大趋势。行业前景利好,为何声网与容联云在营收上的增长却不太理想?

一、大客户过于集中,容联云增速面临瓶颈

在业务上,容联云业务分为TO B(企业客户)和TO G(政府客户)两大板块,而声网的业务主要是实时互动业务,以互联网业务为主。

相对于声网,容联云的营收更加集中在大客户手中。据招股书介绍:截至2020年9月,容联云的活跃客户数量同比新增511家至12048家,其中大客户共有173家,占比1.4%,大客户对其收入的贡献占比高达76%。

但企业客户和政府客户这些行业大客户对标准化的产品不太感冒,他们大多愿意选择有定制化能力的服务商。虽然企业和政府产品的特点就是留存率高,更稳定,但是周期长,这使得容联云的增长率看起来没有声网这些互联网客户比较多的企业业绩增长快。在2020Q4声网在财报中也表示,营收的增长主要是由于视频和语音产品的业务拓展。

同时,在2020年,部分规模较小的企业客户受到冲击,削减了IT支出,客户留存率可能下降。国际数据公司(IDC)预测,由于新冠疫情造成的经济影响,导致2020年全球IT支出将下降2.7%。小机构(10人以下)和小企业(10-99人)在本年度IT支出缩水最大,降幅将分别为4.9%和2.7%。容联云的客户留存率将有所下降。

二、业务发展单一,声网营收增长承压

对于声网来说,营收增速环下滑,有可能是受业务单一影响。声网目前的以音营业务为主,服务对象主要是互联网客户,收入来自所消耗流量越多,声网获得的收益也就越多,但语音的利润远远低于视频业务,这也就导致了活跃用户有所增加,但无法和营收相匹配。

其次与声网有合作的企业,如哔哩哔哩、花椒直播、陌陌开始自主打造视频服务,或与其他厂家合作。并且,声网还要与腾讯云代表的公有云厂商、Tokbox代表的RTE厂商、Twilio代表的CPaaS厂商、ZOOM代表的视频会议厂商、以及WebRTC代表的开源项目竞争。

不论是在议价,还是在营销方面都面临新的压力。比如腾讯实时音视频依托于腾讯云的全球部署,TRTC几乎覆盖了腾讯云所有的海外接入点,并在腾讯云基础设施之上,具备强大的弹性扩容的能力。另外TRTC也和IM、直播、点播、AI等腾讯云其他产品联动,可以简单快速地扩展出语聊房更多的业务场景。

总得来说,因声网和容联云商业模式的不同,这也决定了两者在后期不同的发展方向。从业务发展来看,两家公司都有自己的痛点,这也是亟需要解决的问题。除了营收之外,两家公司的盈利能力均承压。

双双亏损扩大,高投入低利润挤压毛利空间

在云通信行业,企业亏损持续扩大似乎常态,根据声网与容联云披露的数据来看,两家公司都处于亏损。

据容联云招股书披露,2018年、2019年、2020年前三季度,容联云亏损分别为1.56亿元、1.84亿元和2.04亿元;同样的,声网也处于亏损阶段。Q4财报显示,声网净亏损为618.2万美元,去年同期亏损为234.2万美元,同比增长170%。就全年而言,声网净亏损为311万美元,2019年亏损为618万美元。

从在亏损背后,或许我们可以看看两家公司的毛利率。

从Q4财报看,声网Q4季度毛利为2010万美元,毛利率为60.4%,同比下降5.6%,环比下降2.1%。而容联云招股书显示,2018年、2019年、2020年前三季度毛利分别为1.88亿人民币、2.67亿人民币、2.06亿人民币,毛利润分别为37.52%、41.07%、40.55%。在毛利率方面声网普遍高于容联云25个百分点。

为何两家公司都处于亏损?或许我们可以从成本上来细看。

一、成本投入不断加码,利润空间遭受挤压

产生这个原因,首先,与研发投入有关,声网的视频产品对宽带要求高,维护和研发成本高,与营收无法匹配。声网在Q4季度的研发费用为1440万美元,相比去年同期710万美元增长102.6%。

在容联云方面,据招股书显示,容联云研发费用和营销费用占当期总营业费用的比例一直维持在35%和40%左右,同时研发费用逐年攀升,从2018年占总费用的34.7%到2019年的36.5%,而2020年的前三季度达到1.2亿,就快接近2018全年的1.26亿。

其次,与海外业务有关,在声网20Q4财报也表示,成本上升主要是由于国际业务拓展导致的基础架构和容量扩展。在Agora云市场2.0计划中。创始人兼CEO赵斌就表示,截至目前,声网全球注册应用开发者达到21万。但是在宽带技术领域有明显的规模效应特点,也就是技术越不成熟,业务单位成本会越高。因此,在欠发达地区的业务将导致成本的上升,影响毛利率。

虽然容联云的绝大部分营收来自国内,在2019财年至2020财年前三财季,容联云来自国内的收入分别4.89亿元和4.23亿元,来自日本的收入分别为2009万元和376万元。不存在海外业务影响毛利率的情况

二、容联云议价能力低,毛利率低下难以改善

但是,造成容联云毛利率低下的主要原因是业务本身,PaaS业务利润低,收入成本高,在2020年前三季度该业务就占到了总收入成本的62.5%,同时期CC的与UC&C的收入成本比仅为22.4%、14%。

这个原因使得容联云毛利率情况一直得不到改善,究其原因在于国内,通信分配全由三大运营商掌握,作为服务中间商的通讯云企业在与运营商合作时难以获得议价权。

更严重的是,容联云的营收主要集中在大客户手中,这变性降低了容联云的议价能力,正如招股书提示的那样:“由于公司业务主要聚焦于大型企业,存在被要求大幅减价的可能。”毛利率低成为了容联云的顽疾,如若不去除容联云或许在未来的发展将承受压力,成为下一个Twilio可能需要很长一段时间。

欲追上Twilio 600亿市值目标,声网容联云未来发力剑指何方?

过去一年,美国资本市场对云通讯赛道的热情攀升。疫情以来,Twilio的PS屡破新高,一度接近40,截止目前Twilio的股价为409.21美元,总市值为617.95亿美元。

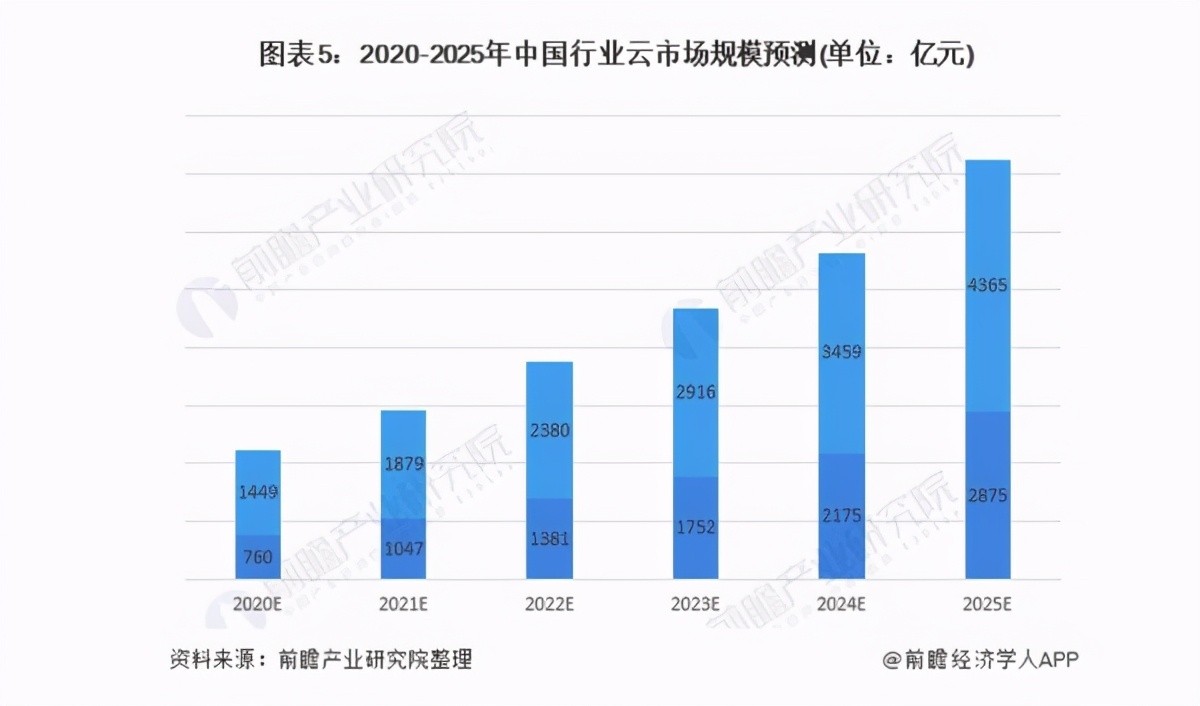

就国内而言,据此,前瞻预计到2025年,互联网相关行业云市场规模将达到2875亿元左右,垂直行业云计算市场规模预计将达到4365亿元,行业云整体规模突破7200亿元。

国内行业云存在如此大的市场规模,但却没有出现像Twilio体量巨大的公司,这说明以声网和容联云为代表未来还有很长一段路要走。公司如想走得更远,必须考虑的是从何下手扭转亏损局面、证明盈利能力,目前他们与Twilio的差距在哪?未来两个公司可以重点从哪发力?

一、转战数字服务

需要注意的是容联与Twilio所走的道路不同,容联云属于即时通讯IM PaaS赛道,与专注于实时音视频的Twilio处于不同赛道。这也就决定了容联与Twilio两者不同的成长轨迹。。

(来源:艾瑞咨询)

近几年Twilio业绩增长背后或许是它在不断提升竞争力。2017年就收购了瑞典SMS短信提供商Beepsend,在2018年又收购了语音分析公司Ytica,在2019年2月又完成了对电子邮件API平台提供商SendGrid的收购,通一系列收购加强通讯云生态建设,现在业务范围已经触及金融、教育、医疗等领域。完全避免了早期业务单一带来的隐患。

容联云对Twilio有所借鉴,但容联云和Twilio处于不同的细分赛道,也决定定了它们的发展方式不同。

据容联云招股书显示:IPO招募来的资金,容联预计分成了四份:30%用来增强和升级现有的解决方案;30%用于进一步投资新技术;30%用于从事选择性战略投资和收购;10%用于开展业务和维持公司一般开支。

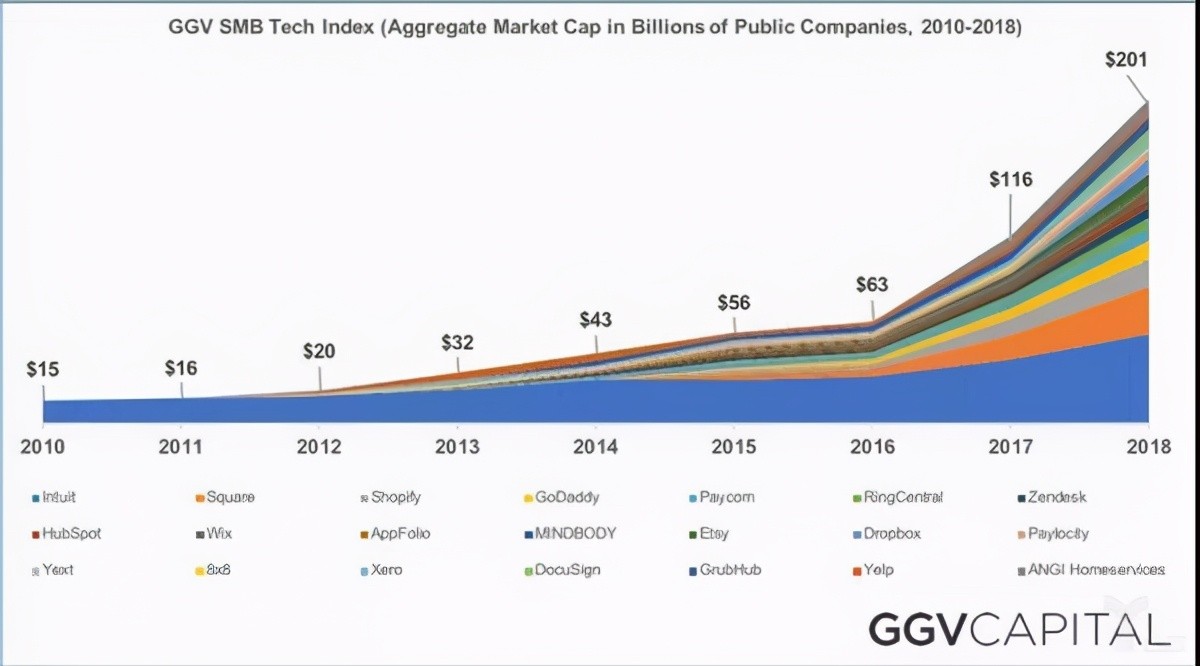

可见无论是升级解决方案还是用于战略投资或收购都是在寻求新的转变,将目光聚焦中小企业,随着数字技术服务的加速下沉,中小企业将是SaaS产品的未来增长点。据纪源资本数据显示,2010年到2018年的中小型SaaS市场的总市值从150亿跃升到到2000亿美元以上,而且这一增长趋势还在继续。

容联云通过解决方案服务中小企业,或许在未来会带来新增长点,改变毛利率低下的局面。

二、声网编制RTE版图

声网和容联云一样也在寻求突破,和早期的Twilio一样,声网以RTC(实时音视频技术)起家,但目前正声网加速了RTE(实时互动云服务)布局,走出了和Twilio不一样的路子,通过加大技术研发,以此构建竞争壁垒,保持市场地位。

比如在针对低延迟直播服务声网推出了“极速直播”,面向对文字、白板等消息互动低延时要求相对高,或有低频互动需求的直播场景,延时在1.5s-2s之间。

特别是在2021年1月28日,声网宣布收购环信,利用环信的IM属性打造互联网生态构建RTE,扩充声网的实时互动版图。未来,如何在声音领域进一步提升核心竞争力,这或许也是声网要突破的重点。

在TMT行业,企业都明白只有掌握了技术,产生了技术壁垒,才能立于不败之地,尽管两者都在不断地加大技术投资,但是技术的成熟不是一蹴而就的,并且目前不管是容联云还是声网都还有一系列问题亟待解决,如何提升核心竞争力,在产品跟技术层面树立更高竞争壁垒,或许是拉近与Twilio差距的关键所在。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。