导读:2020年亏损40亿的京东物流,一举ipo之后,市值超过了中国快递行业市场份额top5中的“三通一达”的总和。

这一事实令人啧啧称奇的原因是,京东物流2020年的高市值,是在2020年疫情叠加有史以来全行业最血腥的价格战基础上实现的。

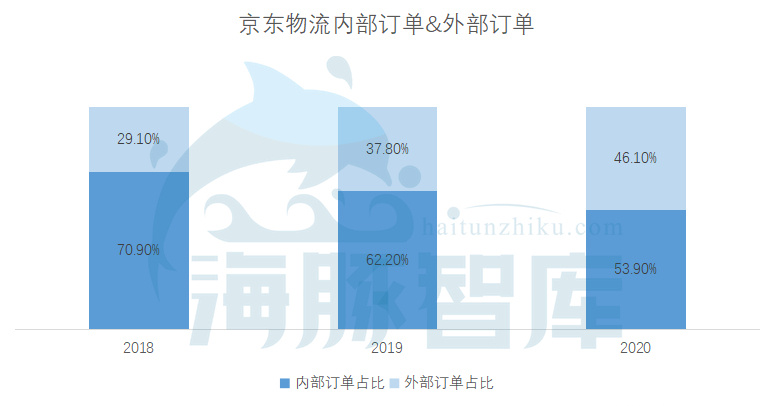

同时,京东物流的外部订单收入依然没有超过5成,这也被视为京东物流未来增长的一个隐忧。

文| 王雨佳

来源|东哥解读电商(ID: dgjdds)

2020年,在快递这个价格战刀刀见血的肉搏生死场中,京东物流得以逆势增长,为市场所瞩目。

同时,前任CEO王振辉上市前的骤然离职,以及40亿的亏损之下,京东物流外部订单收入依然没有超过5成,依然让市场对其未来增长,抱有疑虑。

海豚社问了5个行业的10个商家选择或不选择京东物流的理由,从市场的声音中,分析京东物流如何在红海市场中,走出自己的差异化。

► 刘强东:五年内第三方订单超过自营物流

在2018年5月份的一季度分析师电话会议上,美国银行-美林分析师提问:我们知道京东投资于物流业务,不光是为了发展京东的业务规模,也是为了服务第三方的商家,那么我想知道,如果我们看京东去增长和扩大自己的物流网络的话,大体上来讲,你们的发展有多少是为了助力于京东自己的业务的扩张,有多少是为了服务于第三方物流需求做准备?

刘强东:我们预计,大概在5年之内的时间里,来自于第三方的物流服务将要超过我们自营的部分。

CFO黄宣德:刚才Richard(刘强东)已经提到了,第三方物流服务将在未来五年内占比超过整体物流业务的50%。

已经过去了三年,目前实际情况又是如何?

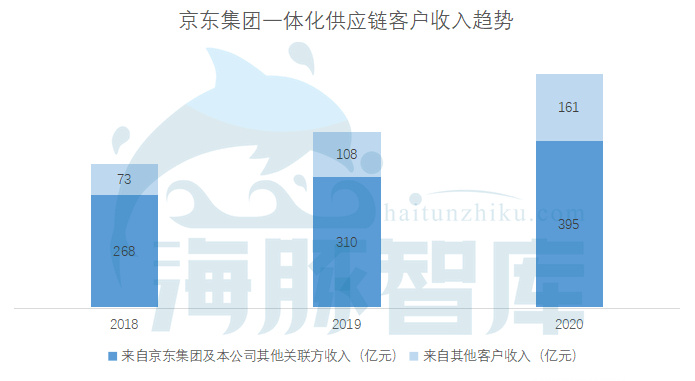

从2018年到2020年,京东集团的收入占比逐渐下降,分别为:79%,74%,71%,来自外部客户的收入占比逐渐提高,分别为,21%,26%。29%。

显然离外部客户超过50%还有不少差距。所以也有江湖传闻,之所以在IPO前夕,前京东物流CEO王振辉离开,与业绩不达标有很大关系。

为什么第三方订单比重,如此重要?因为这是投资人决定是否长期投资京东物流的核心指标。如果过于依赖京东平台,说白了,依靠的是平台输血,就没有核心竞争力,商业价值是要打折扣的。

京东物流的竞争力在哪里?外部拓展客户难点又在哪里?商家选择京东物流的理由是什么?拒绝的原因又是什么?

►史上最激烈价格战中的京东物流:打出差异化

京东物流ipo招股书上,营收和毛利率的表现,确实能让市场眼前一亮。

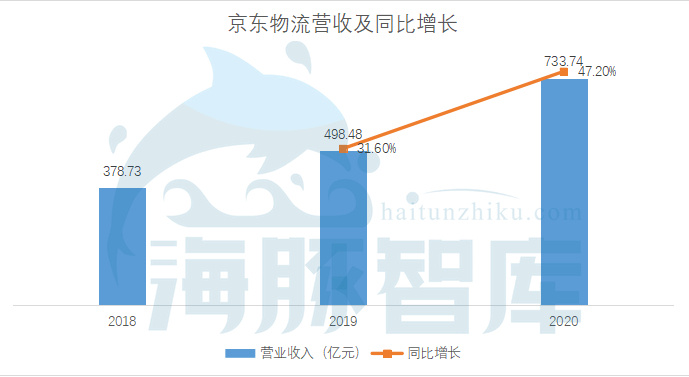

京东的营收在2019年,2020年同比增长31.6%和47.2%。

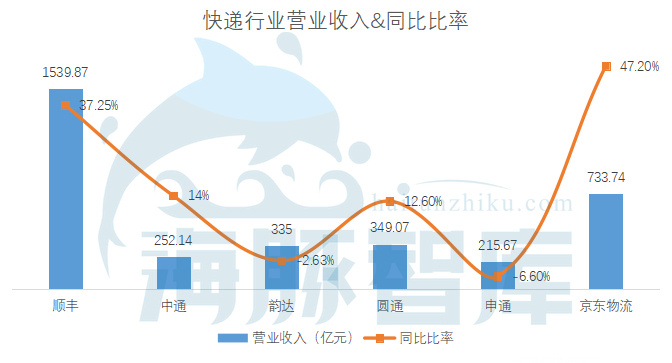

京东营收增长,在全行业一枝独秀,超过顺丰同期的23.3%和37.25%。

更不用说,2020年,通达系的营收同比增长,在10%左右,申通、韵达还分别出现了6.6%和2.63%的下降。

(2020年快递行业营业收入&同比比率)

2020年,是中国快递行业有史以来价格战最激烈的一年。

市场普遍认为,快递业价格战的原因,是极兔意图低价抢市场。这家从东南亚崛起,背靠步步高系资金以及拼多多单量的公司,2020年在中国快递量最大的义乌,甚至打出了“1元发全国”,击穿了全行业的底价。据传,某位顺丰高管在财报沟通会上谈到极兔,叹息着说:“规模再大也守不住市场”,且认为这是顺丰的教训。

根据国家邮政局的数据,尽管有2020年上半年新冠肺炎疫情给国内物流行业带来不利影响,2020年,行业快递单量达到833.58 亿件,同比逆势增长31.22%;行业实现快递收入8795.4亿元,同比增长17.31%。

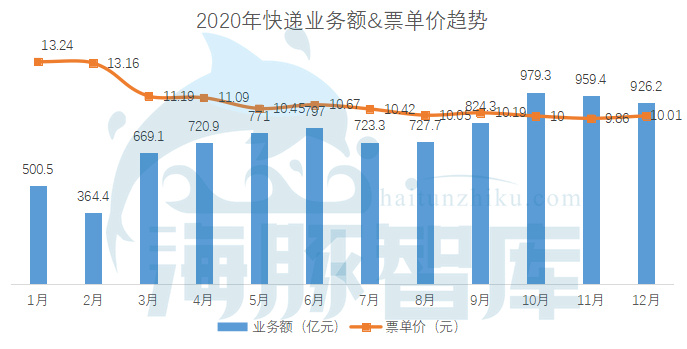

在快递行业实现了业务量与业务额的双重增长的2020年,行业的月业务额从1月的500亿,一路上升,到12月已经达到926亿;但是,行业票单价从1月的13.24元/单一路下滑至10.01元/单。到了2021年2月,单票快递(单件快递)价格同比连续12个月下降,1~2月单票均价为10.69元,同比下降19.08%。全行业陷入了激烈的价格战当中。

价格战在头部企业当中尤为严重,2020年,通达系单票收入,下滑到2元上下,下滑幅度都在20%以上。

连昵称“快茅”的顺丰,单票收入都降到了17.77元,2019年同期是21.94元,同比下滑约19%,顺丰在开拓下沉市场中也降价了。

无论是通达系还是顺丰,都不同程度出现了,单量大增,票均价下降,毛利同比下降,做再多也不赚钱的情况。

而京东物流的价格依然坚挺。海豚社采访中,洗护类商家表示,1~3公斤的商品,用京东物流的仓配一体化供应链服务,一单平均支出是8~12元,而自己选择仓库,再用通达系,综合下来一单3~6元,京东物流比通达系贵一倍。

在快递业被外来者掀起的价格战搅动,被视作“同质化竞争”、“红海市场”之后,资本市场亦快速反应。

从2020年7月开始,随着快递行业从疫情中复苏顺丰控股的市盈率达到了三年来的新高。2021年2月开始到5月,顺丰连续下跌,截止6月初,市值较高点蒸发2000亿,停留在3200亿左右。

而京东物流顶着40亿的亏损,营收不到顺丰的一半,市值却达到2800亿港元,折合人民币2300亿,和顺丰相差1000亿,超过三通一达市值的总和。

显然,资本市场对京东物流的看法和给它的估值模型,与三通一达,甚至顺丰,都有明显不同。

虽然仍亏损40亿,但是,京东物流的解释:“目前将物业的增长以及扩大市场份额的优先级置于盈利能力之前,因此中短期之内,盈利状况还有可能出现大幅波动。”京东物流的未来故事,被市场所采信。

市场看好京东物流,绝非看好和通达系相同的配送服务,而是看好坚持不降价的一体化供应链客户服务,其未来的发展潜力。

所谓一体化供应链客户服务,就是品牌商客户,将货品入京东仓库,使用京东物流的仓储/存货管理服务。

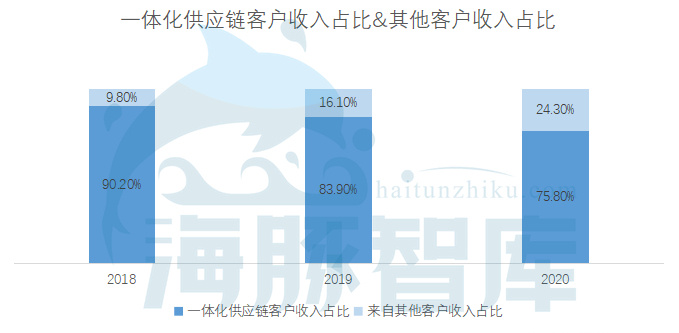

京东物流将客户划分为“一体化供应链客户”和“其它客户”:用京东仓配的是一体化供应链客户,不用该服务,仅使用京东物流配送的是“其他客户”。

2020年,京东物流一体化供应链收入占总收入的比重达到75.8%,是京东物流的收入重心。

一体化供应链客户收入,2018年、2019年、2020年,分别为341亿,418亿,556亿。

京东集团是京东物流最大的一体化供应链客户,京东物流来自京东集团的收入全部都是“一体化供应链客户”收入。

2018年,2019年,2020年,京东集团贡献的收入分别为:268亿,301亿,395亿。

而剔除京东集团的部分,剩下的,是外部用户的一体化供应链客户收入。

在一体化供应链客户收入中,2018年、2019年、2020年,来自京东集团的收入占比逐渐下降,分别为:79%,74%,71%,来自外部客户的收入占比逐渐提高,分别为,21%,26%。29%。

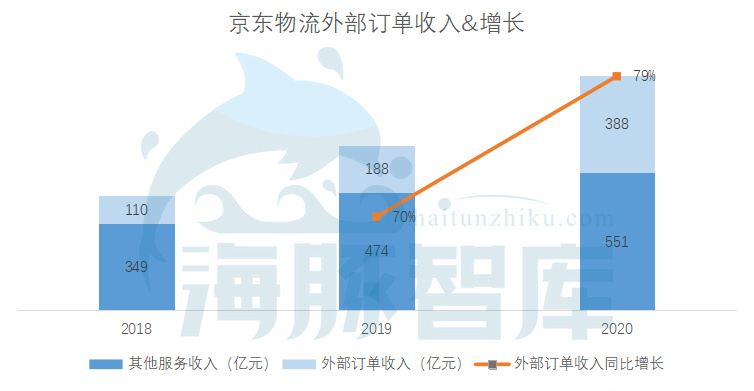

招股书显示,2020年,京东物流外部订单收入的同比增长率是79%,远远超过来自京东集团及关联方内部订单收入的同比增长,后者是27%。

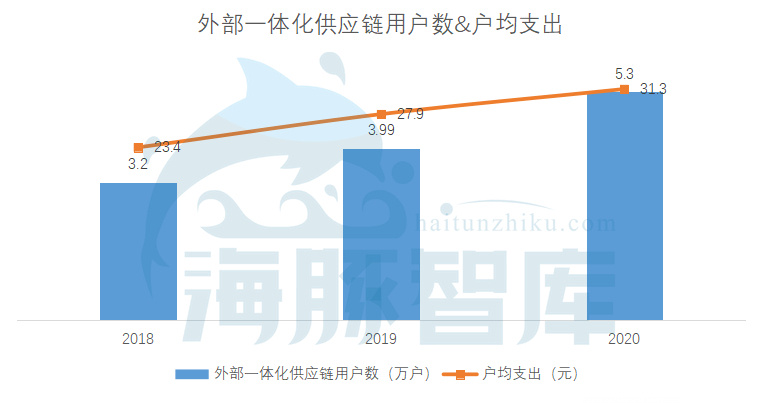

同时,来自京东集团之外的一体化供应链客户,数量和户均支出逐年增长,证明了这个业务的前景。

目前仅有5.3万商户选择了该服务,京东没有公布pop平台有多少商家,但是未来的增长潜力仍然可期:

当然,目前京东物流外部的 “一体化供应链客户”,亦主要来京东POP平台(京东第三方平台)下的FCS模式。(FCS模式是和京东自营比较类似的一种模式,由京东完成仓储管理、订单配送、收款和开票,商品后台搜索露出权重高于一般pop,低于京东自营,但是页面上打京东自营标,给用户的感受就是自营。)

实际上,京东物流来自京东集团及关联方的内部订单,到2020年,占比依然超过5成。

总的来说,京东物流有优质的用户体验,但是,还是背靠京东平台,才能吸纳优质的客户,才能得到这样与众不同的估值体系。

京东物流有其核心竞争力,但是京东物流未来的增长,和京东平台,息息相关。

► 商家为什么选京东物流?

全行业都降价了,京东一体化供应链服务价格坚挺,比通达系贵一倍,商家何以还要选择一体化供应链客户服务呢?海豚社访问了5个不同行业的商家,谈谈个中门道。

海豚社总结,商家选用京东物流主要考虑3个方面:

1、 商品的毛利能不能cover,京东物流贵100%的仓配成本

2、 京东物流的优势是配送的效率,用户体验,这两件事对生意的影响

3、京东FCS模式下,用京东一体化供应链服务,商品可以打自营标签,提高权重和露出,这对生意有多大好处

小家电经销商A先生主营空气炸锅等商品,客单价在200~400左右,他不用京东物流。小家电毛利在10%以内,再用京东物流,要多卖好多个锅才能赚钱。同时,这个档次小家电的用户,对价格更加敏感,对用户体验相对不敏感,对通达系的配送完全可以接受。

而戴森的经销商B先生表示,他一直在用京东FCS,用一体化供应链服务。戴森吹风机、吸尘器,客单价都在2000元以上,商品毛利在50%以上,客户普遍是高净值人群,对价格不敏感,对用户体验很敏感,用了京东一体化供应链服务之后,客户留存率都有提升。同时,作为经销商,在FCS模式下,他的商品可以打“京东自营”标签,搜索和展示权重比pop店铺有提升,多了一重京东自营的背书,销量有明显增长。

手机商家C先生,坚持选择FCS模式,用京东一体化供应链。他主营oppo等品牌手机,客单价1000~2000元,商品毛利也在10%。但是手机客单价高,体积和重量却很小,10%的毛利,已经能cover京东物流多出来的成本。京东销售3C,转化率本来就高于淘系,用FCS,商品打自营标签,销量明显提升,退货率都能低好几个点。

“很多人买手机是冲动消费,货都到手了,也就不退了,你用通达系慢几天送到,他们后悔了退货了。”C先生如是说。

洗护类商家D女士告诉海豚社,她不用一体化供应链服务,她主营的联合利华、宝洁公司的牙膏、洗衣服、沐浴露等标品,客单价30~60元,重量却在2kg以上,而商品毛利在10%以下,洗衣服一类的标品,毛利更低。她的客户普遍价格敏感,体验不敏感,京东物流比通达系贵一倍,用京东物流她就赚不到钱。

她也没有选择FCS模式,因为洗护标品在大促的时候,时常被京东自营作为引流品,价格比她的进货价还低,她家商品就算打自营标签,提高搜索权重,也很难赚到钱。

“洗护类的大品牌商才会用京东一体化供应链,省时省心,他们不差这点钱,我们差钱,用不起。”D女士表示,经销商销售洗护标品在京东没有优势,业内人所共知,她的主要销售阵地还是淘系,但是,“京东是大平台,总要留个展示渠道。”

而时尚女装类商家E女士告诉海豚社,她不用一体化供应链供应链服务,首先,京东物流对库存时间超过一定天数的商品要收滞纳金,而时尚女装出现库存再正常不过,这一点足够劝退她了。

京东物流在ipo之前,就对仓库的坪效有更严苛的要求,入仓商品的库存周转天数,也要按照自营的要求达到30天左右。这些要求,对类似女装这样的非标、库存周转天数多的品类,以及绝大部分用户少,商品尚未打开知名度的创业公司,是极度不友好的。

这样的商家,就算想要在京东开店,多一个展示渠道,也用不上京东物流,只能选择通达系。

海豚社认为,京东物流、通达系、这些快递公司的竞争,是其背后电商平台之间竞争的延续。京东物流的未来,很大程度上取决于,京东pop平台的发展潜力。

淘系,京东,拼多多,每个平台都有自己的核心品类,京东的基本盘就是3C数码、家电,客单价高,用户重视体验。

目前,中国3C数码行业,大家电行业,集中度已经很高,知名企业和大经销商们,早就和和京东有了长期合作,这些品牌商品普遍愿意用京东的一体化供应链,京东物流全自营,用户体验强于通达系,甚至强于顺丰。

而日化、洗护这些低客单品类,品牌商才愿意用京东物流,对于经销商,京东物流就不划算了。

淘系电商的强势品类,比如服饰类非标品,特别是时尚女装品牌,其库存周转天数超过200天都是非常正常的。而京东目前的库存周转天数是多少?31.2天。

换句话说,绝大多数淘系开店的时尚女装,想用京东物流,京东物流都没法接收。两者根本不接轨。这些品类选择淘系电商和通达系快递,就是顺理成章的事情。

海豚社认为,对于京东强势品类的商家,以及标品行业大品牌商而言,京东渠道有自身重要性,京东物流能保证用户体验,提高客户留存,降低退货率。他们觉得京东物流价格高一点,都可以接受。

背靠京东平台,背靠3C数码、家电这些京东的强势品类,和这些与京东平台深度绑定的一体化供应链客户,京东物流自然不会陷入通达系,和极兔的恶性价格战。

反过来说,京东平台和京东物流,想要将手伸到淘系电商的强势品类里,抢淘系的商家,难度依然很大。

► 京东物流&京东集团,唇齿相依

京东自营标签的背书,这才是每年有更多外部商家愿意选择京东物流的理由;反过来,京东物流也是商家选择京东平台的理由之一,两者互为唇齿。

京东的FCS模式,以打京东自营标签,提高搜索权重为卖点,就是以京东平台的背书变现,直接受益者是京东物流。可以说,FCS的设计,就是以强大的京东物流为基础,亦充分考虑到了如何让京东物流增加收入。

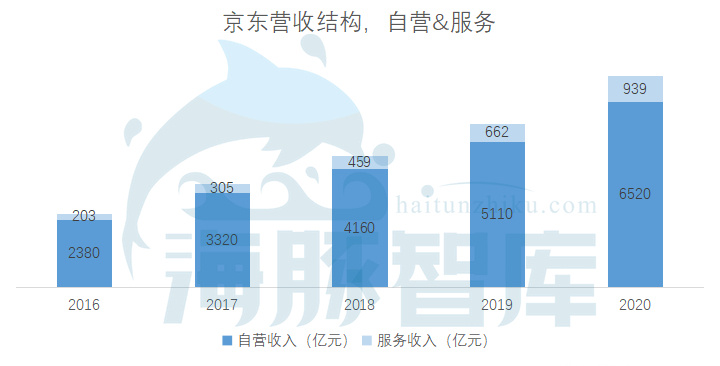

同时,京东集团的服务收入上涨,京东物流营收也增长,在资本市场都拿到更高的市盈率,一举两得。从2018年至今,京东营收中,服务收入的涨幅已经超过了自营收入。比如2020年服务收入同比增长42%,而自营收入增长27%。

服务收入增长,早就是京东集团未来的想象空间之一。

增收的同时,京东物流亦为京东成本下降立下汗马功劳。

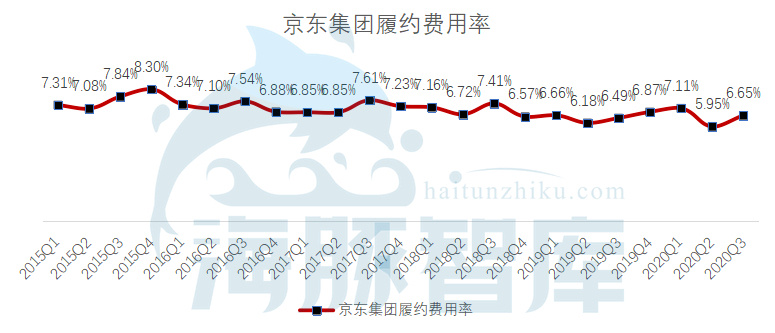

有人会问,可是,京东财报中的履约费用率,仅5年来都变化不大。京东物流的成本并没有降啊?

关于履约成本,这里引用2017年东哥旧文:《解密京东物流一:履约成本会上涨还是下降》(点击阅读原文)中的结论:过去十年时间,虽然人力成本在上涨,京东自建物流从每单物流成本20多降低到现在10元以内,下降了50%。实际上,物流成本下降,但是客单价下降更多。所以,看上去,履约费率下降不多。

“京东履约费用率上涨的关键原因是什么?客单价。

履约费用率=履约成本营业收入=平均每单履约成本平均客单收入

我们看到的京东履约费用率数据,一般都是用京东所有的履约成本总的营业收入。这其实是个非常模糊的算法,因为这个里面的履约费用,包含了客服成本,也包括了退货的成本。更重要的是京东营业收入,是包含了其它收入,比如云计算,开放平台佣金,以及广告收入等等。这么算,是非常不准确的。也就是分母,多算了。

那有没有精确的数据反映真实的履约费用率,那就是平均每单履约成本平均客单营业收入。比如在2010年扩展图书之前,京东以3C数码为主,平均客单价在1000以上,平均每单物流成本20元以上,剔除15%的增值税,20/1000(1-15%)=2.3%。

此前舆论说的比较多的是京东IPO之前都是巨亏的,其实并不准确。在2007年之前京东没有烧广告的时候一直都赚钱,虽然毛利润率只有5%。但扣除物流成本以后,还是可以赚钱。电商是否赚钱,与毛利率有关,更重要的是毛利额和每单物流履约成本有关。

现在京东,含大家电在内的每单含仓储的物流成本是10元左右,不含大家电,诸如手机、图书等平均物流成本低于8元。京东的综合平均客单价400元+,由于商超、日用百货拆单较多,平均拆成1.5个子订单,笔单价是剔除15%增值税,10/266(1-15%)=4.4%的费用率。这个数据,与财报当中7.1%相去甚远,是因为不含客服、退货等逆向物流成本。

京东物流平均每单的履约成本从20多降低到了10元,甚至更低,为什么履约费用率依然上涨了,是因为客单价是影响费用率的最关键因素之一。

而京东客单价在过去的八年下降了70%,主要是因为积极拓展图书、百货商超、生鲜等毛利率更高,是客单价更低的商品导致的。

履约费用率的上涨并不是由于京东物流效率的下降或难以提高所导致的,而在于随着京东品类的扩张,产品属性引发的履约费率提高。

京东履约成本是在上涨还是下降?

过去十年时间,虽然人力成本在上涨,京东自建物流从每单物流成本20多降低到现在10元以内,下降了50%。

从京东成立早期,直到在2011年的时候,京东的商品品类还主要集中在3C数码、家电这几个品类上,商品价格相对较高,平均客单价大约在1000元以上,当时的履约费用大概是在20-30元左右,履约费率算下来大致在2-3%的范围上。

之后,随着京东开始扩充品类,日用、服饰、百货、母婴、食品、饮料陆续上线,这几类商品的客单价普遍集中在100-200元左右(1号店在2012年客单价100-150之间),图书之后也加入了进来,行业中此类商品的客单普遍在100元以下(当当在2010年客单价80元),且后续加入的商品品类消费频次相对较高。履约费用虽然降到了10-15元左右,但是对于此类客单相对较低的商品,履约费用率就会陡增。

随着其他单价较低品类的涌入,面对每件商品大致相等的履约成本,无形中提高了履约费用率。如此说来,能将履约费用率维持2011年的水平上,很大程度上得益于京东大规模自动化,自建物流体系和基础设施的不断完善,以及单量密度提升后的显著规模化。”

海豚社认为,京东物流的成长、成熟,带动更多商家选择京东系的零售、供应链技术与服务,才是京东真正想展示的。

京东未来的规划中,京东集团定位将从“零售和零售基础设施服务商”,升级为“以供应链为基础的技术与服务企业”。

从电商平台争夺商家和用户的视角来看,京东物流亦是京东集团牌面里的王炸。

京东物流的存在,让京东平台的优势品类的商家们,比如3C和家电品牌商们,在京东更有优势,和平台合作更深入。

某种东西的成本是为了得到它而放弃的东西。对于这些品牌商而言,选择和京东深度合作,投在其他平台的资源势必会减少。

对京东而言,京东的强势品类的突出优势会更突出,京东和强势品类的品牌商的合作会更加稳定。这个选择的机会成本,就是京东的非强势品类,可能会持续弱化,而很多新品牌会因为客单价低,周转不够快,无法入京东仓,而不会选择在京东平台上开启创业之路。

但是对于一个商家,目前在京东平台上用通达系快递,虽然价格低,但是对用户体验已经算一种伤害了,因为京东只显示运单号,不显示物流信息。

当然,业内人士透露,目前京东pop平台上,至少4成的快递,还是在用通达系,毕竟不是所有品牌都在乎用户体验。

面对阿里和通达系的深度绑定,京东自然要考虑换掉自家平台POP业务的阿里通达系快递供应商。京东2020年推出的加盟模式快递众邮快递,就被视为京东亲自下场,在自家平台上扫清通达系快递。

京东2017年就停止了和阿里投资的天天、百世的合作,2019年停止和申通合作。当时就有舆论说京东滥用垄断地位,但是,实际情况是,通达系快递背后的阿里,甚至长期拒绝和京东物流合作。

因为彼此之间的竞争关系,电商平台之间,物流、支付工具的隔离和屏蔽,在很长时期之内,依然难以消除。

各家平台守着自己的强势品类基本盘的格局,亦很难撼动。

► 京东物流&阿里通达系物流

背靠京东,京东物流能做到超然于价格战之外,同时享受高市值,长期来看,有利有弊。

背靠阿里的通达系们,价格被压得如此之低,快递单量再大也不赚钱,长期在价格战泥沼里挣扎,市值亦长期低迷。

中国快递业长期存在“阿里困境”。

作为电商平台top1,阿里的业务是快递公司的生死线。阿里一直让快递公司在价格上一让再让。阿里对通达系公司都投资入股,刺激几家公司价格战降价。而阿里从快递成本下降中得到的好处,吸引来更多商家入驻,远远超过了投资入股这些公司付出的那些金钱。

2020年的圆通,就生动演绎了,“阿里困境”下的快递公司如何困兽犹斗。

自2016年底落后韵达,成为市场第三之后,整整4年,近乎被市场钉死在千年老三的位置上,股价最多跌幅高达60%。股票投资者对市场炮灰的态度一向非常诚实:价格战长期不能终结,市场前两名公司强者恒强,市场第三名吃枣药丸。

2020年9月2日,圆通获得阿里66亿融资这一天,A股的圆通速递涨停收盘;港股的关联公司圆通速递国际更为夸张,一日暴涨260%。

而后,凭借一份亮眼的中报业绩,靠着大笔投入、自动化升级迅速降低成本,圆通在2020年终于扬眉吐气。

中国快递行业“阿里困境”就是如此:谁不跟进价格战,谁就会被阿里放弃、被资本市场放弃,从而面临被淘汰;而跟进价格战,需要降低成本,需要不断找阿里融资。

阿里最大的利益,就是保持在电商平台之争中的top1的突出地位,快递成本一直压制得很死。阿里不会让通达系们停止价格战,谁弱了,就出钱出力扶一把,对强者亦是敲打和威胁。

反观京东物流,其一体化的供应链物流能力,国内物流公司无一能比,也必将持续受益于品牌对一体化供应链需求。

但是,没有对手和价格战的威胁,京东物流在一体化供应链物流能力之外,还没有证明自己的竞争力。过高的服务价格,这将显著影响到京东物流外部获客能力以及增长。

可以预见的是,只要电商平台之争一天不停止,快递行业的竞争也会持续下去。极兔杀进来以后,2元全国包邮在三通一达里面很常见,而京东物流的服务价格,却下降的空间有限。

京东物流在这个价格买入,或许对投资人来说需要有很好的耐心。