编者按:本文来自名川资本 (ID:maintrendcap),作者:王珮霓,创业邦经授权转载,头图来源图虫创意

Trends are overrated. When you can describe a business by taking reference to buzzwords, it’s a bad business.

-Peter Thiel

投资需要与时俱进,似乎是再浅显不过的道理。

近年来,名川重点深耕软件赛道,我们的投资组合已囊括诸多软件企业。有趣的是,我们最常收到的关切却和软件无关:大家好奇的是,作为国内最早一批成功投资多个顶级半导体企业的团队,名川何不继续加码,重仓芯片这个如日中天的产业?

缺“芯”引发高烧

没人能否认,半导体是件大事儿!缺芯一直是我国制造业之痛。

中美科技竞争的升级,极大推动了我国本土半导体产业的市场需求和行业发展。几年来,国内半导体产业快马加鞭,力补短板,高速发展。在这一过程中,大量资金不断涌入半导体赛道,催生了投资行业的大风口。

理性的投资人多少都会有点担心,半导体行业是不是热过了头?半导体行业的白热化,从资本市场和企业数量两个维度可见一斑:

-2021年国内半导体行业股权投资案例570余起,投融资总规模超过1100亿元,较2020年1400亿元——相比2019增长近4倍——的行业历史记录后略有回落。虚高的项目估值频出;

-目前国内半导体相关企业存量超过10万家,2019年全国半导体相关企业新增注册量超过了2万家,达到了近5年高峰,2020年新增则超过1.5万家。

除了投资数量的急剧攀升,芯片行业的高估值,也让人警惕。

我们毫不怀疑,国内半导体赛道必将诞生众多巨头,可能是当下最重要的投资机遇。目前,除了中低端芯片以及国防类半导体有一定的国产化率之外,我国半导体其他许多领域较西方发达国家仍存在10~20年的差距,特别是半导体设备与材料领域。诚然,芯片产业链 “卡脖子”问题的解决,并非一日之功。半导体行业仍将是未来10年国内科技板块投资主线之一,投资机会仍然存在于芯片设计、材料、设备、封装等各个细分领域。

然而,我们对当前PE、VC一窝蜂涌上的形势,感到头疼。A股半导体企业,已有上百家,所以我们不妨问问自己:当下成千上万家芯片企业,还有多少家能挤进A股呢?毕竟,资本市场只能容纳有限的企业,当前的热潮可能蕴含着极大的风险。

我们感到,今后将会是明星企业和头部机构的角力场,具有重大技术创新能力的半导体企业将继续受到市场追捧,其余非家底深厚者将难以为继。

专注早期阶段的投资人,是否思考过:也许5~10年之后,也就是原本您预期IPO的退出时间点,可能半导体并购反倒是个新热点?已上市的半导体公司,将会进行产业链上下游的横纵向整合。中小机构虽仍有攫取并购退出的机会,但仍应降低行业估值和退出预期,保持冷静独立思考。

名川深谙中小VC对风险敞口的敏感性,因此我们建议,中小规模的VC和企业家们应做差异化和前瞻性思考,与其跟风,不如判风、造风。后者正是我们十一年前投资于半导体时所做的事情。

十几年前的芯片投资视角

2010年代,我们开始关注和布局芯片行业时,半导体还是小众赛道,是小创业团队的广阔空间。

此时,国内的半导体行业不温不火,大量的投资机构试水后折戟沉沙。在同时期的美国,IC产业在资本市场的表现同样平平无奇,大多数公司的市盈率只有10倍上下,VC整体对国内半导体产业的前景半信半疑。

中国是全球制造基地,是芯片市场的所在地,本地化客户支持和服务需求也日益高涨,没有理由一直依赖于海外芯片供应商。中国接下来的十年,一定会有半导体产业发展的契机,来补上这一课。

我们观察到iOS和安卓系统在全球市场的快速推展,因而,我们判断移动设备尤其个人终端将会几何级增长,其对实时、准确、大量传输数据的需求会越来越大,这就需要一个关键器件——高速接口芯片。这一器件的壁垒在于模拟和数字混合信号,高速的模拟和数字信号传输带来的设计挑战较大。因此,这种芯片当时为美国、日本和台湾的部分公司所垄断。

但是,这种芯片需要的投入并不大,只要知名的技术人才,维持一个中等规模的芯片设计团队,就能在国内实现高速接口芯片的突破。

这正是我们当初研究半导体行业、选定高速接口芯片这一细分硬件赛道的背景。

我们很幸运,在合肥遇到了陈博士——他创办的龙迅半导体刚刚起步,专做HDMI、DP、USB/Type-C、LCD Controller等相关协议所支撑的高速接口芯片。

龙迅创业,筚路蓝缕,而今我们很欣慰地看到,公司从我们初投时的门可罗雀,已发展到现在往来皆鸿儒,产品受到全球大型科技企业客户的认可,包括华为、英伟达、高通、英特尔、联想、京东方等。十一年来,龙讯在技术和市场上已取得了长足的进步,现在正强势冲击IPO。

同时期,我们还找到了瑞发科。瑞发科由清华的毕业生创建,团队豪华,有高超的混合信号IC设计能力,他们USB接口一推出市场,就迎来SanDisk这一大客户。瑞发科团队的眼光不错,适时进行了战略转型,切入了汽车半导体领域,现在已是车基高速接口芯片的国内龙头,这个卡位解决了我国汽车产业接口芯片的缺芯问题,前景广阔。

我们还有幸参与了乐鑫科技的投资。与龙迅、瑞发科同处高速接口赛道,乐鑫侧重无线连接,在Wi-Fi 和蓝牙通信芯片具有专长,是科创板首批IPO的公司。

投资的终极思维模型

总结团队对半导体产业的投资经验,我们的经验是在芯片行业早期就进行了价值发掘。投资具有极强的周期特性,VC进入一个行业的时间点非常关键。

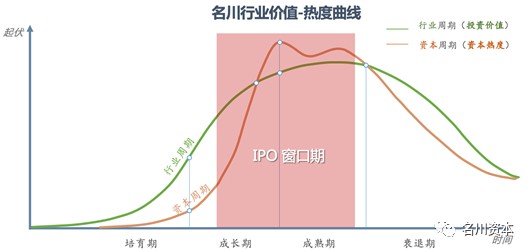

这里,我们用“行业价值-热度曲线”(见图 1)来说明其中的逻辑。

任何一个受到资本关注的赛道,都有两条趋近的周期曲线:行业周期曲线和资本周期曲线,分别呈现该赛道的投资价值和资本热度。

图 1 名川行业价值-热度曲线

投资老鸟们不难发现,在行业发展的不同阶段,资本的冷热和行业的实际表现并不完全趋同。

-在行业的早期阶段:资本周期是略微滞后的,投资家们雷声大、雨点小,这主要是因为对行业的关注和理解不足,缺乏信心所致。

-在行业发展的中间阶段:资本周期突然加速,大量基金蜂拥而入,资本整体表现为过热,过热后会出现调整。

-当行业发展趋于成熟时:行业竞争白热化,经济效益明显下滑,资本就会快速撤离,席卷而去。

只有极少数投资家,敢于在行业的早期阶段下注。需要对行业的深邃洞见和前瞻思考,才能下定投资决心。当然,运气也很重要!

十几年前,国内半导体处在培育期,芯片企业凤毛麟角。名川团队那时候还在赛富亚洲基金,是最早一批踩在芯片行业资本周期起点上的投资人。我们对半导体公司的投入,最初难以赢得业界的赞许,但今天看来却是无比正确的。

现正值国内半导体产业的热度攀升、资本快速进入芯片行业之时,我们早先投资的项目则已陆续进入了IPO窗口期。

“补魂”:下一个“半导体”?

我们对软件行业也有类似的思考。我们现在重点从事的,是投资软件业,帮助国内进行“补魂”。

虽然国内软件行业现在技术力量孱弱,商业模式较为原始,但在产业数字化升级、国产替代以及本土新增应用场景需求的带动下,本土软件对国外同行的赶超势在必行。

我们有充分的信念:软件这门生意,必然在5~10年之后会迎来巨大发展空间,这正是我们从几年前开始部署软件行业的一个主要原因。我们应该是VC市场最早一批专注软件赛道的投资人。此时此刻,我们正踩在软件行业投资周期的正确节拍上。

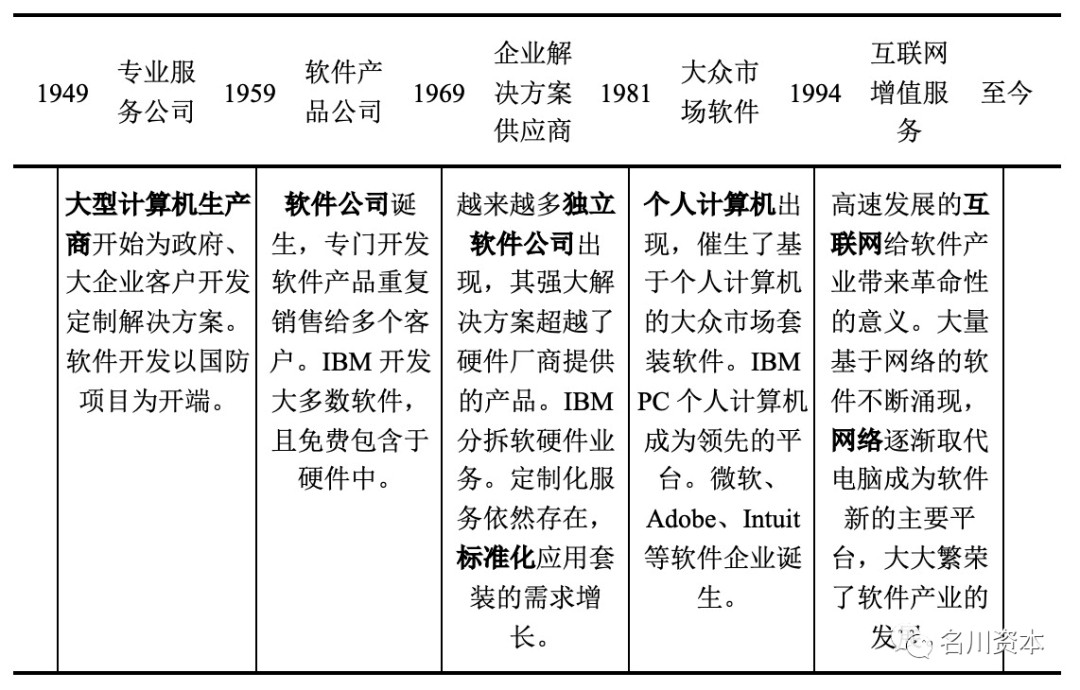

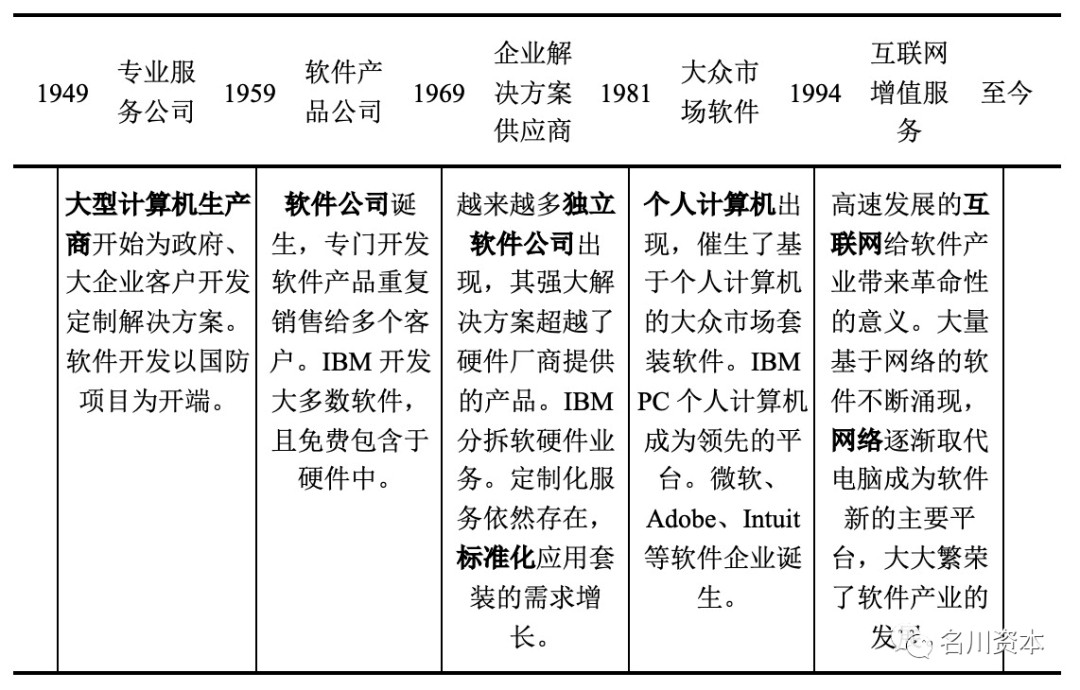

以史为鉴,可以知兴替。计算机原理、硬件、软件,乃至互联网的起源地在美国,考察其软件行业的发展历程(见表 1),可以对标研判国内软件行业的发展现状和趋势。

表 1 美国软件行业发展历程

软件最初托生于计算机硬件,随后逐渐独立,成为计算机领域新的风口。这背后的深层原因在于,硬件行业达到充分竞争后已难再差异化,破局点只能在其“附属物”软件身上出现。可谓是青出于蓝而胜于蓝。

自2020年起,我们开始在全球背景下对国内软件行业展开分析,总结出这一行业的两个痛点和三个推力:

-痛点1:技术力量弱小。我国的软件设计能力较薄弱,产品不足以和国外优秀同业匹敌。

我国半导体“卡脖子”的重灾区正是上游芯片设计所用的工业软件EDA。虽然国内许多公司具备芯片设计能力,但是用于实现这一能力的EDA工具仍基本由外国公司垄断,受制于人。在其他关键工业领域,如数控机床、机械制造、机器人、航空航天等,欧美工业软件也占据了半壁江山。国产工业软件寥寥无几,处境艰难。

欧美工业软件业锻造技术力量的特点之一,就是频繁的并购整合。行业前5的仿真软件公司,在过去10年间并购达65次。传统工业巨头如西门子、通用电气等也多次并购软件企业,由“硬”转“软”,成为工业软件领头羊。

相比之下,我国工业软件的发展则囿于“始于院所、止于院所”的商业化瓶颈。维持生存尚且艰难,遑论收购扩张。

实际上,商业模式的短板广泛存在于整个软件行业,这也是我们观察到的第二个痛点。

-痛点2:商业模式青涩。国内软件行业目前主要有两种买卖形式:

一是高度定制开发,销售驱动产品。本质是客户为软件公司的人力买单,按需定制。这种项目制度对供需双方都造成了高成本,不可持续;

二是硬件搭载软件,软硬一体销售。成熟的软件被包装成服务器、电路板、设备仪器等硬件,销售给客户。这是源于国内对软件的价值认可度低而产生的变通销售策略,软件仍然没有摆脱“附属物”的身份。

定制开发、硬件捆绑,对标美国同业,我国软件的商业模式还停留在其1949-1969年的早期阶段,着实令人汗颜。

同时,我们也观察到来自3个方向的推力:

-推力1:基数大、增长快的用户群

在数字化转型需求驱动下,中国的软件ToB用户群体增长迅猛。国内企业信息化水平如果达到美国的标准,市场总量将是其目前的5~10倍。

-推力2:盘子大、基础好的制造商

中国是电子信息制造大国,2020年在全球电子信息制造业出口市场占有率28.60%,为全球最高。庞大的硬件制造体量需要相匹配的软件来服务和支撑,国内软件行业的能力建设势在必行。

-推力3:时间紧、任务重的合规需求

2013 年 “棱镜门”事件是安全产品国产化的导火索。2016年《网络安全法》将网络安全上升为国家战略。2021年《数据安全法》进一步明确了合规和国产化方向,为国产安全产品和服务筑牢了护城河。

我们在做什么

名川从通用软件和行业软件一横一纵两个方向出发,选择了信息安全和工业软件两个大赛道。我们持续关注的是操作系统、数据库、DevOps、开源相关领域,以及电动和智能汽车领域。

我们已经投资的标的有:默安科技、小佑科技、螣龙安科——信息安全服务提供商,巴克云——壁垒极高的Web 3.0分布式互联网核心技术及完全开源的开发通用型工具,小马立行——车载应用层操作系统,信用算力——中小银行信贷与风控软件方案商,等等,均着眼于信息技术壁垒和国产化替代能力。

作为国内为数不多的产业和投资经验兼备的VC老兵,名川团队已在科技和投资行业深耕多年,见证了资本市场的几番潮起潮落。

投资不能“跟风”,更不可“逆风”。正确地走在行业发展的早期节拍上,是我们对自己的要求。与君共勉!Trends are overrated. When you can describe a business by taking reference to buzzwords, it’s a bad business.

-Peter Thiel

投资需要与时俱进,似乎是再浅显不过的道理。

近年来,名川重点深耕软件赛道,我们的投资组合已囊括诸多软件企业。有趣的是,我们最常收到的关切却和软件无关:大家好奇的是,作为国内最早一批成功投资多个顶级半导体企业的团队,名川何不继续加码,重仓芯片这个如日中天的产业?

缺“芯”引发高烧

没人能否认,半导体是件大事儿!缺芯一直是我国制造业之痛。

中美科技竞争的升级,极大推动了我国本土半导体产业的市场需求和行业发展。几年来,国内半导体产业快马加鞭,力补短板,高速发展。在这一过程中,大量资金不断涌入半导体赛道,催生了投资行业的大风口。

理性的投资人多少都会有点担心,半导体行业是不是热过了头?半导体行业的白热化,从资本市场和企业数量两个维度可见一斑:

-2021年国内半导体行业股权投资案例570余起,投融资总规模超过1100亿元,较2020年1400亿元——相比2019增长近4倍——的行业历史记录后略有回落。虚高的项目估值频出;

-目前国内半导体相关企业存量超过10万家,2019年全国半导体相关企业新增注册量超过了2万家,达到了近5年高峰,2020年新增则超过1.5万家。

除了投资数量的急剧攀升,芯片行业的高估值,也让人警惕。

我们毫不怀疑,国内半导体赛道必将诞生众多巨头,可能是当下最重要的投资机遇。目前,除了中低端芯片以及国防类半导体有一定的国产化率之外,我国半导体其他许多领域较西方发达国家仍存在10~20年的差距,特别是半导体设备与材料领域。诚然,芯片产业链 “卡脖子”问题的解决,并非一日之功。半导体行业仍将是未来10年国内科技板块投资主线之一,投资机会仍然存在于芯片设计、材料、设备、封装等各个细分领域。

然而,我们对当前PE、VC一窝蜂涌上的形势,感到头疼。A股半导体企业,已有上百家,所以我们不妨问问自己:当下成千上万家芯片企业,还有多少家能挤进A股呢?毕竟,资本市场只能容纳有限的企业,当前的热潮可能蕴含着极大的风险。

我们感到,今后将会是明星企业和头部机构的角力场,具有重大技术创新能力的半导体企业将继续受到市场追捧,其余非家底深厚者将难以为继。

专注早期阶段的投资人,是否思考过:也许5~10年之后,也就是原本您预期IPO的退出时间点,可能半导体并购反倒是个新热点?已上市的半导体公司,将会进行产业链上下游的横纵向整合。中小机构虽仍有攫取并购退出的机会,但仍应降低行业估值和退出预期,保持冷静独立思考。

名川深谙中小VC对风险敞口的敏感性,因此我们建议,中小规模的VC和企业家们应做差异化和前瞻性思考,与其跟风,不如判风、造风。后者正是我们十一年前投资于半导体时所做的事情。

十几年前的芯片投资视角

2010年代,我们开始关注和布局芯片行业时,半导体还是小众赛道,是小创业团队的广阔空间。

此时,国内的半导体行业不温不火,大量的投资机构试水后折戟沉沙。在同时期的美国,IC产业在资本市场的表现同样平平无奇,大多数公司的市盈率只有10倍上下,VC整体对国内半导体产业的前景半信半疑。

中国是全球制造基地,是芯片市场的所在地,本地化客户支持和服务需求也日益高涨,没有理由一直依赖于海外芯片供应商。中国接下来的十年,一定会有半导体产业发展的契机,来补上这一课。

我们观察到iOS和安卓系统在全球市场的快速推展,因而,我们判断移动设备尤其个人终端将会几何级增长,其对实时、准确、大量传输数据的需求会越来越大,这就需要一个关键器件——高速接口芯片。这一器件的壁垒在于模拟和数字混合信号,高速的模拟和数字信号传输带来的设计挑战较大。因此,这种芯片当时为美国、日本和台湾的部分公司所垄断。

但是,这种芯片需要的投入并不大,只要知名的技术人才,维持一个中等规模的芯片设计团队,就能在国内实现高速接口芯片的突破。

这正是我们当初研究半导体行业、选定高速接口芯片这一细分硬件赛道的背景。

我们很幸运,在合肥遇到了陈博士——他创办的龙迅半导体刚刚起步,专做HDMI、DP、USB/Type-C、LCD Controller等相关协议所支撑的高速接口芯片。

龙迅创业,筚路蓝缕,而今我们很欣慰地看到,公司从我们初投时的门可罗雀,已发展到现在往来皆鸿儒,产品受到全球大型科技企业客户的认可,包括华为、英伟达、高通、英特尔、联想、京东方等。十一年来,龙讯在技术和市场上已取得了长足的进步,现在正强势冲击IPO。

同时期,我们还找到了瑞发科。瑞发科由清华的毕业生创建,团队豪华,有高超的混合信号IC设计能力,他们USB接口一推出市场,就迎来SanDisk这一大客户。瑞发科团队的眼光不错,适时进行了战略转型,切入了汽车半导体领域,现在已是车基高速接口芯片的国内龙头,这个卡位解决了我国汽车产业接口芯片的缺芯问题,前景广阔。

我们还有幸参与了乐鑫科技的投资。与龙迅、瑞发科同处高速接口赛道,乐鑫侧重无线连接,在Wi-Fi 和蓝牙通信芯片具有专长,是科创板首批IPO的公司。

投资的终极思维模型

总结团队对半导体产业的投资经验,我们的经验是在芯片行业早期就进行了价值发掘。投资具有极强的周期特性,VC进入一个行业的时间点非常关键。

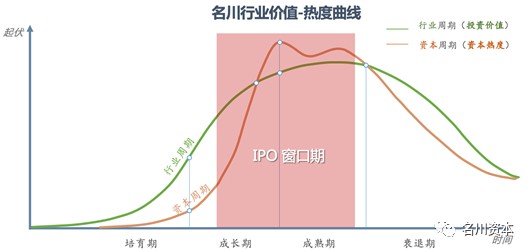

这里,我们用“行业价值-热度曲线”(见图 1)来说明其中的逻辑。

任何一个受到资本关注的赛道,都有两条趋近的周期曲线:行业周期曲线和资本周期曲线,分别呈现该赛道的投资价值和资本热度。

图 1 名川行业价值-热度曲线

投资老鸟们不难发现,在行业发展的不同阶段,资本的冷热和行业的实际表现并不完全趋同。

-在行业的早期阶段:资本周期是略微滞后的,投资家们雷声大、雨点小,这主要是因为对行业的关注和理解不足,缺乏信心所致。

-在行业发展的中间阶段:资本周期突然加速,大量基金蜂拥而入,资本整体表现为过热,过热后会出现调整。

-当行业发展趋于成熟时:行业竞争白热化,经济效益明显下滑,资本就会快速撤离,席卷而去。

只有极少数投资家,敢于在行业的早期阶段下注。需要对行业的深邃洞见和前瞻思考,才能下定投资决心。当然,运气也很重要!

十几年前,国内半导体处在培育期,芯片企业凤毛麟角。名川团队那时候还在赛富亚洲基金,是最早一批踩在芯片行业资本周期起点上的投资人。我们对半导体公司的投入,最初难以赢得业界的赞许,但今天看来却是无比正确的。

现正值国内半导体产业的热度攀升、资本快速进入芯片行业之时,我们早先投资的项目则已陆续进入了IPO窗口期。

“补魂”:下一个“半导体”?

我们对软件行业也有类似的思考。我们现在重点从事的,是投资软件业,帮助国内进行“补魂”。

虽然国内软件行业现在技术力量孱弱,商业模式较为原始,但在产业数字化升级、国产替代以及本土新增应用场景需求的带动下,本土软件对国外同行的赶超势在必行。

我们有充分的信念:软件这门生意,必然在5~10年之后会迎来巨大发展空间,这正是我们从几年前开始部署软件行业的一个主要原因。我们应该是VC市场最早一批专注软件赛道的投资人。此时此刻,我们正踩在软件行业投资周期的正确节拍上。

以史为鉴,可以知兴替。计算机原理、硬件、软件,乃至互联网的起源地在美国,考察其软件行业的发展历程(见表 1),可以对标研判国内软件行业的发展现状和趋势。

表 1 美国软件行业发展历程

软件最初托生于计算机硬件,随后逐渐独立,成为计算机领域新的风口。这背后的深层原因在于,硬件行业达到充分竞争后已难再差异化,破局点只能在其“附属物”软件身上出现。可谓是青出于蓝而胜于蓝。

自2020年起,我们开始在全球背景下对国内软件行业展开分析,总结出这一行业的两个痛点和三个推力:

-痛点1:技术力量弱小。我国的软件设计能力较薄弱,产品不足以和国外优秀同业匹敌。

我国半导体“卡脖子”的重灾区正是上游芯片设计所用的工业软件EDA。虽然国内许多公司具备芯片设计能力,但是用于实现这一能力的EDA工具仍基本由外国公司垄断,受制于人。在其他关键工业领域,如数控机床、机械制造、机器人、航空航天等,欧美工业软件也占据了半壁江山。国产工业软件寥寥无几,处境艰难。

欧美工业软件业锻造技术力量的特点之一,就是频繁的并购整合。行业前5的仿真软件公司,在过去10年间并购达65次。传统工业巨头如西门子、通用电气等也多次并购软件企业,由“硬”转“软”,成为工业软件领头羊。

相比之下,我国工业软件的发展则囿于“始于院所、止于院所”的商业化瓶颈。维持生存尚且艰难,遑论收购扩张。

实际上,商业模式的短板广泛存在于整个软件行业,这也是我们观察到的第二个痛点。

-痛点2:商业模式青涩。国内软件行业目前主要有两种买卖形式:

一是高度定制开发,销售驱动产品。本质是客户为软件公司的人力买单,按需定制。这种项目制度对供需双方都造成了高成本,不可持续;

二是硬件搭载软件,软硬一体销售。成熟的软件被包装成服务器、电路板、设备仪器等硬件,销售给客户。这是源于国内对软件的价值认可度低而产生的变通销售策略,软件仍然没有摆脱“附属物”的身份。

定制开发、硬件捆绑,对标美国同业,我国软件的商业模式还停留在其1949-1969年的早期阶段,着实令人汗颜。

同时,我们也观察到来自3个方向的推力:

-推力1:基数大、增长快的用户群

在数字化转型需求驱动下,中国的软件ToB用户群体增长迅猛。国内企业信息化水平如果达到美国的标准,市场总量将是其目前的5~10倍。

-推力2:盘子大、基础好的制造商

中国是电子信息制造大国,2020年在全球电子信息制造业出口市场占有率28.60%,为全球最高。庞大的硬件制造体量需要相匹配的软件来服务和支撑,国内软件行业的能力建设势在必行。

-推力3:时间紧、任务重的合规需求

2013 年 “棱镜门”事件是安全产品国产化的导火索。2016年《网络安全法》将网络安全上升为国家战略。2021年《数据安全法》进一步明确了合规和国产化方向,为国产安全产品和服务筑牢了护城河。

我们在做什么

名川从通用软件和行业软件一横一纵两个方向出发,选择了信息安全和工业软件两个大赛道。我们持续关注的是操作系统、数据库、DevOps、开源相关领域,以及电动和智能汽车领域。

我们已经投资的标的有:默安科技、小佑科技、螣龙安科——信息安全服务提供商,巴克云——壁垒极高的Web 3.0分布式互联网核心技术及完全开源的开发通用型工具,小马立行——车载应用层操作系统,信用算力——中小银行信贷与风控软件方案商,等等,均着眼于信息技术壁垒和国产化替代能力。

作为国内为数不多的产业和投资经验兼备的VC老兵,名川团队已在科技和投资行业深耕多年,见证了资本市场的几番潮起潮落。

投资不能“跟风”,更不可“逆风”。正确地走在行业发展的早期节拍上,是我们对自己的要求。与君共勉!

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。