编者按:本文来自微信公众号 格隆汇APP(ID:hkguruclub),作者:摸鱼柯代表,创业邦经授权发布。

2022年6月1日,广东省印发贯彻落实国务院扎实稳住经济一揽子政策措施实施方案的通知,其中提及今年将新增建成公共充电桩超过2万个,基本实现全省高速公路服务区充电设施100%全覆盖。

广东省是全国拥有公共充电桩最多的省份,截止2022年1月,数量高达185649台,是排名第二上海市的1.77倍。

事实上,我国公共充电基础设施建设区域都较为集中,广东、上海、江苏、北京、浙江、湖北、山东、安徽、河南、福建 TOP10 地区建设的公共充电基础设施占比达 71.5%。

不仅是区域分布不均的问题,我国充电桩还存在数量不足的问题。

近年来我国新能源汽车市场由政策推动转向市场驱动,2016-2020年全国新能源汽车销量由 50.7万辆上升至186.7万辆,进入2021年后新能源汽车市场更是迈入了一个全新的台阶,销量达到352.1万辆,同比增长 88.59%。

令人惊讶的是,新能源汽车销量持续攀升,但充电桩数量却跟不上步伐。

截至2021年底,全国新能源汽车保有量784万辆,充电桩保有量261.7万台,车桩比3:1,即三辆车才有一个充电桩,仍存在较大的缺口。

这就产生了一个矛盾:为何充电桩行业发展滞后于新能源汽车行业?

01

“里程焦虑”始终是新能源汽车行业发展过程中的软肋,要想打消消费者的顾虑就需解决两个问题:一是解决电池问题,这还需要技术上的突破;二就是完善建设充电桩设备的建设。

电动汽车充电问题被认为是电动汽车推广的“最后一公里”,对于推广发展电动汽车至关重要。完善充电基础设施建设有助于缓解消费者对新能源汽车的里程焦虑,是扩大新能源汽车消费的推手之一。

2020年政府工作报告中,充电桩被纳入“新基建”,成为七大产业之一,可见政策层面对于充电桩行业的重视。

在需求与政策利好的双重共振下,充电桩本应是一个充满机遇的新生市场,但现实却是充电桩企业大多面临着盈利难的“痛点”。

以充电桩市占率第一的龙头特锐德为例。截至2021年12月31日,公司累计充电量突破110亿度。在公共充电领域,公司运营充电桩25.23万台,其中直流充电桩数量15.15万台,市场份额为32.24%,排名全国第一;公司2021年充电量超42亿度,市场份额为38.34%,排名全国第一。但公司股价从去年年初高点至今计算,跌幅近60%。

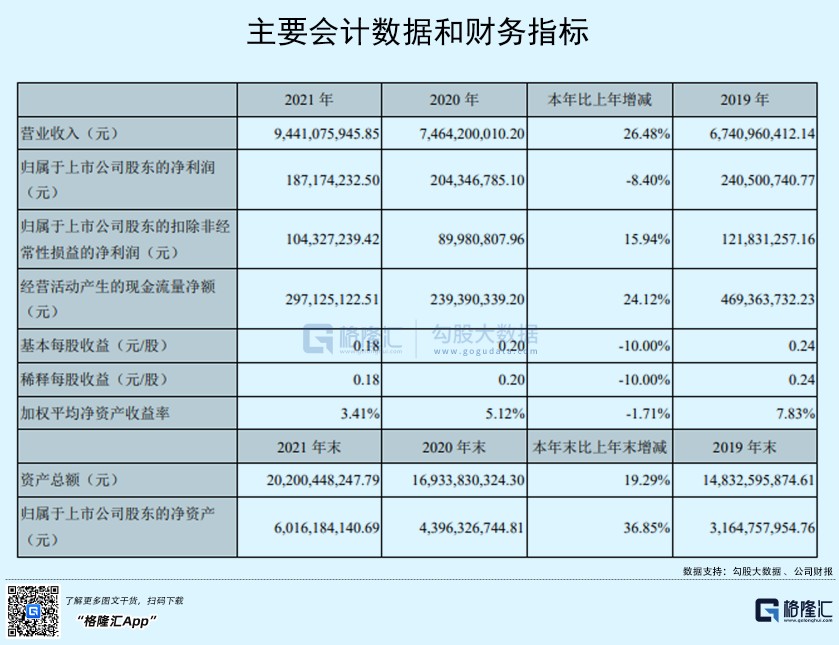

从特锐德的财务情况来看,2019年公司利润为2.4亿元,而2020年,2021年公司净利润分别下滑至2.04、1.87亿元。新能源车销量逐年上升,充电桩企业却越来越不赚钱了。

充电桩企业盈利模式包括电费差价、服务费、增值服务。其中,电费基本没有溢价空间可言,部分企业为抢占市场甚至打过“1分钱充电”“1块钱充满一辆车”的口号。增值服务各家企业还在探索阶段。目前充电桩企业基本靠服务费盈利维持运营。

特锐德董事长于德祥也称:“如果就是简单的弄一个充电桩是死路一条,一定会在中间的时候他的钱都打水漂了。”新能源充电桩看起来高大上,实际上挣着一度电几毛的辛苦钱,投资回报期极长。行业大佬都是如此,就别说一些小运营商了。

02

以2021年为节点,可以将充电桩行业的发展分为两个阶段,2021年前为上半场,2021年后为下半场。

充电桩行业的入局门槛低,因此2021年前不少充电桩企业选择了盲目扩张,“跑马圈地”建桩拿补贴。这造成了两个方面的问题:

一方面,是“僵尸桩”问题。前期参与充电桩建设的企业中不乏有冲着补贴去的,因此建设的充电桩充多是技术含量较低的慢充桩,并且缺乏经营,完全无法适应市场需求,其拆除成本比建设成本还高,成了棘手的遗留问题。

另一方面,是布局问题。早期充电桩企业很少考虑布局是否合理,专注于攻占一线城市,内地二线到五线城市基本上还是空白,即推高了建设成本,又忽视了效率问题。

随着市场补贴逐步退出,充电桩行业红利期已过,也产生了不少退出的企业。根据天眼查数据,2019年至2021年三年间充电桩企业新增数量为11.3万家,注销数量达1.6万家。从2021年来看,国内的充电桩企业已经初步形成竞争格局,龙头企业市占率大幅提升。

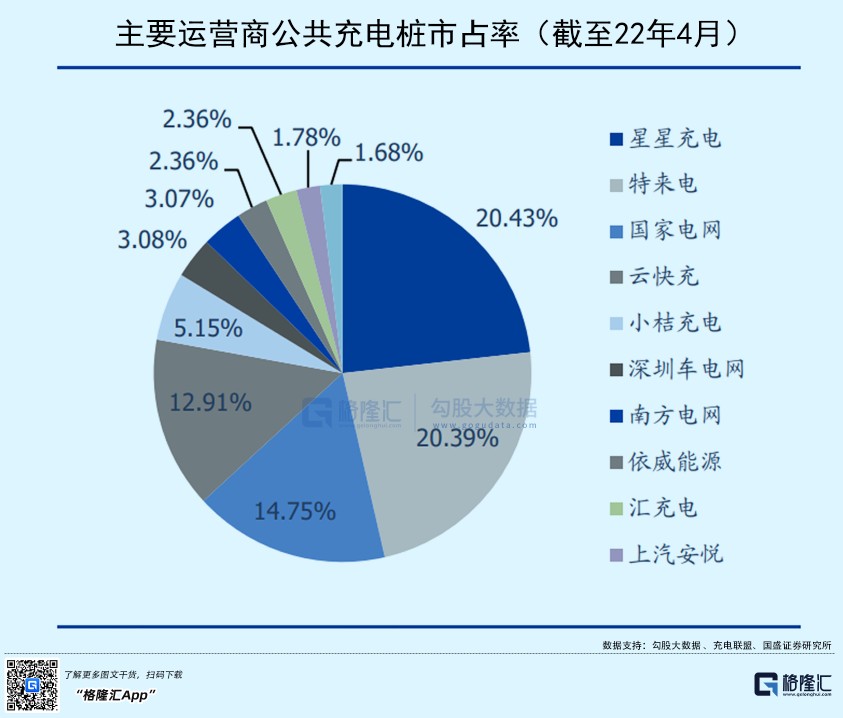

数据显示,前10名运营商的充电桩总数已占充电桩总量的91.7%。前三名分别为特来电21.9万台、国家电网19.6万台、星星充电19.3万台,占总数过半。

不过,马太效应也并没有完全阻止新入局的热情,仍有不少新玩家买入充电桩领域想分一杯羹,这次以车企和实力颇为强的上游电池厂为主。

先说,整车厂商。

首先,车企自建充电桩能产生协同效应,促进车辆销售的同时还能塑造高端品牌形象。其次,由于用电规模、场地数量的限制以及现在各运营主体的排他性建设,自营自建充换电模式能减少后来者的威胁,未来可能成为车企的护城河之一。

整车企业布局充换电站主要有三种模式:

第一种为完全自建自营的体系,代表企业为特斯拉。这种模式且客户群体单一,只面向车企固定车主,利用率低,成本最高,需要车企有极高的市场保有量以维持运营。

第二种模式为完全自建自营的换电体系,代表企业是蔚来汽车。换电就是指直接更换电池。为此,蔚来还引入了车电分离模式,领头成立武汉蔚能电池资产有限公司,负责电池的管理和运营。

第三种则是合作建桩模式体系,代表企业是小鹏汽车。这种模式与蔚来、特斯拉相对封闭的充电网络建设运营模式不同,主要是与第三方运营商合作建设免费超充网络,大幅降低了网络铺设和运营成本。

除汽车厂商以外,动力电池企业亦有不少厂家入局充电桩。其中,亿纬锂能斥资2000万联手特来电,宁德时代则作为投资方参与了云快充B1轮融资。而上游电池厂家入局充电桩瞄准的是新能源汽车的充电接口,为其电池在后期绑定更多客户。

03

过去充电桩行业深陷恶性竞争,不过随着行业格局洗牌,价格战的局面终会过去。即便现在仍有许多的新进入者入场,但单纯赚取“电费+服务费”很难盈利。龙头充电桩企业在充电桩布局等方面拥有地域优势和先发优势,且随着保有量提升带来的规模效益,还将巩固护城河。

今年的1月10日,国家发改委发布《关于进一步提升充换电基础设施服务保障能力的实施意见(征求意见稿)》提出,进一步明确国家对提升充电基础设施服务保障能力的目标。近期,苏州和重庆相继发布规划推行充电桩建设,后续预计也将有更多的省份跟进措施。

如若以2015年国务院提出车桩比1:1为战略目标,未来充电桩行业预计能成长为万亿级别的市场,存在极大的增量空间,只是基础设施投资回报周期很长。

在下半场,重资产的充电桩企业要想提升盈利还需更精细化的运营,如:加速高电压平台的渗透、提升互联网思维和服务意识、优化充电桩布局等等。另外,还需加强与电池厂和整车厂商的配合,开发与双方都互利互赢的模式。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn