编者按:本文来自微信公众号 半导体产业纵横(ID:ICViews),作者:畅秋,创业邦经授权发布。

在2020和2021这两年里,全球芯片市场火爆,供不应求,晶圆厂产能吃紧。这种供需关系不断向产业链上游转移,特别是制造芯片最重要的半导体材料——硅片,在晶圆厂产能爆火的那个时段内,硅片也水涨船高。

以台积电为例,该晶圆代工龙头2021年4 月宣布3年投入1000亿美元用于产能扩充和工艺研发,其中,2021年超300亿美元的资本开支中,80%用于先进制程,包括3nm/5nm/7nm,2022年支出约360亿美元,其中,70%-80%用于先进制程,包括2nm/3nm/5nm/7nm。联电也制定了3年投资计划,从2021 年开始,投入54.1亿美元用于12A厂P5、P6的扩产。

中国大陆晶圆代工龙头中芯国际也表示,2022年12英寸硅片产能增长将远超2021年。华虹三座8英寸晶圆厂2021全年满产,无锡12英寸厂产能持续爬坡,2022年月产能预计由年初的6.5万片提升至年底的9.5万片。

除了晶圆代工厂,中国大陆的士兰微、华润微、闻泰等IDM大厂也在积极扩产。

除了12英寸产线,8英寸扩产步伐也在加快,特别是在中国大陆。SEMI预计,2020-2024 年全球8英寸晶圆厂的产能将提高17%,达到每月660万片的历史新高,目前,中国大陆市场份额已达到18%。

在晶圆厂需求的驱动下,全球硅片产能也在大幅度扩容,据SEMI统计,2020年,全球12英寸硅片出货量约为627万片/月,预计2022年将超过700万片/月。全球12英寸硅片需求量在2023年有望达到10440万片/年。

01 形势转变

然而,进入2022年以后,特别是下半年以来,全球芯片整体市场快速转变,供过于求代替了过去两年的供不应求,市场进入低迷期。这种情况在11月传导到了上游的硅片业。

由于晶圆代工厂产能利用率下滑,存储器厂也下调了资本支出,并开始减产。同时,IC设计公司都在去库存并减少投片量,有的甚至不惜支付违约金取消晶圆代工长约。在这样的形势下,上游的硅片企业也受到影响,有的已经同意客户延后拉货。

据业内人士介绍,由于全球半导体市场行情不好,上游的半导体材料无法幸免于难,硅片长约客户的库存水位一直增加,已经到极限,现阶段硅片出货状况与市场实际需求并不相符。中国台湾是全球硅片业重要产地,有硅片厂商对少数客户同意延迟出货(延后1~2个月;),有的则与客户协商,从2023年首季度开始可稍微延迟拉货。

晶圆代工厂受芯片需求减少影响明显,甚至有些制程工艺产能利用率只有50%左右,存储器厂商所面临的压力更大,减产后就会减少对硅片的需求。有业内人士表示,下行的市况对上游的硅片影响可能到2023年首季度才会真正显现,特别是对于6英寸和8英寸产品来说,影响会很明显,相对而言,12英寸产品供需变化不大。

硅片龙头企业日本胜高(SUMCO)表示,6英寸硅片产能已经出现松动,12英寸产品持续供不应求,不过,8英寸和12英寸硅片现货价格涨势已开始趋缓。

以生产大尺寸硅片为主的环球晶和台胜科的产品市场需求依然强劲。合晶则受到6英寸硅片需求放缓影响,10月营收下滑,创近5个月来的新低。

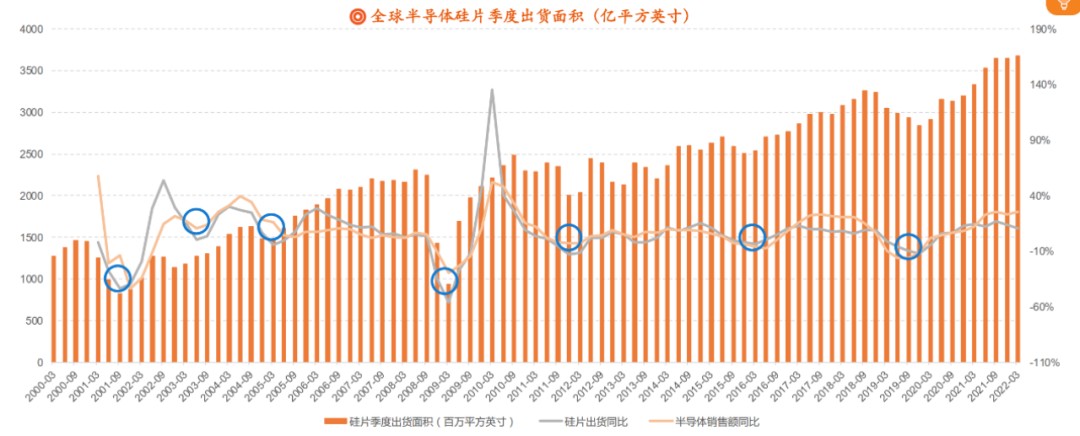

对于这样的市场状况,SEMI对2022全年保持乐观的情况下,也下修了对2023年全球硅片业的发展预期。据SEMI统计,2022年全球半导体硅片出货面积将达146.94亿平方英寸,同比增长4.8%,但是,2023年全球硅片出货面积增长恐将放缓,约146亿平方英寸,比2022年减少0.6%。

02 乐观的2024年

受整体半导体产业影响,硅片业会呈现出周期性变化,通常情况下,运行一个周期需要3~4年。看一下过去几年的变化情况:2020年,受“疫情经济”,以及5G、新能源、AIoT发展的影响,市场对芯片的需求不断提升,这导致对硅片的需求水涨船高,处于上行周期;到了2022年,情况发生了变化,正如前文所述,市场对硅片的需求下降,2023年,将进入下行周期。

有下行就会有上行,按照3~4年一个周期计算,全球硅片业有望在2024年重回旺盛期。

SEMI预估,在数据中心、汽车和工业应用对半导体芯片需求的驱动下,到2024年,全球硅片出货面积将出现反弹,同比增长有望达到6.5%(155.55亿平方英寸),在此基础上,2025年还将增长6%,市场规模达到164.9亿平方英寸。

03 扩产不停歇

正是看到2024年的发展前景,近几年,全球主要硅片厂商不断扩充产能,即使2022年末和2023全年行业处于低谷期,也没有停下新建产线的脚步。全球五大硅片厂商信越化学、SUMCO、Siltronic、环球晶和SK Siltron,都在扩产。

全球排名第一的信越化学在今年2月宣布,将进行超过800亿日元(约合6亿美元)的设备投资,目标是扩充产能20%;全球排名第二的SUMCO在2021年底宣布投资2287亿日元扩大12英寸硅片产能,计划2025年投产;德国Siltronic在2021年10月宣布,计划到2024年底投资约20亿欧元,在新加坡扩充12英寸硅片产能;SK Siltron在今年3月宣布未来3年将投资1.05万亿韩元扩充12英寸硅片产能,计划于2024上半年量产。

近两年,环球晶成为了硅片业的明星,一个很重要的原因就是发起了对Siltronic的收购,虽然没有成功,但吸引了足够的眼球,同时也彰显了其在全球范围内进一步做大做强的决心。

在收购失败后,环球晶将业务拓展的重心放在了美国,就在不久前的12月1日,该公司在美国德州谢尔曼市举行了12英寸硅片新厂的动土典礼,这也是美国本土近20多年来新建的首座硅片厂。环球晶表示,预计两年内可完成新厂建设、设备安装、客户送样和量产,预计2025上半年少量出货。

在中国台湾地区,环球晶已有厂区扩充的产能于今年下半年少量出货,其余大部分将在2023下半年和2024上半年开出。

除了环球晶,中国台湾的另外两家硅片厂商台胜科、合晶也在扩产。

在中国大陆,由于受到国际贸易限制,本土晶圆厂订单量大增,以中芯国际和华虹为代表的晶圆代工厂,以及士兰微、闻泰、长存等IDM厂商都在积极扩产。主要用于生产逻辑芯片的12英寸硅片需求量大增,预计到2023年的总体产能需求将达到106.5万片/月,比2020年提升270%。3D NAND芯片方面,预计硅片需求量将从2020年的5万片/月增长到2023年的27.5万片/月,DRAM将从2020年的4万片/月增至25万片/月。

8英寸硅片方面,预计中国大陆晶圆厂产能将从2020年的80.5万片/月增至2023年的121.5万片/月。

可见,相对于国际市场2023年的颓势,中国大陆在即将到来的这一年里,晶圆厂产能需求依然旺盛,而且会持续下去,这对相关硅片需求量提出了更高要求。

在受到国际贸易限制的情况下,为了满足本土市场需求,中国大陆硅片厂商,特别是头部企业,如沪硅产业、中环股份、立昂微、神工股份等,都在扩充产能。

2021年1月,沪硅产业披露定增预案,拟募资50亿元,大基金二期认购15亿元,投入12英寸硅片研发与先进制造项目、12英寸高端硅基材料研发中试项目,新增产能可达30万片/月。项目实施后,12英寸硅片总产能将达到60万片/月。

2022年3月,立昂微斥资15亿元收购了国晶半导体58.69%股权,以加强存储、逻辑芯片用轻掺12英寸硅片的市场地位。国晶半导体已完成40万片月产能的基础设施建设,全自动化生产线已贯通,第一期月产15万片的产能将于2023下半年建成。除了12英寸硅片,立昂微的功率器件用6英寸硅片业务也在扩展,目标月产6万片,功率器件月产能将从原来的17.5万片提升至23.5万片。这些产品主要定位在汽车电子和光伏控制芯片两大应用方向。

近日,国内头部12英寸硅片制造商西安奕斯伟材料科技有限公司完成近40亿元人民币C轮融资,创下了中国半导体硅片行业最大单笔私募融资纪录。至今,奕斯伟材料已累计融资超100亿元人民币,在一级资本市场全面领跑。奕斯伟材料一期项目于2020年7月投产,目前月产能达30万片,产能规模国内第一。二期项目已启动建设,满产后总产能将达100万片/月,出货量有望跻身世界前六。

04 结语

在全球范围内,短期内(未来半年至一年),受消费者信心下降影响,PC、手机和存储设备市场大概率会持续疲软下去,但是,数据中心、新能源化和智能化水平不断提升的汽车应用市场表现有望愈加强劲。基于此,预计2023年整体市场表现持平,但长期来看,由于总体经济环境持续改善,芯片库存已渐趋平衡,2024年,全球半导体市场将恢复增长。

正是看到了这样的发展态势,产业链上游的硅片业扩产脚步正在协调前行。一般情况下,硅片扩产周期在两年以上,基于前文所述的国内外硅片厂扩产情况,全球硅片整体产能最快要到2023下半年才会出现明显增长。特别是需求量最大的12英寸硅片,在2020年之前主要依靠原有厂房进行产能扩充,新建产线在2021年之后逐渐释放产能,而产能释放的高峰期将在2024年之后出现,那时,全球硅片市场有望迎来一股新的热潮。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。