编者按:本文来自微信公众号有数DataVision(ID:ycsypl),作者:严张攀,创业邦经授权发布。

今年1月12日,威马汽车创始人沈晖在微博发布了一段电影《芙蓉镇》的片段,其中有一句话:“活下去,像牲口一样活下去。”

这句话精确诠释了新能源车补贴退坡、特斯拉降价以来,整个中国新能源车市场的现状。另一家电动车公司蔚来发布的四季度财报,也印证了这一点。

2022年四季度,蔚来营收比市场预期低了近10亿,毛利率比市场预期足足低了10%,仅有6.8%。

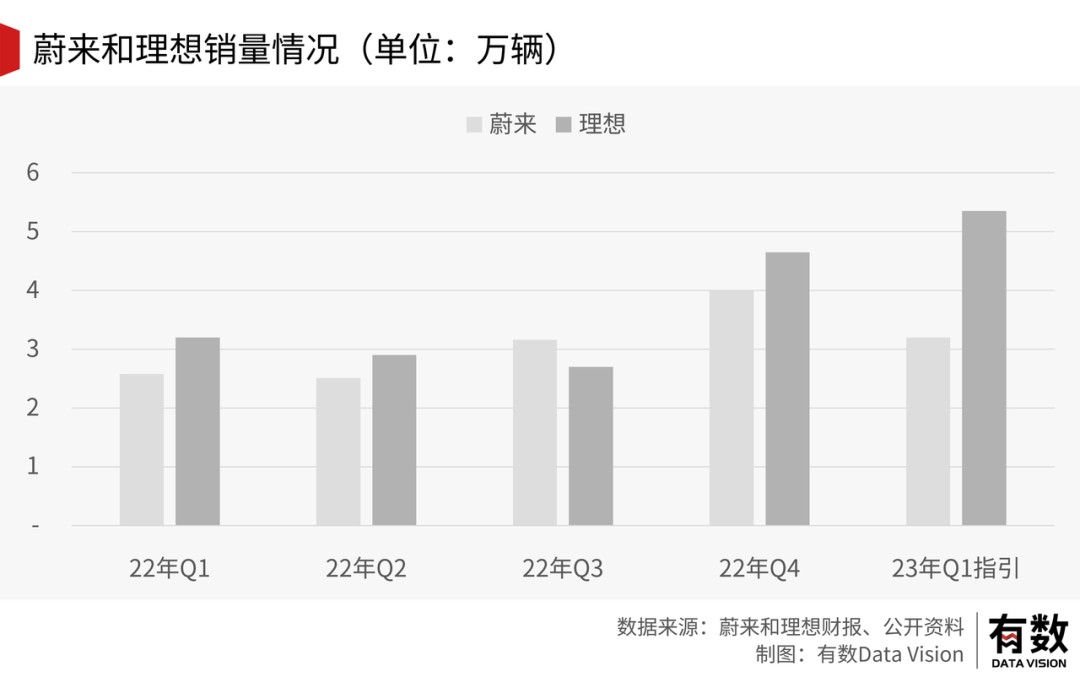

当李斌被问及今年的销售目标时,他的目标是翻倍。按照去年全年销量12.24万辆计算,今年蔚来需要卖24.48万辆,平均每个月需要卖2.24万辆。今年已经过去的前两个月,蔚来月均销量只有1万。

失速的销量

用李斌自己的话讲,现在的蔚来确实有些困难。

一方面,按照蔚来电话会上披露的数据:在中国30万以上的高端纯电市场,蔚来市占率为54.8%;如果把定语换成“40万以上”,那么市占率可以高达75.5%。

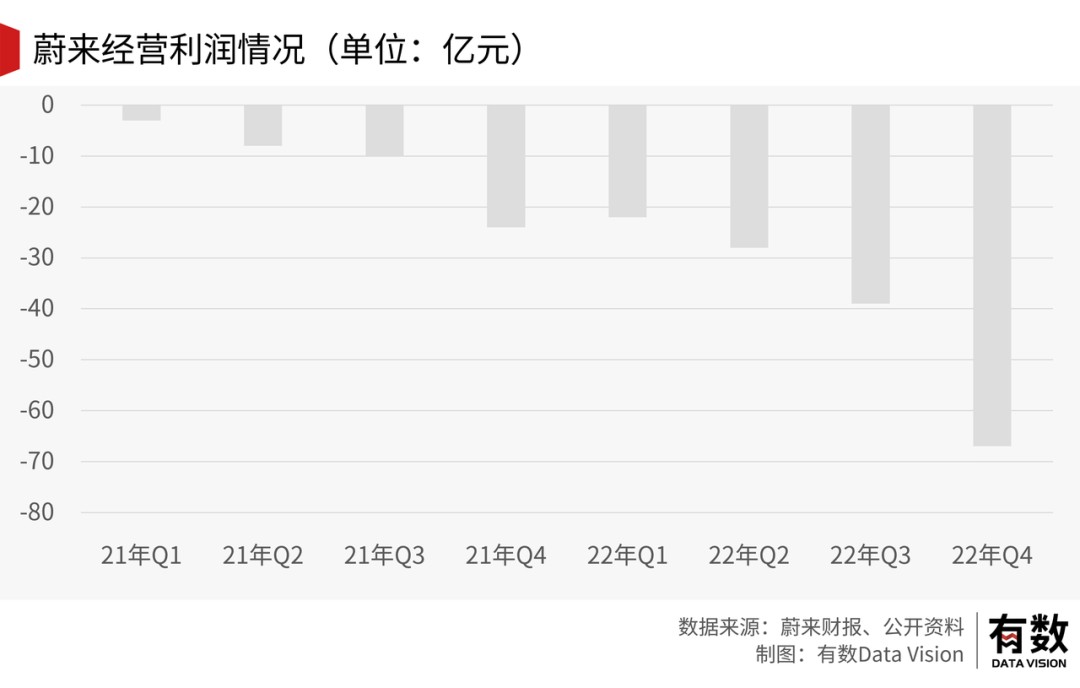

但另一方面,财报显示:蔚来去年四季度录得67亿元的经营亏损,创下历史新高,亏损率由三季度的30%增长至42%,换句话说,三季度卖一辆30万的车,蔚来倒贴9万,四季度倒贴12.6万。

燃油车时代的BBA常年享受10%~20%的净利率,但在纯电市场,蔚来反而越高端亏损幅度越大。

从财报来看,原因有三者:单车均价下滑、成本激增、费用狂飙。

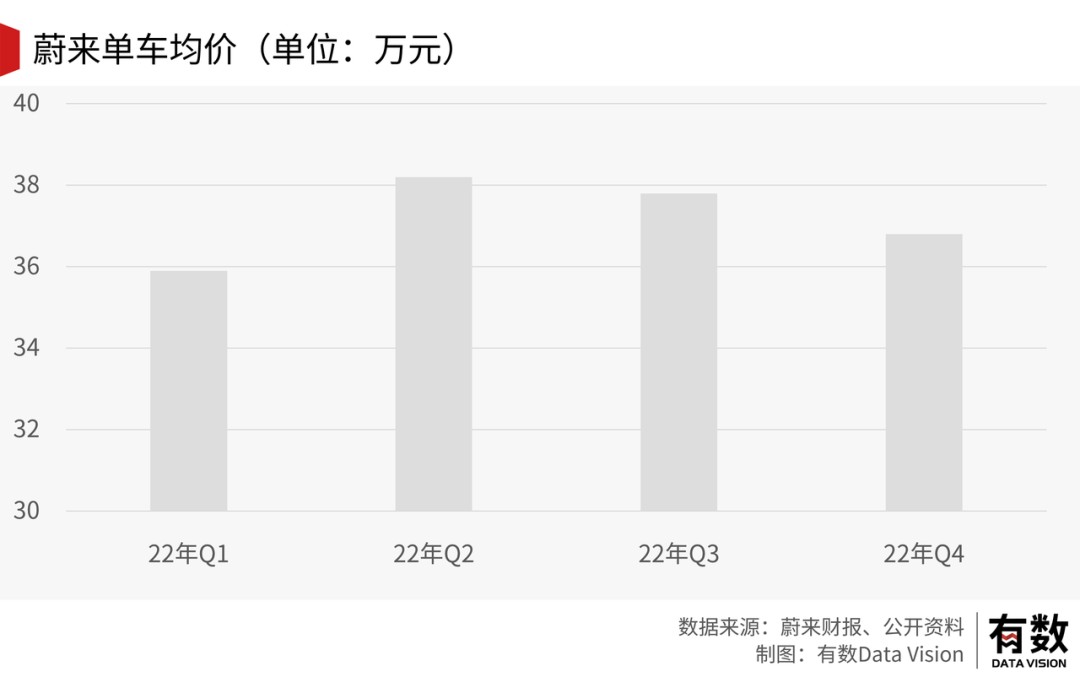

市场对蔚来营收的预期为171亿元,但实际仅有160亿元,这一预期差的来源就是单车均价失守。

由于车企销量通常会比财报要早几个月公布,因此市场对车企营收的测算通常极为准确。按照蔚来四季度销量40052辆来计算,36.8万元的单车均价,要比预期少了2.3万元。

这又是由于更售价相对便宜、采用NT2.0平台的“775”系列(ES7、ET7、ET5),已经取代NT1.0平台的“886”车型(ES8、ES6、EC6)成为销售主力。

按常理来看,售价更低的车型应当在配置上有所缩水,但蔚来在四季度的单车成本反而环比增长了2.7万,达到34.3万。

单价下跌,成本上升,原因要去供应链找:零件实在太贵了。

去年四季度,由于新车型的上市,蔚来计提了约10亿的资产减值损失。简单翻译就是,之前为老款车型准备的零部件等存货现在用不上了,当废铁转卖了,便有了资产减值。

刨去这部分成本之后,蔚来的单车成本依旧增加3000元。

而这个成本增加的背景还是销量同比增长60%,环比增长27%,这意味着规模并没有给蔚来带来议价权。

这其实是新能源车企或多或少都存在的问题,即供应链公司的话语权反而更强。

典型如成本占比最高的电池,宁德时代2022年的全年装车量市占率达到37%,但蔚来在全球新能源车行业占比刚到1%。又比如汽车芯片基本被英伟达、高通及英特尔旗下的Mobileye三家垄断,集中度也高于下游品牌。

反映到蔚来身上,则是这一季度销量同比增长60%的情况下,应付账款和应付票据同比接近翻倍,达到252.2亿元——这笔款项可以理解为蔚来欠供应商的账。

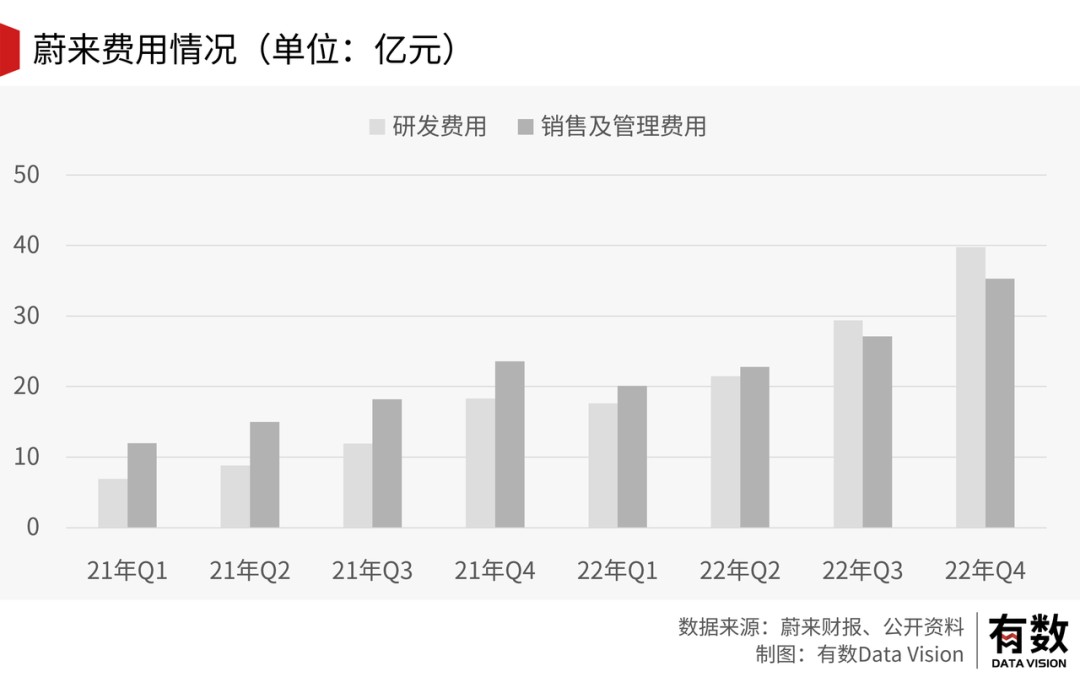

最后是则费用狂飙,2022年全年,蔚来研发费用为108.4亿,同比增加了136.0%,算下来单车研发成本高达8.9万元,作为对比,特斯拉在月销量近万辆的2017年,单车研发费用为9.9万元,到了月销2万辆的2018年,该指标降低至4.1万元。

销售和管理费用为105.4亿,同比增长53.2%,主要是门店数量和换电站等投入增加带来的:门店数量由2021年的289 家增长为2022年的350家,同比增长21.1%,换电站由2021年的777座增长为2022年的1331座,同比增长71.3%。

遗憾的是,这些费用的增长并没有转化为销量。

难以控制的成本

在蔚来这一期财报的电话会上,李斌显然还没算好各款车型的预计销量,但在月销量的问题上,他却是早有腹稿:3万辆。

电话会新闻稿显示,蔚来2023年一季度的交付预期为3.1-3.3万辆,环比下跌近20%,平均月销量一万出头。另一方面,蔚来早在2021年9月就实现了“月销万辆”。在理想站上月销两万的当下,这个成绩显然很难让资本市场满意。

不光销量下滑,上文所述的单车均价在今年一季度将继续下滑:2023年一季度蔚来卖车预计收入100-106亿元,换算成单车均价约为32.2万元,又比去年四季度少了4.6万。

量价齐跌,总结起来一句话:曾经蔚来的主力“886”车型已经老去,而均价更低的“775”车型并没能接过增长的大旗。

不光车难卖,蔚来在生产端也存在压力。

蔚来的供应链结构相对比较单一,引入“二供”的环节较少,一旦产业链出现各类黑天鹅事件,蔚来抵御风险的能力明显较弱。

比如去年七月,蔚来ET7因压铸件供应不足,导致少生产几千台车;前年八月,蔚来因意法半导体生产的ESP芯片短缺,导致交付量跌至5000多辆,而同为采用ESP芯片的理想ONE,交付量却达到9433辆,环比增长9.8%。

在供应链上,做的最好的是比亚迪,他们将大多数核心零部件的生产都掌握在自己手里。在上海风控期间,全市场都缺零部件,只有比亚迪的产线正常生产。

理想虽然没钱做垂直一体化,但其自建的零部件产业园已经开始投产。目前,理想北京和常州各有一个产业园,到今年年底,年产能有望接近20万。

蔚来虽然也在抄作业,但抄的太晚。去年10月底,蔚来六安零部件产业园才开始投建,从投建到完工,从完工到零部件产能爬坡,这都需要时间。

电池、换电站、用户运营、出海、NOA、新品牌、手机...为实现“车界海底捞”的目标,这些每一个都是蔚来当下的重点任务,每一个都是提升用户服务体验的重要环节,也都是巨大的成本负担。

以换电站为例为例,蔚来今年预计要建设1000+的换电站,第三代换电站成本约200万,光建设成本就需要20多亿;其次是运营成本,今年蔚来换电站存量总目标是2300+,根据信达证券测算,换电站一年的运营成本为19-46万,总计一年要投个27亿。

本来纯电车的日子就不好过,结果刚开年,燃油车也卷起来了。

内卷的市场

今年3月,湖北开启了号称史上最强购车优惠季,东风雪铁龙的C6,每辆车的最高综合补贴达到9万元,令这台车长接近5米,对标帕萨特和雅阁的这款B级车实际售价下探到12万元。

宏观上来看,今年的新能源市场有两个显著特点,第一是整体增速下滑,第二是份额向头部集中。

根据中国汽车工业协会预测,2023年,我国新能源汽车总销量为900万辆,同比增长35%,而2022年的全年同比增速为93.4%。简而言之,2023年的增速仅为2022年的37.5%。

叠加燃油车的疯狂反扑,新能源车市场的增量空间更是捉襟见肘。

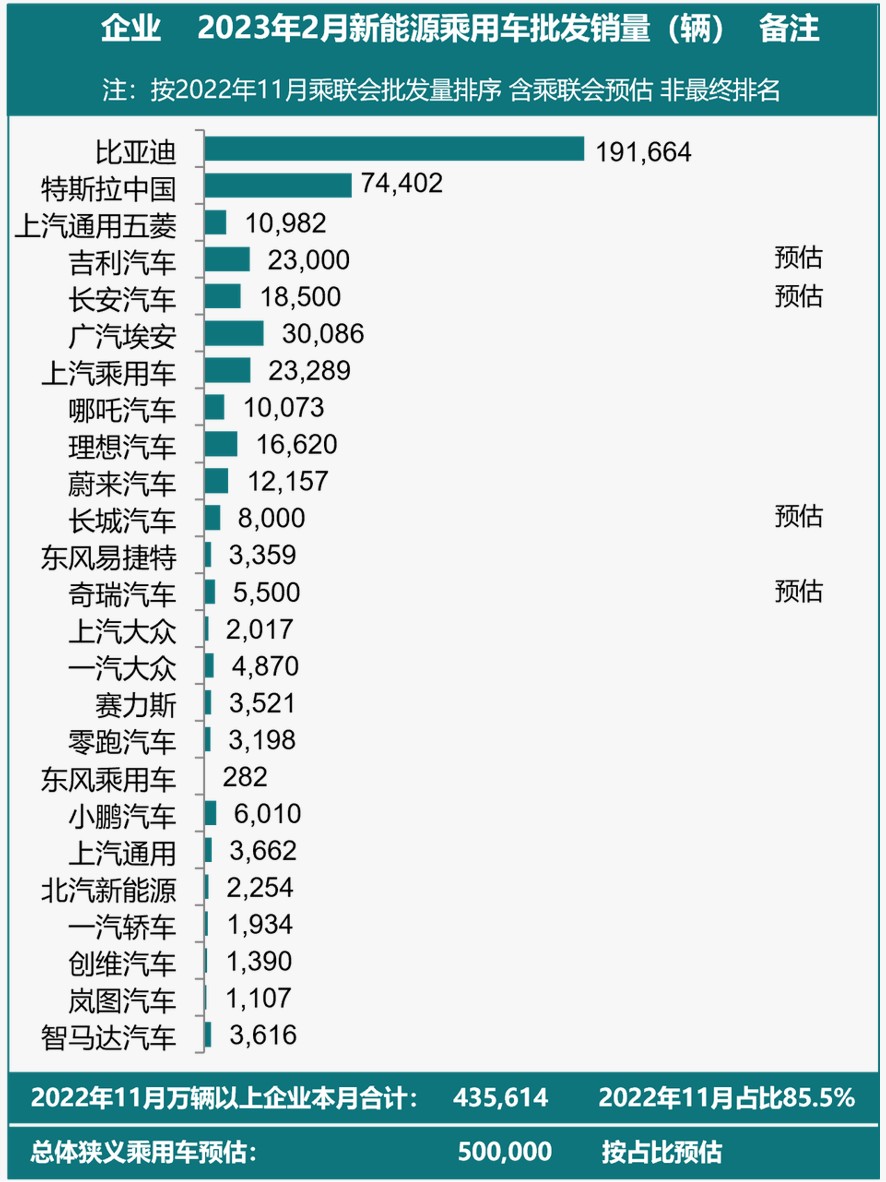

另一方面,市场份额还在向头部集中,从销量上来看,比亚迪接近20万,遥遥突出其他车企,并吃掉了近40%的份额。特斯拉紧随其后,销量不足10万,而排名第三的埃安,销量勉强过了3万。其余去年11月销量破万的车企,今年只能破千。

新能源退补的首年,拮据的车企原本还想着通过涨价来对冲退补对利润的吞噬,没想到特斯拉不讲武德,国产Model 3的起售价直接降到22.99万元。

体现在销量上,则是特斯拉2月份中国产汽车销量74402辆,同比增长130%,而市场整体同比增幅仅有60%,特斯拉确实通过降价抢走了更多的份额。

车企们抵抗特斯拉的手段并不多,只能掏出传统艺能:在同一价格带下,加装更多附加配置。

比如零跑3月发布新款C11,相比老款降价2-3万元,配置上增加了后排多媒体以及按摩座椅等功能。新款问界M5和新款小鹏P7,为了进一步提升智能驾驶能力,硬件都上了更贵的激光雷达,软件上,问界搭载了华为ADS的全家桶,小鹏则借此力推城市NGP,这两者都是目前国内最顶级的智能驾驶的配置。

同样,蔚来即将发布子品牌“阿尔卑斯”,下探至15~30万价格带以求覆盖更广阔的消费群体。

这也许是个办法,但特斯拉再降一波,该怎么办?

本文(含图片)为合作媒体授权创业邦转载,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。