作者丨王艺

编辑丨海腰

53岁的Jason Calacanis(杰森•卡拉卡尼斯)是一位有特殊影响力的硅谷大佬。

Jason有很多身份,互联网企业家、风险投资人、畅销书作者、社会活动家、播客主持人,以及马斯克的铁杆支持者。

其中,他最著名的标签是“超级天使”,其次是“媒体大佬”。

做天使,Jason自称全世界只有Ron Conway和Chris Sacca比自己强。

Ron是脸书、谷歌和Twitter早期投资人(李开复说成功率有2/3);Chris则是Uber和Ins的早期支持者。

根据Pitchbook的数据,Jason累计出手172次,投资组合里有85家初创公司,有68个退出。

其中,投资Uber 2.5万美元,以Uber上市首日开盘价计,回报4965倍;投资股票交易平台Robinhood 5万美元,上市首日市值320亿美元。据美国媒体估算,两笔投资给Jason的总回报近一亿美元。

做媒体,Jason是成功的连续创业者,涉足过杂志、网站、博客、数据库、社区和播客等多个媒体领域,有赢有输。直到今天,在做天使投资之余,他依然是美国两个热门播客的主持人,影响力超越硅谷。

可以这么说,媒体传播和天使投资在Jason身上完美融合:借助媒体的杠杆,Jason打造出了自己的创投人脉网,而他的业绩又让他的播客大佬云集。伴随着每一次的新闻热点,每一集播客的传播都在持续提升Jason的声望。

风险投资人里,记者出身的不少(比如红杉的Moritz,IDG资本的熊晓鸽等),但像Jason那样靠媒体起家成为投资人,长期“两者并举,两手都硬”的,实属罕见。

目前,Jason正在运营一家对标硅谷YC的创业孵化器,以及一家类似Angellist的Syndicate网站。他的梦想是将风险投资“大众化”,让更多的中产阶级参与VC游戏。

“媒体是我的筹码”

1970年,Jason出生在纽约的一个蓝领社区,父亲是酒保,母亲是护士。Jason后来回忆,虽然自己大学读的是当地的二流院校,但一直都有发财梦。

”晚上10点,当我坐在地铁B线,从福特汉姆大学林肯中心校区回到我那个月租300美元,只有在走廊里才能直起腰的阁楼时,我总会问自己,变成有钱人会是怎样一种体验?如果我的银行卡里面有10万美元,而不是100美元,会是怎样?如果每天不用为钱操心又会是怎样?

大学毕业后,Jason在半导体厂商Lam Research和索尼工作了一段时间,之后便走上了创业路,加入了横扫全球的互联网大潮。

有一天Jason路过报摊,在杂志封面上看到了很多名人的脸。Jason数了数杂志的版权页,大概有100个人为这本杂志工作。他认为,创办一本杂志就是创业。他没想到的是,他在90年代初开始的媒体人生涯,为后来发生的一切奠定了基础。

Jason创立了自己的工作室Rising Tide Studios,专注互联网媒体和出版。他的第一个杂志产品叫Cyber Surfer。在与出资人发生争执后,这份杂志只办了6期。

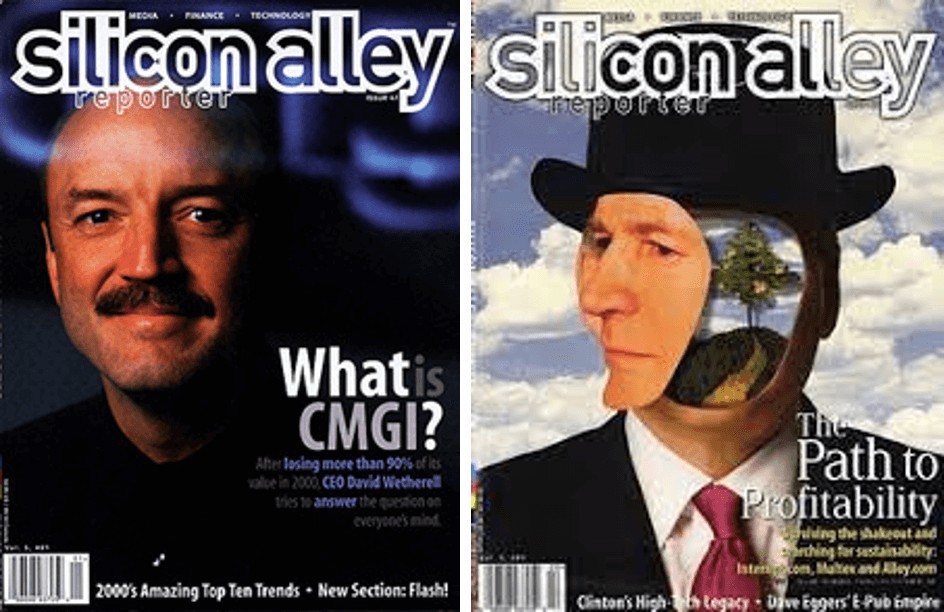

他的第二个产品,记录纽约的创投生态的《硅巷报道》(Silicon Alley Reporter),获得了成功。

“硅巷”的说法取自硅谷,指的纽约曼哈顿南部的一个高科技公司聚集区,后来泛指“全世界大城市里的硅谷“,比如上海有自己的“硅巷”。

《硅巷报道》的创刊号只有16页,完全由Jason自己撰写、配图和设计。5年后,杂志扩展到了300多页,年收入1200万美元,还衍生出了一本相关的出版物Digital Coast Reporter for the West Coast,报道加州的互联网和数字媒体生态。

Silicon Alley Reporter

在美国,杂志零售价一段时间里是固定的,但每期的页码可以不同。页码越多,承载的广告就越多,说明当期杂志的内容被品牌看好,扎堆投放。(比如《财富》6月号刊登美国500强榜单,当期页码超过300页,一半是广告)。

在互联网泡沫破裂后,《硅巷报道》更名为《风投报道》(VentureReporter.net),再后来被财经巨头道琼斯收购。虽然没赚到大钱,但对创业新人来说,这样的起步绝对不算差。

2003年9月,Jason作为联创,成立了自己的第二家媒体公司——博客网络Weblogs并出任CEO,天使投资人是当时小牛队的老板马克•库班(Mark Cuban)。两年后,Weblogs被时代华纳旗下的美国在线以2500万美元的价格收购。这一次,33岁的Jason全身而退。

2006年底,Jason加入红杉担任EIR(VC机构的一个职位,通常由资深企业家担任,帮助机构进行投资和投后管理),并在次年再次创业。

自2007年起,Jason先后创办了网站数据库Mahalo(红杉、新闻集团、哥伦比亚广播公司、马克•库班和马斯克等人投了2000万美元)和商业社区Inside.com(邮件订阅新闻资讯,融资260万美元),两家媒体公司都以失败收场。

Jason还把媒体触角伸向了海外。2019年, 他与澳大利亚当地政府合作打造了悉尼创业节(Sydney Launch Festival),鼓励当地创业公司走向世界。

Sydney Launch Festival

创业之外,Jason还是一位非常知名的播客主持人。他的节目This Week in Startups在美国创投圈颇有影响力,每周保持更新六期,迄今为止已经更新了1746集。

该节目每周会采访多位创业者、投资人和技术创新者,涵盖了创业公司、风投、营销、媒体、技术等商业科技领域最热门的话题,华尔街日报的一位作者称之为“美国最有影响力的网络播客”。

值得一提的是,This Week in Startups,也是他当年创办的网站ThisWeekIn.com转型而来。看来,传播介质会变化,好的内容总有生命力。

2022年,Jason再度出手播客。他与三位硅谷创投大佬(一位脸书前高管、一位投资人和一位企业家)共同设立了一档名为All-In的播客。

All-In关注的话题比This Week in Startups更广,话题涉及经济、科技、政治、社会和扑克多个领域。

Jason说,“媒体就是我的筹码。作为一名记者和播客主持人,利用筹码撬动杠杆能加速我的事业。”

Jason指的事业就是天使投资。

事实上,和SaaStr创始人Jason Lemkin一样,Jason也是一位靠媒体起家的天使投资人。(详见《哈佛学霸三次创业成功后,靠写博客做成最大SaaS社区》)

超强的人脉网络

Jason非常善于搭建人脉,这一点在他做第一家公司时就已经显示出来。

比如,榜单是很多媒体编辑部的”规定动作“,《硅巷报道》有自己的“Silicon Alley 100”,即互联网行业100人榜单。有一年,Jason把榜单第一名的位置给了当时的女记者和天使投资人Esther Dyson。身为硅谷的头号女天使,Esther一共出手193次,102个退出。有八卦说,后来Esther投桃报李,帮助Jason进入投资圈,建立人脉。

除了报道,《硅巷报道》也经常在纽约、洛杉矶和旧金山举办创投相关的活动,东西两岸通吃。

Jason各种角色的切换非常自如,他甚至获得了一个绰号yearbook editor,意思是“硅巷万事通”。 他的朋友圈十分强悍,不仅有马斯克和彼得•蒂尔这样的硅谷领袖,《硅巷报道》竟然吸引了东海岸著名的机构USV创始人Fred Wilson的老婆作为合伙人。

Jason和马斯克的关系近到什么程度?去年马斯克要花440亿美元收购Twitter,钱不够,Jason在朋友圈发起募资,要求每人至少出资25万美元支持马斯克。

Jason的人脉价值很快就引起了红杉资本的关注。身处西海岸,覆盖纽约不易的红杉邀请Jason成为红杉第一位Scout(兽探,VC提供种子资金,Scout帮助VC发现独角兽),这也被认为是之后红杉Scout的原型。和他前后脚成为红杉Scout的还有如今的“硅谷新王” Sam Altman。(详见《兽探(Scout)是VC的眼睛和耳朵》)

目前,有近百位Scout为红杉美国工作,投资了1100多家创业公司,包括Stripe,Thumbtack,Faire,Notion等著名企业。

作为天使投资人,Jason的三个代表性项目也都是来源于自己超强的人脉网络。

还在媒体工作时,Jason就认识了日后的Uber创始人Travis Kalanick。

2007年,在一场他们共同参与的派对里,Kalanick把Jason喊了出去,告诉他最近在做一个在线打车软件。当时,Jason正在红杉挂职“驻场企业家”,几句话的功夫,Jason决定向Uber投资2.5万美元,成为Uber的第三个投资人。按照Uber上市首日的开盘价格计算,回报4965倍。

由于太轻易就投到了Uber,Jason在后来的每次采访中都会强调:不是自己厉害,而是幸运。

“每 10 年,就会有一些公司像Uber或Facebook这样脱颖而出,你可能永远不会投中其中之一。我投中了一个,你真的不能太相信我,我没做任何工作。”

不否认运气的作用,但运气背后,是Jason的人脉。

对另一家独角兽Thumbtack(C2C本地服务交易平台)的投资机会,来自Jason在2009年创办的一个论坛Open Angel Forum。

这是一个对接早期创业团队与天使投资人的论坛,旨在对抗那些创业者需要付费才能见投资人的活动。

在第二届Open Angel Forum论坛上,Jason认识了Thumbtack的创始人Marco Zappacosta,很快做出了投资Thumbtack决定。

和他一同投资的还有PayPal早期顾问和董事会成员Scott Banister和妻子Cyan Banister(也是Founders Fund的第一位女性合伙人)、以及Delicious创始人Joshua Schachter。

在之后的几年,Thumbtack无人问津。A轮融资时,团队一共收到42家投资机构的拒绝。在Jason投资七年后,Thumbtack才成为独角兽,最近一轮的估值逼近30亿美元(G轮融资)。

对Robinhood的投资,是Jason继Uber之后的又一次大获全胜。

据Jason回忆,曾经有一次他受The Founder Institute创始人Adeau Ressi邀请前去一家酒吧演讲,在那里遇到了Adeau在宾夕法尼亚大学的室友马斯克。

“后来Vlad Tenev(Robinhood创始人)进来了,他看到我们之后惊呼,天啊你是Jason Calacanis,你是Elon Musk!我对他说,谈谈你现在做的事情吧。他告诉我,他准备做一个面向年轻人的股票交易平台,不收取任何手续费。我说,现在很多年轻人都还和父母住在一起,大学贷款都要还不上了,为了省钱用父母的Netflix账户看剧,在这种情况下,你想让他们买股票?他说,是的。于是我说,好吧,我投资。”

就这样,在这家名为安东尼奥的精神病院(Antonio's Nut House)的酒吧里,他投资了Robinhood 5万美元。2021年Robinhood上市,开盘市值320亿美元。

据传扎克伯格曾经也是Antonio's Nut House的常客。在硅谷,这类酒吧被称作Dive bar,通常是位于地下室的廉价酒吧。

2013年,Jason用自己的钱,加上从企业家朋友手中募来的钱,成立了自己的基金,LAUNCH Fund ,他本人是基金唯一的GP。

LAUNCH Fund与其说是一家基金,不如说是一家与Y Combinator类似的孵化器。它也的确拥有自己的孵化器——LAUNCH Accelerator。

LAUNCH Fund提供包括媒体传播、训练营、加速器、众筹投资辛迪加在内的多种服务,以及Angel Summit(面向投资人的峰会)、Angel University(面向投资人的课程)、Remote Demo Day(帮助对接创业者和投资人的线上活动)和Founder University(面向创业者的课程)等活动。通过这些活动,Jason可以最大化覆盖初创企业,并从中挑选项目进行投资,每年投资5-10家公司,投资金额在2.5万-10万美元之间。

LAUNCH Fund和Jason Calacanis的投资策略,与创业邦之前报道过的Founder Collective的截然不同。(详见《投资Uber回报近4000倍,这家黑遍VC圈的机构什么来头?》)

在硅谷,Jason以其“侵略性的”按比例跟投融资条款闻名:从LAUNCH Accelerator中获得投资的项目,在下一轮融资中,必须要给LAUNCH最高50%股份的优先购买权。再加上Jason往往在种子或天使轮投资中就会获得一家公司6%左右的股份,这种规定很有可能让Jason获得对于被投公司的控制权。

而对于外界的批评和质疑,Jason则强硬地回怼:“在我们加速器里孵化出来的创始人都很认可这种政策,他们会告诉下一轮投资者,我们有一半的融资由Jason完成,你愿意拿下另一半吗?这种政策我们运行的很好!”

2016年,早已功成名就的Jason写了一本书《天使:如何投资初创科技公司》(Angel: How to Invest in Technology Startups)。Jason在书中写道,自己作为天使,投了40多家公司,总投入不到1000万美元,带来了超过1.5亿美元的回报。

总结一下,出身贫寒的Jason Calacanis是如何逆天改命的?

通过几次媒体创业,挣到了原始资本,并借助媒体杠杆,在创投生态中建立起了超强的人脉网络;通过自己的人脉网络,不仅成为了红杉第一个Scout,还投到了Uber、Robinhood等明星公司。

现在,Jason Calacanis终于知道,身为有钱人是怎样的一种体验了。

将风险投资民主化、大众化

将风险投资民主化、大众化

YC创始人格雷厄姆最推崇的就是Jason Calacanis这样的独立天使投资人,认为他们才是“真正勇于承担风险的人”,而大多数机构化的风险投资人其实非常厌恶风险。(详见《辅导过9000位创始人,全球最大创业孵化器老板有8条真经》)

同格雷厄姆一样,Jason同样鄙视机构化的风险投资人。这个酒保和护士的儿子,希望将风险投资民主化、大众化。

数据显示,在Jason 2013年后投资的项目中,大部分是通过他的辛迪加(Syndicate)进行的。

辛迪加(Syndicates)是兴起于硅谷的一种投资模式,在AngelList、SeedInvest、FundersClub等融资平台被广泛应用。一个辛迪加由一群投资人组成,在投资时作为一个法人实体,将众多投资人的钱投入到一个项目中去。

通常,一个辛迪加会有50到99个投资人(基于公司法对有限责任公司架构的规定),每个人投资1千到5万美元不等。

一开始,Jason在Angelist上设立自己的辛迪加,投资了著名的冥想软件公司Calm。

Jason曾在推特上写道,我投资Calm的最重要原因是,我相信这是一个风投机构不会投资的项目,至少现在不会。

投资人害怕在如此偏门的公司上下注,因为他们害怕在失败的时候被取笑。

也许,Calm会像我们投的大多数早期公司一样失败,但这就是纯粹的天使投资:冒着极高的风险押注,希望投到下一个Uber。

在AngelList上,Jason的Syndicate一度拥有超过150位投资者,和超过1200万美元的资金池。

随后,他创办了自己的Thesyndicate.com。Jason的目标是,将Thesyndicate.com的成员扩展到一万人,让更多有资本、但没有太多投资经验的人也能做投资。

这又是一件Jason喜欢和擅长的事,既有明确的商业动机,也包含些许天使和媒体人的情怀。

本文为创业邦原创,未经授权不得转载,否则创业邦将保留向其追究法律责任的权利。如需转载或有任何疑问,请联系editor@cyzone.cn。