创业邦(ID:ichuangyebang)原创

作者丨王艺

编辑丨海腰

题图丨General Catalyst官网

在硅谷银行被接管后,一百多家VC联合发表声明,表达对硅谷银行的支持。包括了红杉、光速、Accel等几乎所有老牌机构。

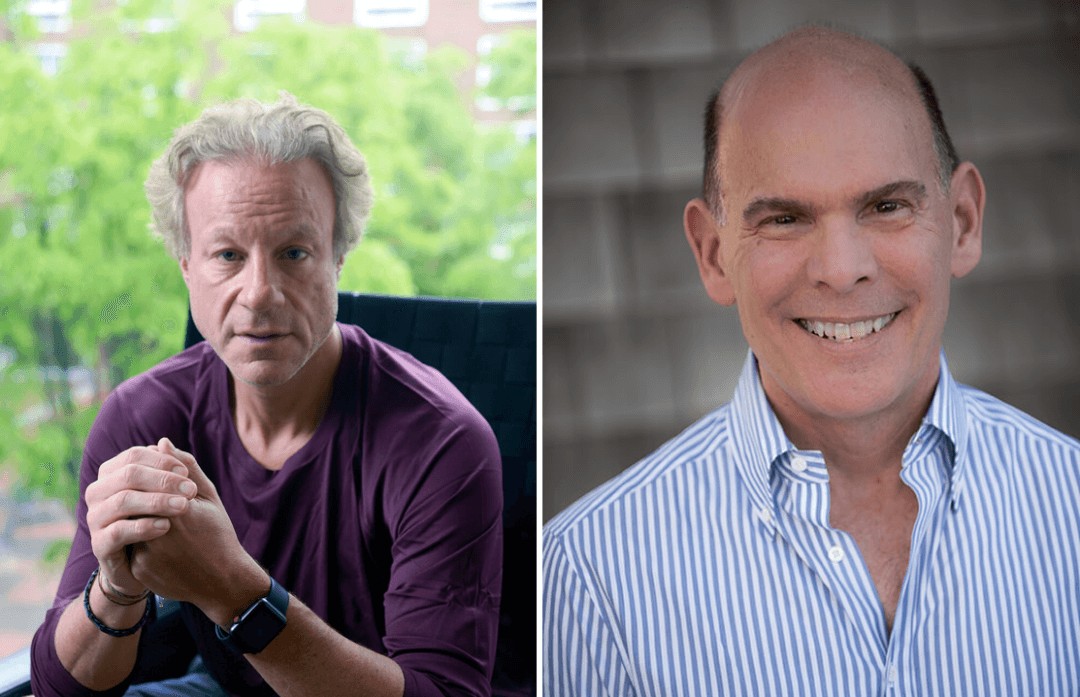

牵头人是一个叫Hemant Taneja的印度人,来自General Catalyst。

Hemant Taneja

VC很难跨地域扩张,绝大多数知名VC在硅谷成立。

General Catalyst于2000年成立于波士顿,成立10年后才在硅谷开了第一家办公室。

历数起家于东海岸,现已成为主流玩家的VC,只有NEA、Bessemer、Greylock、USV等寥寥数家。这其中,Greylock的管理资金规模约35亿美元,USV只有不到20亿美元,是更像Benchmark的精品基金。

如今,来到硅谷只有13年的General Catalyst,管理资金规模超300亿美元。

在其投资的超600家公司中,有164家上市或被收购,诞生了73家独角兽,包括Airbnb、Snapchat、Stripe、Grammarly、HubSpot、Canva等。

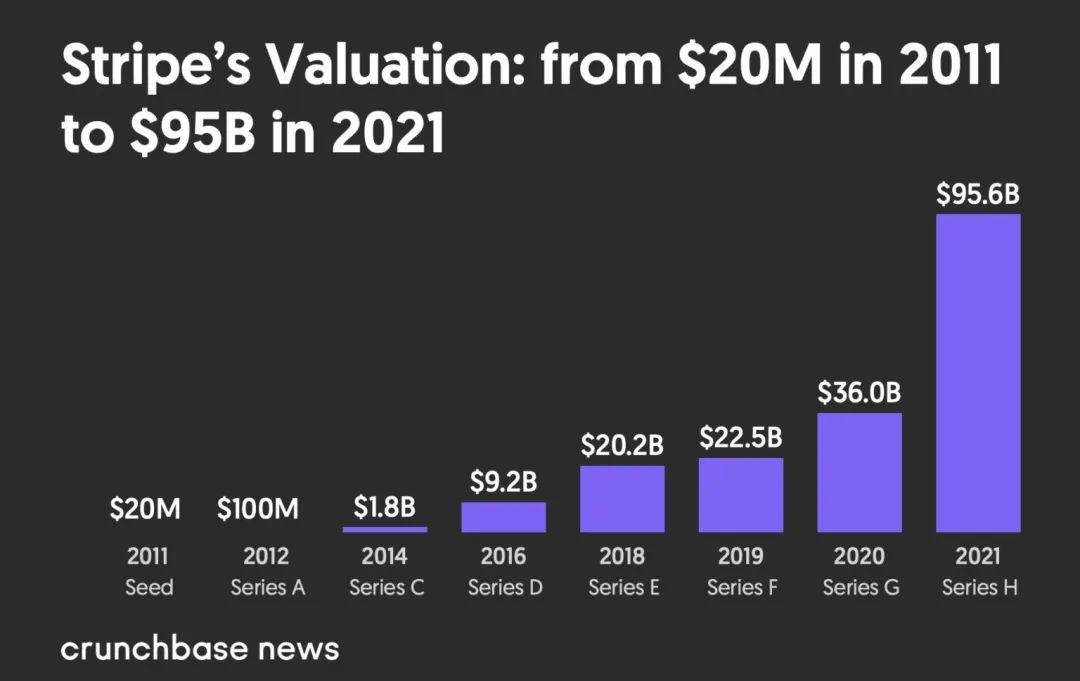

现估值约500亿美元,最高估值近千亿美元的超级独角兽Stripe,General Catalyst是其种子轮投资方,并在A、B、C、D、G轮中持续下注。

作为一家历史并不悠久,成立于东海岸的基金,却能在大牌云集的沙丘路有极高的号召力,代表一众VC声援硅谷银行,General Catalyst是怎么做到的?

公司催化剂

General Catalyst由四位前企业家联合成立,主要发起人是David Fialkow和Joel Cutler。

图左:David Fialkow,图右:Joel Cutler

两人都出生于波士顿,David在五岁参加夏令营时认识了Joe,两人从此成为挚友。

他们不仅是本科和研究生同学,还在青年时期共同创立四家公司,分别是在线旅游公司National Leisure Group、市场拓展公司Alliance Development Group、自动柜员机供应商Retail Growth ATM Systems(出售给了PNC银行)和游轮免税店品牌Starboard Cruise Services(2000年被LVMH收购)。

在高价卖掉了Starboard Cruise Services之后,David Fialkow和Joel Cutler去夏威夷度假。

在夏威夷的海滩上,David告诉Joel,自己想成立一个风险投资基金。Joel回复道,我们一没有投资背景,二没有技术经验,要怎么做投资?

David回答:是的,正是因为我们没有这些坏习惯,所以我们才能做投资。

于是在2000年,他们联合另外的两个朋友:前医疗设备公司UroMed Corporation的CEO John Simon和前计算机软件公司Allaire Corporation的CEO David Orfao,四人在波士顿成立了General Catalyst。

成立之初的名字叫Corporate Catalyst,意思是公司催化剂。

之所以起这个名字,是因为David Fialkow和Joel Cutler想要从孵化切入投资,就像催化剂一样加速被投企业的发展。

“我们的目标从一开始就是能够自己孵化下一代伟大的公司。后来我们意识到,我们的创业想法并没有其他人的好,那为什么不从孵化别人的创业想法开始,再投资一些其他好的公司呢”,David表示。

在当时,投资机构大多只进行财务投资,鲜有机构对初创公司进行孵化。

在成立的头几年,General Catalyst确实孵化了一批优秀的公司:

David Fialkow主导孵化的金融服务公司Upromise,它与巴克莱银行合作推出了529所高校的学费储蓄和投资计划,用户可以通过消费赚取一定比例的现金返还,这些返还的现金将储存在一个池子里,用于支付大学的学费。

Joel Cutler则主导孵化了在线旅游服务平台KAYAK,该平台提供了机票、酒店、目的地、旅游打包产品等信息,曾多次赢得旅游类网站大奖,在2012年成功上市。

2013年,KAYAK被Booking以21亿美元的价格收购。成功孵化KAYAK的成果远不只是现金的回报,之后还会再次提到。

此外,健康零食品牌NatureBox、云服务供应商Altiscale(被SAP收购)和综合通信平台Highfive(后改名为DialPad)也都是GC孵化的。

而之所以将名字改为General Catalyst,则是出于投资赛道的拓展。

General Catalyst的业务从消费品领域逐步扩展到了To B、SaaS、医疗、金融等各个领域,改名为General Catalyst,意图是在多个领域发力,助推更多初创公司的成长。

迈向西海岸

在成立的第一个10年中,虽然也孵化和投资了不少优秀企业,但只在波士顿有办公室的General Catalyst并不是一家一线基金。

要成为核心玩家,必须要登上最耀眼的舞台:硅谷。

David Fialkow和我们曾经写过的Accel(详见《40岁的Accel:不错过每个时代、每个市场》)的创始人之一Jim Swartz相交甚厚。

在投资主业之外,他们同是纪录片制作人,共同制作的纪录片《Icarus》在2018年获得了第90届奥斯卡最佳纪录片奖。

正是Jim Swartz的建议,General Catalyst做出了自己发展史上最重要的一个决定:进军硅谷,由Hemant Taneja主导硅谷办公室。

“Jim Swartz在2011年夏天告诉我们,如果我们不在硅谷开设业务,永远留在波士顿,我们将无法生存下去。我们有一个很聪明的年轻人叫Hemant Taneja,他在我们刚创立时就加入了我们,于是我们派他去建立我们在Palo Alto的办公室,他一干就是十年,并且做得很出色。”David Fialkow说。

由此,General Catalyst的第二个10年正式开始。

在硅谷的第一次出手,General Catalyst就捕获了一只超级独角兽。

还记得那个孵化出KAYAK,在旅游行业有极强人脉的Joel Cutler吗?

2011年,Joel Cutler通过好友、Travelocity.com创始人Terry Jones认识了Airbnb创始人Brian Chesky 。在Airbnb的B轮融资时投资了500万美元。

尽管后续的轮次中,名气还不大的General Catalyst没能抢到更多的份额,但对Airbnb的投资还是让General Catalyst在西海岸初步建立了自己的声誉。

以Airbnb上市当天的开盘价计算,General Catalyst的此笔投资,回报16.6倍。

同二级市场不同,一级市场的投资是非公开的。能不能投进去,能投进去多少,以什么价格投,声誉是重要的考量维度,VC是靠声誉吃饭的行业。详见《VC除了声誉,一无所有》

要在高手如云的硅谷建立声誉,投中Airbnb还不够,General Catalyst还需要一只更大的独角兽。

印度人、老家、Stripe

这只更大的独角兽是如今估值超500亿美元的“美国版支付宝”Stripe,捕手是印度人Hemant Taneja。

如今代表100多家VC声援硅谷银行的Hemant Taneja,于2021年成为General Catalyst的CEO。

除了Stripe,其投资的明星案例还包括Gusto、Snapchat、Grammarly、Liveongo等公司。

在2017-2023,Hemant Taneja连续七年入选福布斯 Midas List(分列第70名、47名、32名、31名、32名、23名、51名)。

Hemant Taneja出生于印度新德里的一个普通家庭。1990年,还在上高中的他随父母移民到了美国波士顿,在高中阶段就完成了大一的数学和科学课程,随后进入麻省理工大学。

在MIT的六年间,他获得了五个学位——分别是运筹学学士、数学学士、生物学学士,和电气工程硕士、计算机科学硕士。

1999年,Hemant从MIT毕业。Hemant和几个研究生同学一起创办了移动软件公司Isovia。

这是一家提供移动商务应用程序的企业,可以将移动性扩展到所有设备,在2001年被JP Mobile收购。

也正是在这次创业的过程中,Hemant了解到了风险投资公司的运作机制,并在2002年受邀成为了General Catalyst的EIR。

刚刚加入General Catalyst时,Hemant Taneja负责软件和能源领域的投资。他投资了Vette(被Wakefield-Vette收购),Millennial Net(被PHC Hopldings收购)等公司,并参与创办了美国唯一一家代表全系列先进能源技术和服务的行业协会Advanced Energy Economy (AEE),还成为了新英格兰清洁能源委员会的主席。

2011年,Hemant Taneja被派往Palo Alto建立硅谷办公室。

在硅谷,Hemant投出的第一个项目就是Stripe,用的是从波士顿老家带来的资源。

2010年,Hemant在MIT兼职教书时候认识了他的校友Patrick Collision(是的,就是那个资助女朋友5亿美元用于做科研的超级霸道总裁)。

据Hemant事后回忆,Patrick Collision在MIT听了自己的一次讲座后两人相识。当时,Patrick刚刚从MIT辍学,和从哈佛辍学的弟弟Patrick Collision一同创立了支付公司Stripe。

Hemant Taneja投资了Stripe的种子轮,并在之后的A、B、C、D、G轮中不断下注。

2015年,在Hemant Taneja的主导下,General Catalyst甚至发起成立了一只基金:GC Stripe Platform Fund,专门用于投资基于Stripe Connect平台构建的应用程序。

Stripe在此后的几年急速崛起。2021年,其估值达到了 950 亿美元,超过Space X 的 740 亿美元,成为了美国估值最高的未上市公司。

在接连投中Airbnb和Stripe两大超级独角兽后,General Catalyst在硅谷真正建立起了声誉,可以在最热门的案子上和沙丘路上的老牌基金一决高下。

2012年,General Catalyst雇佣了一名斯坦福大学的应届毕业生,他告诉GC的合伙人,有几个在校大学生正在开发一个有趣的软件,用户们在发送文字和图片之后,这些内容会自动消失,这个软件就是之后的Snapchat。

在与Snapchat创始人Evan和Bobby聊完之后,Hemant表现出了对Snapchat的极大兴趣,但是当时Snap刚刚完成种子轮融资,于是这笔交易未能落地。

到了Snapchat的B轮融资时,Hemant终于如愿。

2017年,Hemant牵头投资了一家名为Grammarly的AI智能语法公司。

相信每一个经常上油管的人,对这家公司投放的贴片广告都不陌生。

它的产品通过审查英文文本中的拼写、语法、标点、清晰度等,检测用户的输入错误和抄袭,并且提供建议替换选项。它还允许用户自定义自己的风格、语气和起承转合句式。

之所以能投到Grammarly,和General Catalyst的一位投资经理Brad Hoover有关。

这位在康奈尔大学拥有运筹学和工业工程学学位的毕业生先是到咨询公司安达信和麦肯锡做了几年商业分析师,从麦肯锡离职后便加入了General Catalyst做互联网与SaaS领域的投资。

2011年,他接触到了Grammarly,看到了这家乌克兰公司巨大的发展潜力后毅然加入,后来成为了Grammarly的CEO。

Brad Hoover

Grammarly是一家典型的Bootstrapped公司,详见《拿不到VC的钱,还创不创业?》

依靠订阅+授权+专业写作服务的商业模式,Grammarly在成立的第一年就实现了盈利,直到2017年决定推出智能手机输入法,才开始了第一次外部融资。决定融资之前,Grammarly就已经积累了1000万用户,实现了近700万的日活。

2017年5月,General Catalyst领投了Grammarly首轮1.1亿美元的融资,参与投资的还有SignalFire(详见《下一代风投将由科技定义,“量化”VC正在硅谷崛起》)。

老家的传统技能

波士顿的医疗相关产业极度发达,专门投医疗的基金基本都起家于波士顿,如我们之前写过的Third Rock。详见《投资60家企业,21家上市,这家“另类”医疗基金代表未来?》

起家于波士顿的General Catalyst,在硅谷投的风生水起的同时,也没忘了老家的传统技能。

Crunchbase数据显示,在General Catalyst投资的600多家公司中,医疗健康行业的公司有106家。

最明星的案例,是Hemant Taneja孵化并投资的糖尿病管理平台Liveongo。

在获得了一项可以无线发送血糖值的医疗专利后,Hemant Taneja与前Allscripts的CEO、7Wire Ventures 的管理合伙人Glen Tullman在2014年联合成立了糖尿病监测管理公司Liveongo。

Liveongo会向患者发放一个小型移动设备,这既是血糖仪又是计步器。

当患者测血糖时,设备会将数据上传系统,倘若该系统发现数值异常,便会向患者发送消息,提醒患者该吃些什么或外出走一走,以及任何有可能起到帮助作用的注意事项。

倘若系统判定存在严重问题,患者便会在几分钟内接到健康专家的电话。

Livongo于2019 年上市,市值约为44亿美元,一年后以约 185 亿美元的价格出售给了竞争对手Teladoc。

General Catalyst领投了Livongo的A轮,并参与了接下来的每一轮融资。在被收购时持有约25%的股份,价值约40亿美元。

也正是在创办Liveongo的过程中,Hemant意识到,比起每年一次体检、生病了去看医生,人们更应该建立一种主动的健康管理系统,在日常生活中就对每个人的健康数据做动态监测并实时发送到医疗系统中,以方便医生随时查看数据并提供医疗指导。

这种动态、全天候、精细化的医疗保健系统,被Hemant称为“Health Assurance(健康保障)”。

换到中国的VC语境下,就是消费医疗。

此后,General Catalyst在医疗领域的布局也围绕这一思路展开,如远程医疗公司Ro、医疗数字化扩展平台Bright Insight等。

最后总结下,成立于2000年的General Catalyst,在成立的第一个10年中是一家没有超级明星案例,但也还不错的基金。

在第二个10年中,在印度人Hemant Taneja的带领下,进军硅谷。相继投中了Airbnb、Stripe、Snapchat、Grammerly等超级独角兽。

同时,在波士顿老家的医疗投资也没有落下,投中了Liveongo这一明星公司。

由此,历史并不悠久的General Catalyst,只用了在短短20几年的时间,即成长为美国一线VC,AUM超300亿美元。

在未来,General Catalyst是否能继续辉煌,我们拭目以待。

(感谢Wenyang对此文的贡献)

本文为创业邦原创,未经授权不得转载,否则创业邦将保留向其追究法律责任的权利。如需转载或有任何疑问,请联系editor@cyzone.cn。