电动车倡议(EVI)是在清洁能源部长会议(CEM)下于2010年建立的一个多国政策论坛。认识到电动车所带来的机遇,EVI便致力于加快全球范围内电动车的普及。为此,它努力了解与电动出行相关的政策挑战,期望帮助政府应对这些挑战,并将自己建设成为政府政策制定者之间共享知识的平台。同时,EVI还促进政府政策制定者与各种其他合作伙伴之间在电动出行转型中重要议题上的交流,如充电基础设施和电网集成以及电动车电池供应链。2022年,EVI内部启动了零排放政府车队宣言,政府承诺在公共采购中逐步转向100%的零排放车辆。

国际能源署担任该倡议的协调机构。在2022-2023年期间,参与EVI活动的政府包括加拿大、智利、中国、芬兰、法国、德国、印度、日本、荷兰、新西兰、挪威、波兰、葡萄牙、瑞典、英国和美国。加拿大、中国和美国是该倡议的共同领导者。

《全球电动车展望》年度系列报告是EVI的旗舰出版物。它致力于跟踪和监测全球电动出行的最新发展,并向政策制定者提供有关如何更好地推动道路交通电气化的信息。

本次报告结合历史分析和对2030年的预测,探讨了电动车和充电基础设施的部署情况、电池需求、电力消耗、石油替代、温室气体排放以及相关政策发展等关键领域。报告还通过分析突出市场的经验教训,为决策者和利益相关者提供关于电动车采用的政策框架和市场体系的建议。此外,本版报告还对与电动车相关公司的财务表现、电动车技术的风险投资以及电动车的贸易进行了分析。

总体摘要

1、电动车销量创下新纪录,全球销量势头预计将持续到2023年底

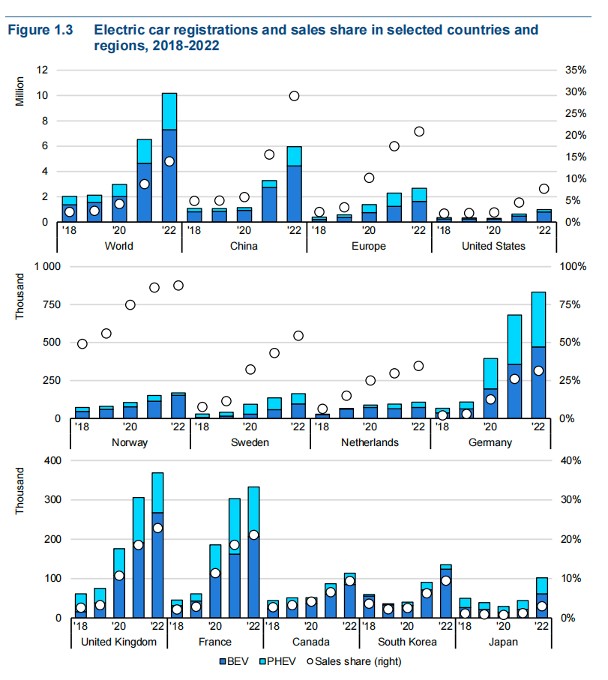

全球电动车市场正在呈现指数级增长。2022年,电动车销量超过了1000万辆,全球新车销量中约有14%是电动车,较2021年的约9%和2020年的不到5%有所增长。中国、欧洲和美国市场主导了全球销量。而其中,中国再次成为领跑者,其电动车销量约占全球电动车销量的60%。全球范围内超过一半的电动车现在在中国上路,目前已经超过了2025年新能源汽车的销量目标。欧洲是第二大市场,2022年电动车销量增长了15%以上,这意味着每五辆车中就有超过一辆是电动车。作为第三大市场的美国,2022年电动车销量增长了55%,销售占比达到了8%。

今年第一季度已售出超过230万辆电动车,比去年同期增长了约25%,预计电动车销量将在2023年继续保持强劲增长。国家政策和激励措施将有助于推动销量增长,而去年异常高涨的油价可能进一步激发潜在买家的购买欲望。

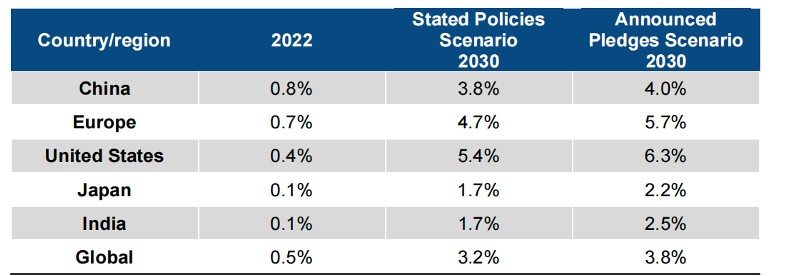

2、标志性的电动车政策将推动电动车市场更能应对气候目标

主要汽车市场的市场趋势和政策努力支持了电动车销售的光明前景。根据国际能源署(IEA)的政策规定情景(STEPS),基于现有政策和明确目标,到2030年全球电动车销售占比的展望从之前的不到25%增加到35%。在这些预测中,中国在2030年仍将保持最大的电动车市场份额,达到STEPS中的总销量的40%。近期,美国环境保护局提出的排放标准的实施推动了需求增长,美国的市场份额将在2030年左右增加一倍,达到20%。而欧洲将保持目前的25%市场份额。

主要市场对电动车的需求预测将对能源市场和气候目标产生深远影响。根据现有政策,STEPS中预计道路交通需求的石油消耗将在2025年左右达到峰值,到2030年电动车替代的石油消耗量将超过每日500万桶。根据STEPS预测,到2030年,电动车的使用将避免约700兆吨二氧化碳当量的排放。

受电动车市场前景的鼓舞,电池制造业持续扩张。截至2023年3月,关于到2030年电池制造能力的宣布已经足以满足政府承诺所隐含的需求,甚至可以满足2050年零排放情景下电动车的需求。因此,电动车的销售份额可能高于当前政府政策和国家目标预期的份额。

3、随着支出和竞争的增加,越来越多的价格更为实惠的车型将进入市场

2022年全球电动车支出超过4250亿美元,增长50%,其中仅有10%由政府支持,其余来自消费者。投资者对电动车持续信心高涨,电动车相关公司股票表现优异。初创企业在电动车和电池技术方面的风险投资也迅速增长,2022年达到近21亿美元,增长30%,投资重点逐渐转向电池和关键矿物。

电动车市场竞争日益激烈,中国和其他新兴市场涌现出更实惠的车型。主要传统汽车主机厂雄心勃勃,特别是在欧洲。2022年和2023年,欧洲宣布了一系列重要的电动车计划,包括全面电动、更便宜的汽车、更大的投资,以及与电池制造和关键矿物等关键产业链的垂直整合。

消费者可以有越来越多的电动车选择余地。2022年可用的电动车车型数量达到500款,是2018年的两倍以上。然而,在中国以外的地区,需要主机厂(OEM)提供价格实惠、具有竞争力的产品,以促进电动车的大规模普及。目前可用的电动车车型数量仍然远远低于市场上内燃机汽车的数量,但内燃机车型的数量自2010年代中期达到高峰以来数量一直在稳步减少。

4、电动化已经不局限于汽车,而是扩展到更多的车辆领域

道路交通的电动化不仅局限于汽车。目前,两轮或三轮车是电动化市场中最为普及的细分市场,在新兴市场和发展中国家,这些车辆数量超过了汽车,尤其是在燃油价格上涨的背景下。在许多发展中国家,两轮或三轮车为出行者提供了一种经济实惠的方式,因此它们的电动化对于支持可持续发展至关重要。

商用车辆的电动化也在不断加快。尽管2022年全球整体轻型商用车销量下降了近15%,但是电动轻型商用车销量同比增长超过90%,达到31万辆以上。全球范围内销售了近6.6万辆电动公交车和6万辆中重型货车,分别占公交车销量的约4.5%和卡车销量的约1.2%。

市场对重型车辆方面的电动化也是信心满满。2022年约有220款电动重型车辆进入市场,使得统计的超过100家主机厂提供的电动汽车型总数超过800款。此外,共有27个国家承诺在2040年前实现100%的零排放,包括公交车和货车的销售,美国和欧洲联盟也提出了更严格的重型车辆排放标准。

5、电动车需求的增加推动了对电池和相关关键矿物需求的提升

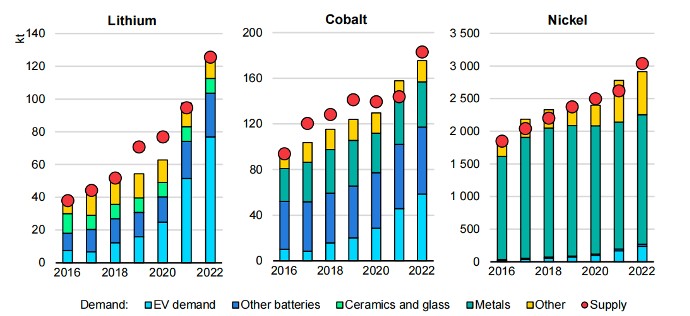

由于电动乘用车销量的增长,2022年汽车锂电池需求约增长了65%,达到550 GWh,而2021年约为330 GWh。2022年,约60%的锂、30%的钴和10%的镍需求用于电动车电池,而仅仅五年前,这些比例分别约为15%、10%和2%。

减少对关键材料的需求对于供应链的可持续性、弹性和安全性至关重要,尤其是考虑到最近电池材料价格的变化,传统锂电池的替代品正在兴起。

磷酸铁锂(LFP)电池的份额达到历史最高点,主要受中国的推动:约95%的LFP电池用于中国生产的电动轻型车辆。(不含锂)钠离子电池的供应链也正在建立,目前已有超过100 GWh的制造能力正在投建或宣布,几乎全部位于中国。

2016年到2022年电池材料需求概览:

电动车供应链正在扩大,但制造业仍然高度集中在某些地区,中国是电池和电动车零部件贸易的主要参与者。2022年,来自中国的出口电动车占比为35%,而2021年为25%。欧洲是中国的最大贸易伙伴,无论是对电动车还是电池来说都是如此。2022年,中国制造并在欧洲市场销售的电动车份额增至16%,较2021年的约11%有所增加。

电动车供应链日益成为与电动车相关的政策制定的重要组成部分,以通过多样化来建立供应链的弹性。欧盟于2023年3月提出的零排放工业法案旨在到2030年时,欧盟每年90%的电池需求由欧盟内部电池主机厂满足,制造能力至少为550 GWh。类似的,印度通过生产激励计划(PLI)计划旨在促进国内电动车和电池的制造。在美国,通胀减少法案强调加强电动车、电池和电池矿物的国内供应链,明确了符合清洁车辆税收抵免资格的标准。因此,在2022年8月至2023年3月期间,主要的电动车和电池主机厂宣布在北美电动车供应链上累计投资至少520亿美元,其中50%用于电池制造,约20%用于电池组件和电动车制造。

01 全球电动车市场趋势

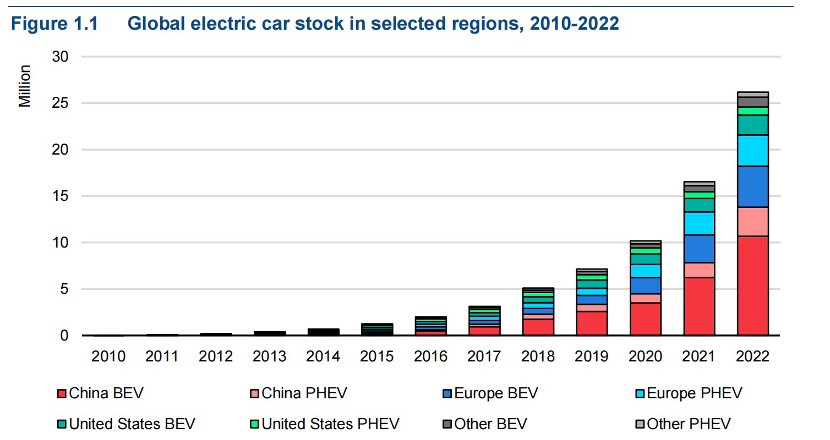

2022年全球上路电动车超过2600万辆,较2021年增长60%,是2018年保有量的五倍多。

一半的电动车在中国

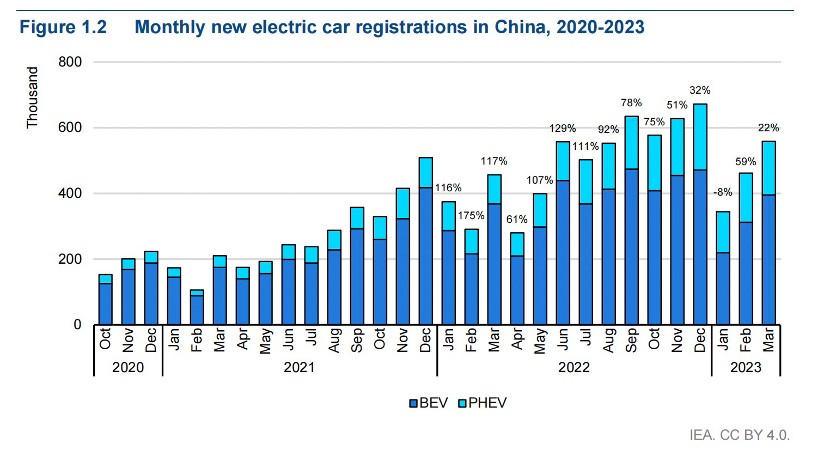

电动车销售增长在不同地区和动力系统之间存在差异,但中国仍然是主导市场。2022年,中国的纯电动车销量相对于2021年增长了60%,达到440万辆,插电式混合动力汽车销量增长近三倍,达到150万辆。

中国占据了全球新增电动车销售增长的60%。2022年,中国的电动车销量首次超过了全球总数的50%,达到了1380万辆,这种强劲增长得益于持续十多年的政策支持。2022年,中国国内汽车销量中电动车的份额达到了29%,较2021年的16%和2018年至2020年的不到6%有了显著增长。因此,中国提前实现了2025年新能源汽车销售份额达到20%的国家目标。

中国计划到2030年在所谓的“重点空气污染控制地区”实现50%的销售份额,并在全国范围内实现40%的销售份额以支持国家碳达峰行动计划。如果近期的市场趋势持续下去,中国的2030年目标可能会提前实现。各省级政府也在支持新能源汽车的推广,截至目前已有18个省份制定了新能源汽车目标。

尽管出现了一些干扰,但欧洲的增长仍保持稳定

2022年,电动车销量相对于2021年增长了15%以上,达到了270万辆。与之前的年份相比,增长速度较快:2021年的年增长率超过65%,2017-2019年的平均增长率为40%。2022年,纯电动车(BEV)销量相对于2021年增长了30%,而插电式混合动力汽车(PHEV)销量下降了约3%。

欧洲占据了全球新增电动车销售增长的10%。尽管2022年增长较慢,但在欧洲汽车市场总体收缩的情况下,其电动车销量仍在增加,成为继中国之后全球第二大电动车市场,占据了25%的电动车销量和30%的全球保有量。电动车的销售份额从2019年之前的不到3%、2020年的10%、2021年的18%增至2022年的21%。

欧洲国家在电动车销售份额方面继续名列前茅,其中挪威占比最高,达到88%,瑞典为54%,荷兰为35%,德国为31%,英国为23%,法国为21%。从销量来看,德国是欧洲最大的市场,2022年销量为83万辆,其次是英国37万辆和法国33万辆。西班牙的销量也超过了8万辆。

美国确认回归增长

在美国,2022年电动车销量相对于2021年增长了55%,其中以纯电动车为主导。纯电动车销量增长了70%,达到近80万辆,并在2019-2020年的下滑之后再次确认了两年的强劲增长。美国占据了全球销量增长的10%。电动车的保有量达到了300万辆,相对于2021年增长了40%,占据了全球总量的10%。美国电动车在总汽车销量中的份额接近8%,相对于2021年的略高于5%和2018年至2020年的约2%有所增加。

多个因素推动美国市场销量增长。除了特斯拉等早期领导者推出的车型外,更多公司推出的新车型有助于弥补供应缺口。随着政府和企业趋向电动化,人们对电动车的认识不断提高:根据美国汽车协会的调查,2022年,四分之一的美国人预计他们的下一辆车将是电动车。

由于最近的新政策支持,销售增长的加速可能会在2023年及以后持续下去。通胀减少法案(IRA)引发了全球电动出行领域相关公司扩大在美国的制造业务的热潮。从2022年8月至2023年3月,主要的电动车和电池主机厂宣布在北美电动车供应链上累计投资520亿美元,其中50%用于电池制造,大约20%用于电池组件和电动车制造。总体而言,包括电池和电动车在内所有公司,初步承诺在美国投资的资金额总共约为750-1080亿美元。

印度、泰国、印尼等新兴市场出现令人鼓舞的增长

中国、欧洲和美国是电动车的三个主要市场,在2022年全球销量中占据约95%的份额。相比之下,中国以外的新兴市场和发展中经济体(EMDEs)在全球电动车市场中仅占很小一部分。尽管近年来对电动车的需求增加,但销量仍然较低。

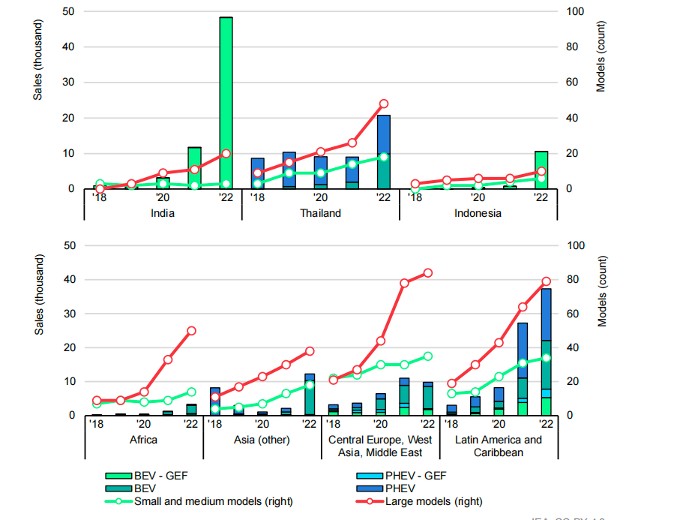

值得注意的是,2022年,印度、泰国和印度尼西亚的电动出行市场出现了显著的增长。这些国家的电动车销量相对于2021年增长了两倍以上,达到近80,000辆。2022年的销量较2019年(疫情爆发前)增长了7倍。与此形成对比的是,其他新兴市场和发展中经济体的销量较低。在印度,2022年的纯电动车销量接近50,000辆,比2021年增长了4倍,而总汽车销量仅增长了不到15%。突出的国内主机厂塔塔占据了超过85%的纯电动车销量,其中包括通过销售其小型纯电动车Tigor/Tiago而实现的销量增加。印度的插电混合动力汽车销量几乎为零。

选定地区的电动车销量:

韩国继续引领燃料电池电动车的增长

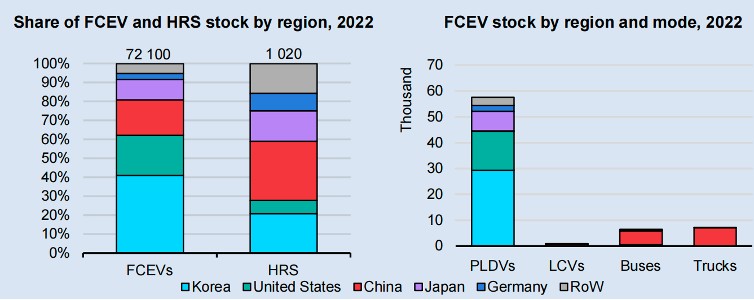

2022年,燃料电池电动车(FCEV)的保有量较2021年增长了40%,全球范围内达到了超过72,000辆。其中大约80%是汽车,10%是卡车,10%是公交车。2022年,燃料电池卡车市场的增长速度超过了汽车和公交车,增长了60%。

韩国现在是全球燃料电池汽车数量最多的国家,超过一半的燃料电池汽车位于韩国。2022年上路的新增15,000辆燃料电池汽车中,三分之二在韩国。这部分归功于支持FCEV生产和销售的政策环境,同时也使得现代汽车成为燃料电池汽车主机厂中的领军企业。

2022年各地区的燃料电池电动车和氢燃料站保有量情况如下:

02 电动车未来的前景

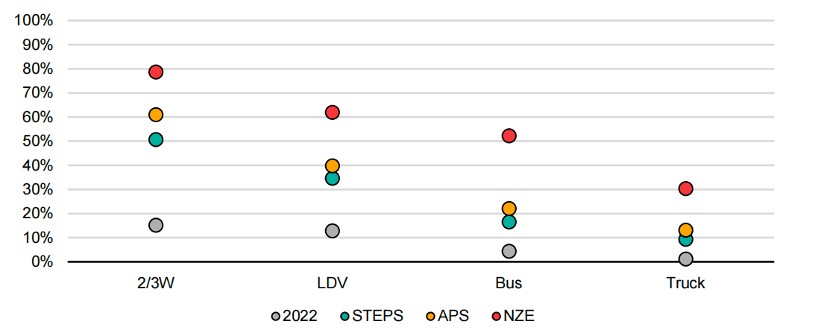

本节探讨了到2030年期间实现道路交通电动化的几种途径。首先,根据各地区和道路段的情况,对电动车(EVs)的分布进行了预测,包括政策规定(STEPS)和宣布的承诺情景(APS),以及全球范围内根据2050年零排放目标情景(NZE)的各车辆段。

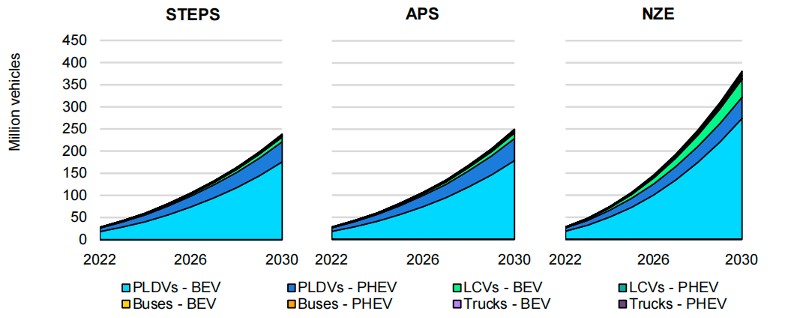

到2030年,电动车(不包括二/三轮车)的总保有量在政策规定情景(STEPS)下将增长超过8倍,从2022年的近3000万辆增加到2030年的约2.4亿辆,平均每年增长率约为30%。在这个情景下,到2030年,电动车占道路车辆总数的比例超过10%。总的电动车销量将在2025年超过2000万辆,在2030年超过4000万辆,分别占所有车辆销量的20%和30%以上。

2022年至2030年的不同车型和情景下的电动车存量:

公开宣称的承诺情景(APS)中,基于现有政策宣布的政府目标和承诺,全球电动车在2030年达到近2.5亿辆,比STEPS情景高出约5%。APS情景的年均增长率接近35%,因此2030年每七辆车中就有一辆是电动车。2030年的总电动车销量达到4500万辆,占所有车辆销量的35%以上。

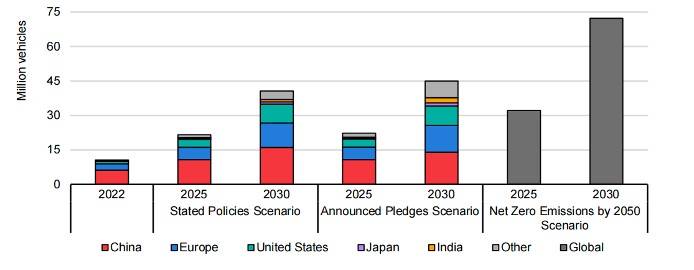

2022年到2030年电动车销售情况预测:

根据Stated Policies和Announced Pledges情景,全球电动车销量从2022年到2030年增长约四倍。电动车销量在2025年将超过3000万辆,在2030年超过7000万辆,分别占总销售量的约30%和60%。

2030年在不同分析模型和情景下电动车的销量预测:

根据现有政策,预计各交通方式的市场份额几乎与各国承诺的目标基本一致。

电动车政策目标与落地现状:期望鸿沟正在缩短

尽管清洁能源技术的实际落地常难以满足设定目标,电动车领域却呈现出明显的进步势头。2022年市场增长和重大政策宣布的双重推动下,全球对2030年电动车发展的预期已明显修订,相较于2022年的预测更显乐观。根据现有政策和市场趋势,电动车销售的预测值已接近各国设定的目标,预示着2023年的展望报告中,政策实施差距(也就是各国政策目标与实施现状之间的差距)将大幅小于2022年。在大多数主要电动车市场,政策目标与实施现状的差距也在持续缩小。

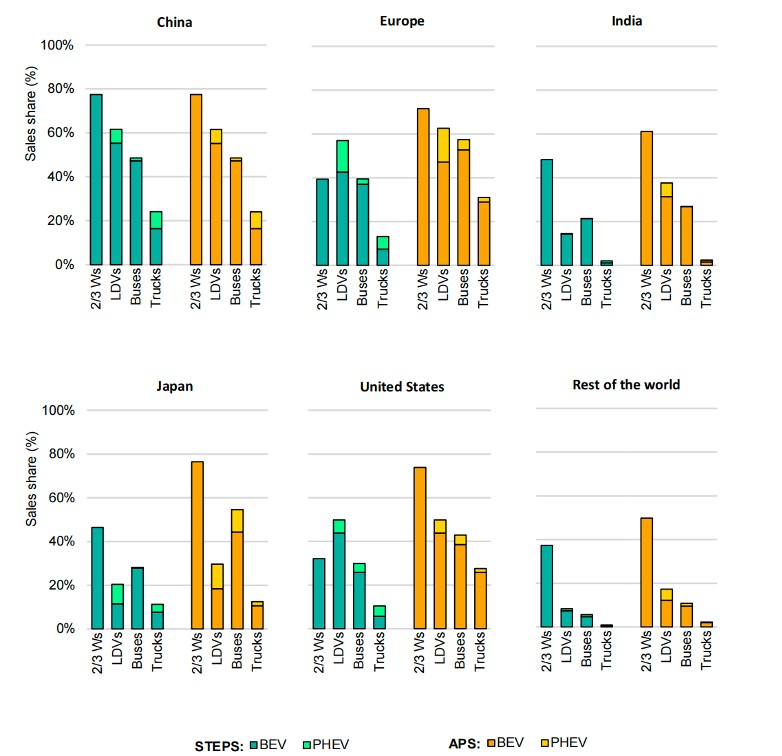

2030年规定政策和已宣布的承诺情景下,按车型和地区划分的电动车销售份额:

中国

2022年,中国的电动车销售份额再次超过预期,达到约29%。政府制定的关于2025年新能源车销售占比达到20%的目标也将有可能提前三年轻松实现。因此,中国当前的政策框架已经实现了既定目标,没有任何差距。

欧洲

欧洲在规定政策情景(STEPS)下到2030年期间将继续保持其作为最先进的电动车市场之一的地位,这得益于最近的市场趋势和支持性政策环境。在欧洲SDTDEPS下,所有类型(不包括两轮/三轮车)的电动车销售份额将在2030年达到55%。2030年在所有车型(不包括两轮/三轮车)上的实施差距从2022年的10个百分点缩小到1个百分点。

美国

在支持性政策环境下,预计未来几十年美国的电动车和货车销售将加速增长,到2030年将达到政府的目标,即占比50%。在美国,所有类型(不包括两轮/三轮车)的电动车销售份额在STEPS和APS中几乎都达到50%。因此,美国在2030年的电动车销售份额方面的实施差距从去年的大约30个百分点缩小到今年几乎可以忽略。

日本

到2030年,日本所有类型(不包括两轮/三轮车)的电动车销售份额在STEPS中为20%,在APS中为约30%。在过去一年中,日本在电动车方面没有宣布新的政策或目标,因此在实施差距方面保持不变。

印度

印度是全球最大的两轮车市场之一。到2030年,印度在所有类型(包括两轮/三轮车)中的电动车销售份额在STEPS中约为40%(如果不包括两轮/三轮车,则接近14%)。在APS中,印度在2030年在所有道路车辆模式(不包括两轮/三轮车)上的电动车销售份额超过50%(不包括两轮/三轮车的销售份额为30%)。因此,印度在电动车销售份额方面的"实施差距"约为15个百分点。

其他地区

全球尚未制定明确电动出行愿景或设定目标的国家数量逐渐减少。尤其是在新兴和发展中国家,电动车的采用可能受到缺乏财政激励措施、充电基础设施有限以及购车价格障碍的制约,但是在低收入和中等收入的国家中政府正在积极地推出电动出行计划并积极推动电动车落地。

03

电动车需求

本节将预测相应的电池需求,然后进行充电基础设施的推出需求。最后,评估了EV部署的影响,包括增加的电力需求以及温室气体排放。

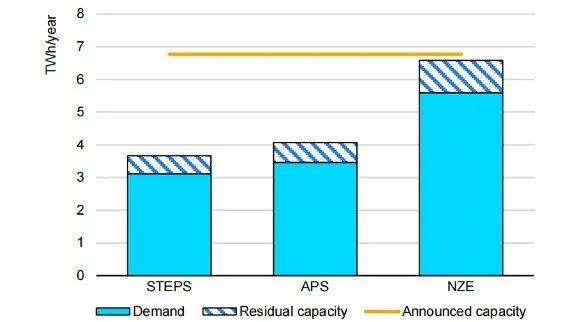

2022年全球电池需求持续增长

全球EV电池需求在2022年增长了约65%,达到约550 GWh,与EV电池产量大致相当。2022年的锂离子汽车产能约为1.5 TWh,意味着产能利用率约为35%,而2021年的产能利用率约为43%。到2030年,电池需求预计将大幅增长,超过3 TWh(在STEPS中)和约3.5 TWh(在APS中)。为满足这一需求,除了现有产能外,到2030年在STEPS还中需要再建造50多个超级工厂(每个工厂年产能为35 GWh)。

在APS中,为满足2030年的需求,还需要再建造近65个新的超级工厂。根据Benchmark Mineral Intelligence的数据(截至2023年3月),私营公司在2030年为EVs宣布的电池生产能力总计为6.8 TWh,这足以满足STEPS和APS中的需求。在NZE情景下,2030年的电池需求达到5.5 TWh以上。假设电池生产设施的平均利用率为85%,那么2030年宣布的产能刚好覆盖了NZE情景所需的产能。

2030年在各分析模型下各电池厂家宣布扩产量:

2023年公布的电动车电池制造能力扩展计划中,到2030年的生产能力几乎足以满足所有情景下对电动车电池的需求。

预计到2025年,中国在STEPS和APS中将主导电动车电池的需求。然而,在APS中,由于美国、欧洲和其他市场的电动车销售大幅增长,中国在2030年的电动车电池需求份额将从2022年的55%以上下降到约35%。

2022年到2030年不同分析模型和国家地区统计口径下的电池的需求:

从2022年到2030年在APS中,电池需求从2022年增长了超过六倍,在NZE模型中,电池需求增长了十倍。

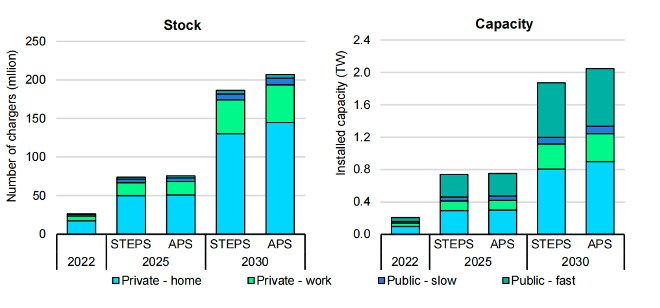

充电基础设施

充电设施的预期部署主要由两个趋势支撑。首先,家庭或者车库充电是电动车充电的首选,因为它通常是慢速充电(比快速充电更便宜),而且这些地点适合夜间充电。其次,预计随着电动车的普及,公共充电设备和应急充电设备会随着时间的推移变得越来越重要。

为了加强居家人群的电动车使用率,公共和工作场所充电设施的获取就变得越来越重要,因为在这些地方可能限制了充电设施的使用。工作场所充电设施的数量在各种情景下到2030年将增加大约8倍,而公共充电设施的数量将增加大约5倍。

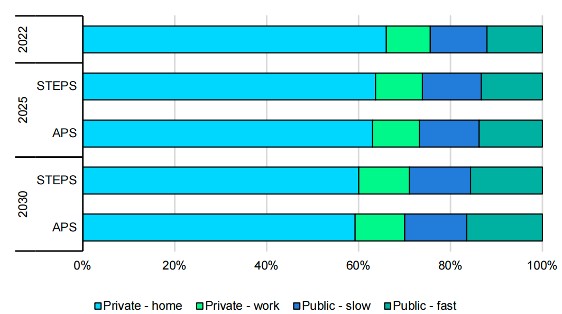

2022年到2030年按数量和安装量计算的轻型车辆充电桩安装情况:

到2030年,公共充电桩在轻型车辆充电桩中的比例不到10%,但占据了40%的充电容量。

按充电桩类型划分,2022-2030年电动轻型车辆需要的电能。

到2030年,公共充电桩为电动车和电动货车提供的电力比例将增加到30%。

汽车和货车公共充电设施的地区趋势

公共充电预测基于一个普遍趋势:随着市场的成熟和系统的优化,每辆电动车的充电桩比例会随着时间的推移而减少,同时保持每辆电动车的合理充电需求。

按地区划分,2022-2030年安装的公共轻型车辆充电桩数量。

在公布承诺的情景下,公共可使用的轻型车辆充电桩数量将从2022年的大约300万增加到2030年的大约1300万。

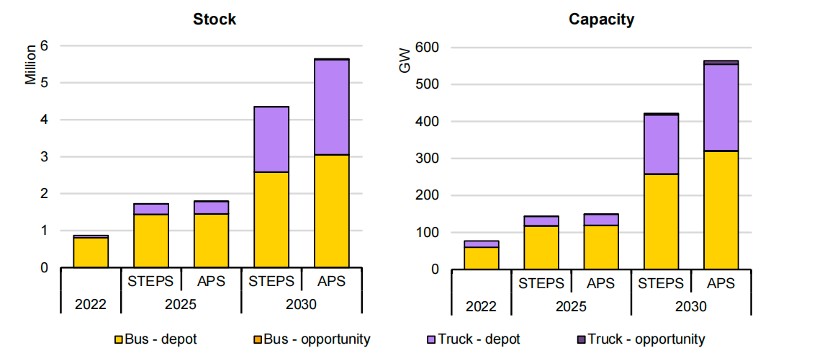

对重型车辆充电的要求

一般来说,慢充比快充或超快充更便宜。对于卡车和公交车,夜间在车库内慢充是最方便的方式,充电速率低于350-400千瓦,需要与车辆数量相匹配的车库充电桩。

未来十年,电动卡车和公交车的普及预计将主要集中在城市公交和城市/区域交付应用中,这些应用的短途行驶距离在200公里/天以下,因此不需要依赖即时充电。然而,随着日常行驶距离更长的电动车逐渐增加,即时充电将变得必要,特别是在高速公路上。需要提前规划高电压充电桩的连接,以确保中长期可用性。

2022-2030重型车辆充电桩库存和容量按类型划分:

在宣布的承诺情景中,从2022年到2030年,重型车辆的充电桩库存增加了超过六倍。

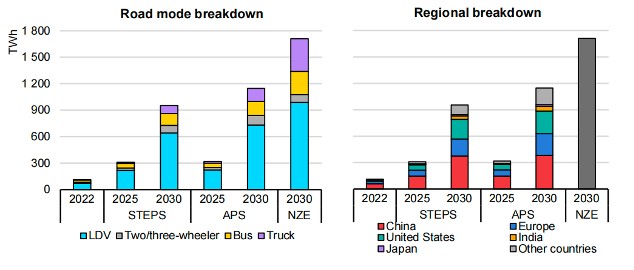

电力需求和排放的影响

电力需求

2022年,全球电动车消耗了大约110TWh的电力,大致相当于荷兰当前的总电力需求。总电动车电力消耗的近四分之一用于中国的电动乘用车,五分之一用于中国的电动公交车。电动车的电力需求占全球总最终电力消耗的不到半个百分点,并且仍然不到中国最终电力消耗的1%。

2022年到2030年电力需求预测

在宣布承诺的情景中,2030年电动车的电力需求只占全球电力消耗的一小部分。

预计到2030年,电动车的电力需求在两种情景中都不到全球最终电力消耗的4%。正如《2022年世界能源展望》所示,到2030年,电动车的电力需求相对于工业应用、电器或冷热需求来说,其份额相对较小。

2022年和2030年按照地区划分电动车的电力消耗占最终电力需求的比例:

在2030年,中国仍然是电动车电力需求的最大消费者,尽管其在全球电动车电力需求中的份额从2022年的约55%大幅下降到STEPS中的不到40%,以及APS中的约为30%。这反映了到2030年其他国家电动化更广泛的采用。

温室气体排放

2022年,根据整体的“从井到车”计算,电动车使温室气体排放净减少了约80 Mt CO2当量。最大的节省来自中国的电动车,全球减排的近30%来自中国的乘用车电动化。随着电动车的继续增长,从整体上看,温室气体排放将进一步减少。随着电力部门脱碳,电动车的净温室气体效益将随时间增加。

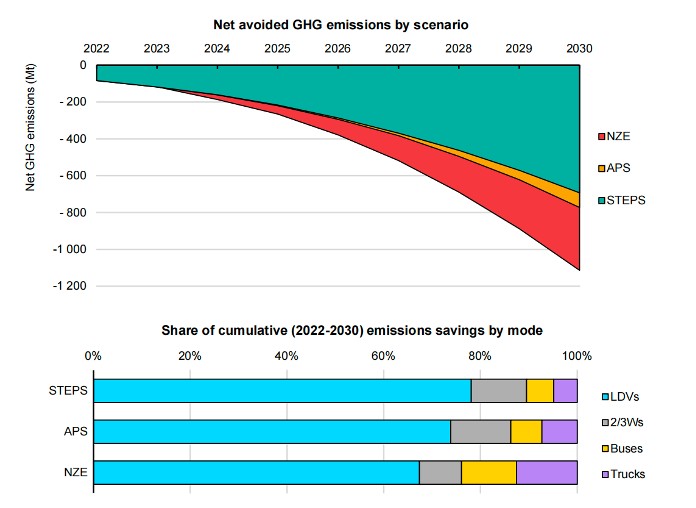

在STEPS和APS中,电动轻型乘用车(LDVs)是从2022年到2030年减少排放的主要贡献者,而两轮/三轮车辆则是次要贡献者。在零排放情景(NZE)中,卡车在实现净零的减排目标方面发挥着关键作用。

2022-2030年间电动车部署净避免的温室气体排放以及各模式的减排份额如下:

在2050年净零排放中,由电动车净减少的排放中有近25%可以归因于重型车辆的电动化。

本文由轩元资本投研团队翻译自国际能源署IEA发布的《Global EV Outlook 2023》,版权属于原作者。

封面来源:pixabay