编者按:本文来自微信公众号 半导体产业纵横(ID:ICViews),作者:杜芹DQ,创业邦经授权发布。

半导体设备是整个半导体产业的重要支撑,近年来,半导体产业的快速发展不断推动着半导体设备市场规模的扩大。据SEMI统计,由于半导体行业的周期性影响,2023年全球半导体制造设备销售额预计到2023年将达到1,000 亿美元,较2022年创下的1074亿美元的行业纪录下降6.1%。那么,在全球半导体设备市场下滑的大背景下,各半导体设备厂商的表现如何呢?

营收、利润双收的国产半导体设备公司

根据各家半导体设备公司所披露的年度营收消息,国内的半导体设备公司在营收和利润上的表现均超出预期,呈现出高增长的明显趋势。其中不少国产设备公司2023年新增的订单也颇为亮眼。这说明国产的半导体设备不仅在性能和稳定性等方面逐渐获得了晶圆厂、封装厂的信赖和认可,我国半导体设备产业正在加速发展,国产替代进程正在加快。而且值得一提的是,一些国产设备还获得了国外客户的信赖和采购,逐渐打开了国际市场。

半导体设备龙头北方华创2023年的年度业绩预披露显示,2023年北方华创预计营收在210~23亿元(人民币,下同),较去年同期147亿元同比增长42.77%~57.27%;预计净利润为36~42亿元,较去年同期24亿元同比增长53.44%~76.39%。北方华创是国内最大的半导体设备供应商,设备种类也较为丰富,2023年北方华创应用于高端集成电路领域的刻蚀、薄膜、清洗和炉管等数十种工艺装备实现技术突破和量产应用,工艺覆盖度及市场占有率均得到大幅提升。而尤为值得一提的是,2023年北方华创新签订单超过300亿元,其中集成电路领域占比超70%。

中微公司预计2023年营业收入约62.6亿元,较 2022年增加约15.2亿元,同比增长约32.1%;净利润为17.00亿元至18.50亿元,与上年同期相比,将增加5.30亿元~6.80亿元,同比增加约45.32%至 58.15%。据中微公司的业绩报告中指出,从2012年到2023年中微公司超过十年的平均年营业收入增长率超过35%。中微公司主要的设备种类是等离子体刻蚀设备,这是半导体前道核心设备之一,市场空间广阔,技术壁垒较高。据该公司公告中指出,2023年其主打设备产品,用于集成电路生产线的CCP和ICP等离子体刻蚀设备预计营业收入约47.0亿元,较2022年增加约15.6亿元,同比增长约49.4%,在国内主要客户芯片生产线上市占率大幅提升。此外,TSV 硅通孔刻蚀设备也越来越多地应用在先进封装和MEMS 器件生产。

在新订单方面,2023年中微公司的新增订单金额约83.6亿元,较2022年新增订单的63.2亿元增加约20.4亿元,同比增长约32.3%。具体细分分类来看,其中,2023年来自刻蚀设备的新订单金额约69.5亿元,较2022年增加约26.1亿元,同比增长约60.1%;而MOCVD设备受到LED终端市场波动影响,新增订单约2.6亿元,同比下降约72.2%,不过其新开发的包括碳化硅功率器件、氮化镓功率器件、Micro~LED 等器件所需的多类 MOCVD 设备将会陆续进入市场。

从事半导体前道工艺设备包括清洗设备、电镀设备、先进封装湿法设备等的盛美上海,也给出2023年度的良好预期,预计2023年营收大约为36.5~42.5亿元,较去年同期28.7亿元同比增长27%~45%。预计2024年营业将在50.00~58.00亿之间。2023年盛美上海在新客户拓展和新市场开发方面取得了显著成效,成功打开新市场并开发了多个新客户,提升了整体营业收入。例如新增加了中国突出的碳化硅衬底制造商等客户;首次获得欧洲全球性半导体制造商的12腔单片SAPS兆声波清洗设备采购订单;首次获得 Ultra C SiC 碳化硅衬底清洗设备的采购订单。

专注于检测和量测设备的中科飞测,其多款设备已应用于国内28nm及以上制程的集成电路制造产线。中科飞测预计2023年营收8.5~9亿元,较去年同期5.1亿元同比增长66.92%至76.74%;预计2023年净利润1.15~1.65亿元,较2022年的1200万元,同比大幅增长860%~1280%。中科飞测指出,国内半导体检测与量测设备的市场处于高速发展阶段,下游客户设备国产化需求迫切,推动下游客户市场需求规模增长。

至纯科技发布的报告称,2023年度公司新增订单总额为132.93亿元,其中包含电子材料及专项服务5年~15年期长期订单金额86.61亿元。至纯科技目前80%的业务服务于集成电路领域,主营业务主要包括半导体制程设备(主要是湿法清洗设备)、高纯系统集成及支持设备的研发和生产销售。

正如强劲的收入增长指标所反映的那样,近年来,乘着国产替代的快车,国产半导体设备快速发展。国产半导体设备供应商在刻蚀、清洗等领域正在取得长足的进步。但是在光刻领域,仍然是很大的短板。

国外设备大厂也表现不斐

国外半导体设备大厂在整个2023年的表现也比较好。其中有个值得关注的现象是,由于2023年10月17日的一些“众所周知的新规定”,在三季度,不少国际设备巨头来自中国的营收开始大幅增加。但是不少分析机构表示,这种现象是不可持续的。设备巨头们普遍认为,大部分半导体终端市场仍然低迷,复苏的时机和力度仍存在不确定性,对2024年的营收相对持有保守的态度。

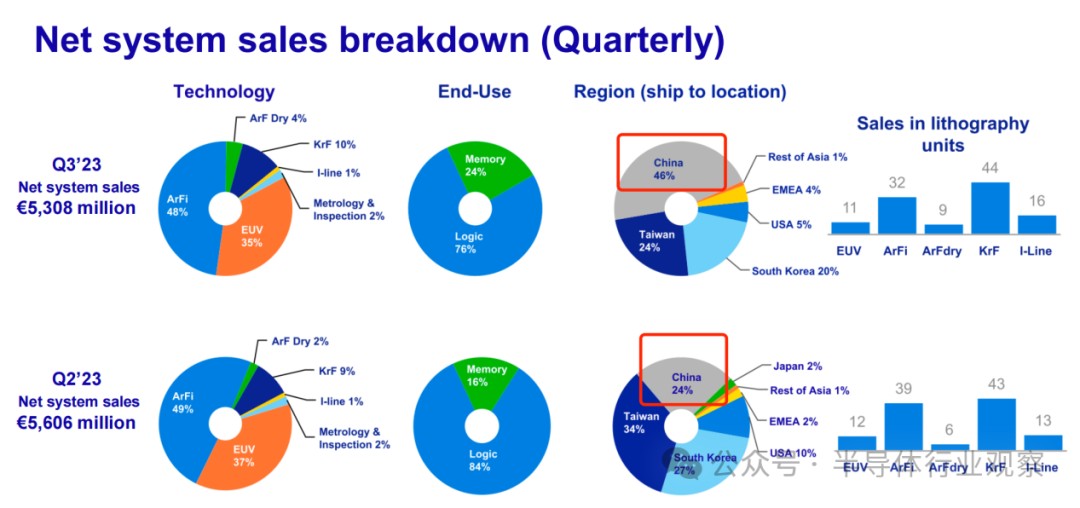

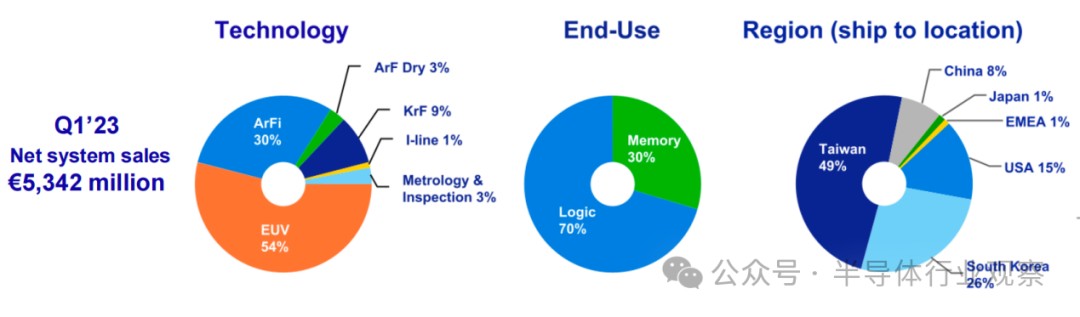

光刻机设备巨头ASML2023年前三季度的营收分别为67亿欧元、69亿欧元、67亿欧元,净利润分别为20亿欧元、19亿欧元、19亿欧元。其中第三季度ASML来自中国大陆地区的营收增长了2倍,前三季度来自中国大陆地区的营收占比分别为8%、24%、46%。ASML预计2023年第四季度净销售额在67亿~71亿欧元之间。整个2023年,ASML预计将同比2022年增长30%。前三季度的光刻机的销售情况分别为:96(新)+4(二手)、107(新)+6(二手)、105(新)+7(二手)。ASML表示,半导体行业目前正在经历周期的底部,从客户接收的信息是,预计拐点将在今年年底出现,客户仍然不确定行业需求复苏的形状。对此,ASML预计2024年将是一个过渡年,收入将于2023年相似。

ASML财报数据一览

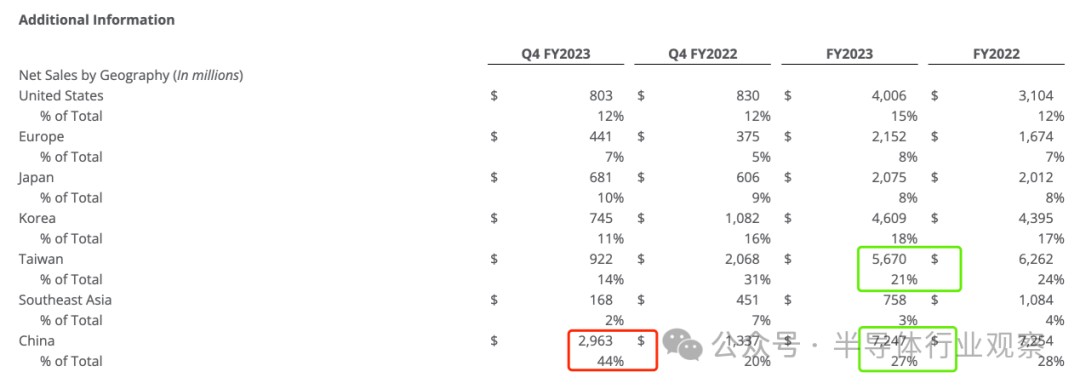

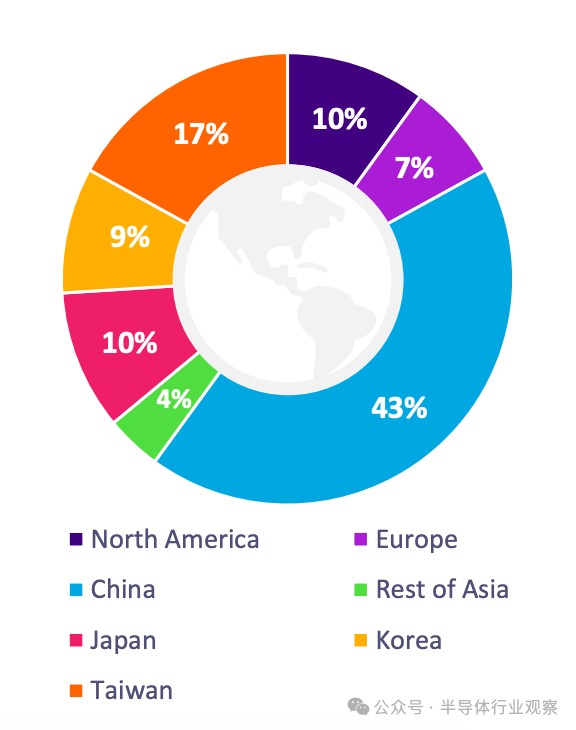

应用材料2023财年(截止2023年10月29日)实现了创纪录的收入、盈利和现金流,并且连续第五年跑赢了晶圆制造设备市场。2023财年应用材料营收达到了创纪录的265.2亿美元,按 GAAP 计算,毛利率为46.7%。其中2023财年第四季度(十月份季度)来自中国大陆的销售额大幅上升,占比高达44%,去年这一数字为20%。该公司预计,随着时间的推移,中国大陆的份额将逐渐恢复到30%的典型水平。整个2023财年来自中国大陆的收入占比27%,中国台湾地区为21%。

应用材料业绩一览(来源:应用材料)

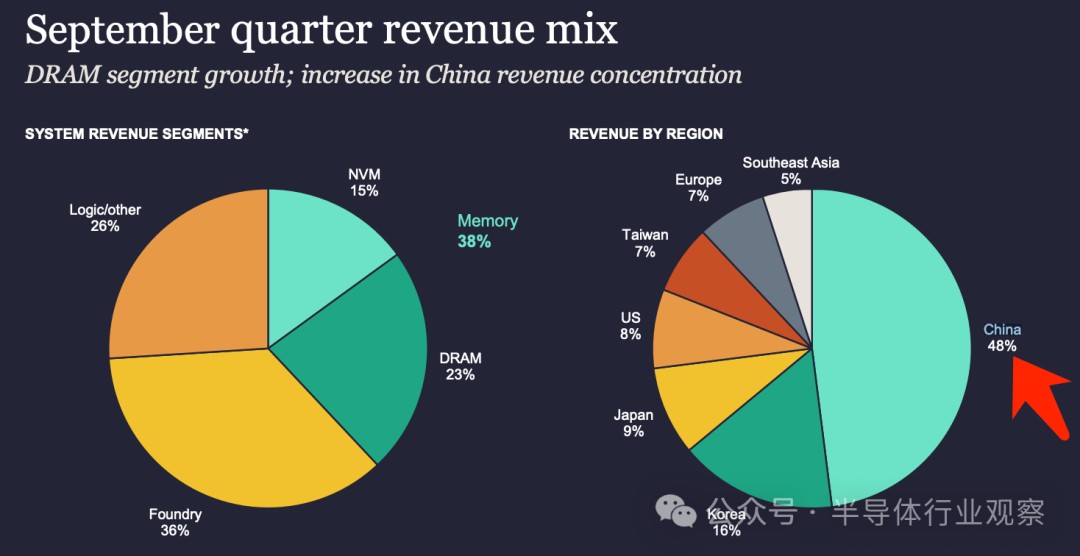

Lam Research的业绩也比较强劲。2023年前三季度Lam Research的营收分别为38.7亿美元、32.1亿美元、34.8亿美元,毛利率分别为16.06亿美元、14.58亿美元、16.55亿美元。在Lam Research的地区营收中,2023年前两季度,来自中国的营收分别为22%、26%,而在第三季度中国的营收占比达到了48%。中国设备市场需求正在提振Lam Research的营收表现。

Lam Research业绩一览(来源:Lam Research)

KLA Corp2023自然年前三季度的营收分别为24.3亿美元、23.55亿美元、24亿美元,同比增长6%、-5%、-12%。也是受到了存储设备需求下降的影响,KLA Corp大约67%的设备需求来自Foundry/逻辑,33%来自存储林谷。第四季度预计在24.5亿美元 +/- 1.25亿美元之间。而中国市场第三季度的高需求也呈现在了KLA Corp的财务报表当中,前三季度来自中国大陆的营收占比分别为26%、30%、43%。

KLA Corp截止2023年9月30日的季度营收来源占比情况(来源:KLA Corp)

ASM International NV(ASM)2023年前三季度的业绩分别为6.4亿欧元、4.8亿欧元、6.2亿欧元,毛利率均在49%以上。预计 2023 年第四季度的收入为 600-6.4 亿欧元。整个2023财年ASM的收入将同比增长增幅接近10%。ASM也提到2023年感受到了来自中国的销售持续强劲。据ASM的估计,2023年晶圆厂设备 (WFE) 将出现高个位数百分比到低两位数百分比的下降,存储器WFE仍将出现最大幅度的下降。与存储器相比,突出的逻辑/代工相对具有弹性,但也受到市场状况疲软的影响。成熟节点市场预计今年将增长,不过功率/模拟市场显示出放缓迹象。

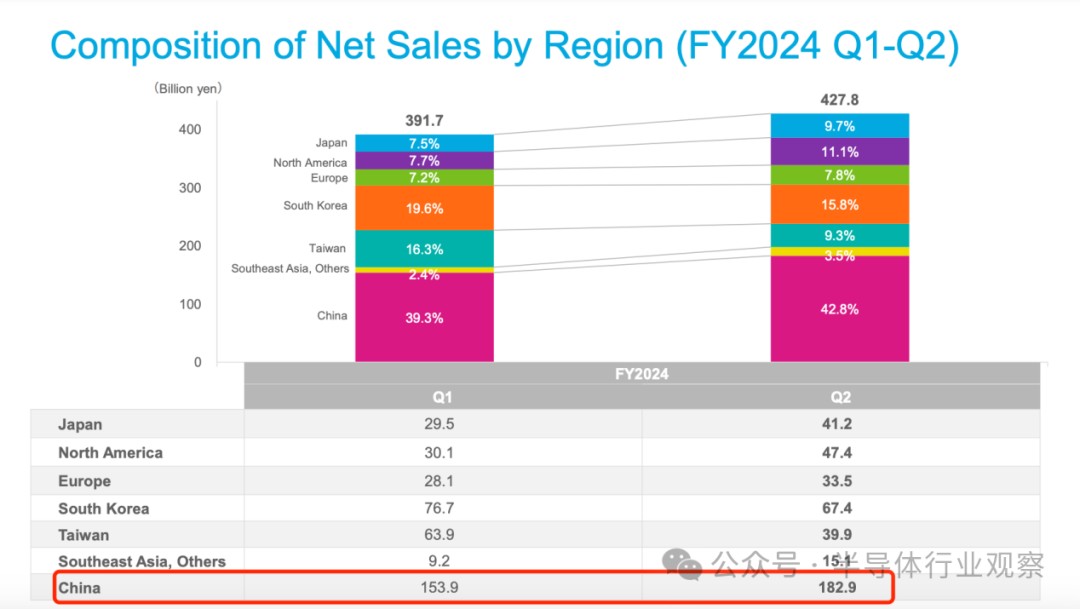

日本最大的半导体设备供应商Tokyo Electron Ltd.2023年二、三季度的营收分别为3917亿日元、4278亿日元,同比下降分别为17.3%、39.7%,财报中指出,下降的主要原因是先进逻辑/晶圆代工厂投资出现延迟。不过受益于中国大陆对成熟制程的投资加大,2023年Tokyo Electron来自中国的出货量也创下历史新高。2024财年Q1(4-6月)和Q2(7-9月)来自中国大陆地区的营收占据40%多的比例。对于2024年,Tokyo Electron 预估WFE市场将呈现微增,并且看好支持生成式AI的AI服务器的投资和发展,将有望提振设备市场的需求。

Tokyo Electron Ltd.2024财年Q1和Q2的按地区算营收情况(来源:Tokyo Electron Ltd.)

结语

总的来看,虽然2023年半导体行业处于下行周期,但无论是国内还是国外的半导体设备厂商,除了个别的厂商出现下降的情况之外,基本上都在2023年实现了增长。展望未来,SEMI预计,半导体制造设备预计将在2024年恢复增长。在产能扩张、新晶圆厂项目以及前端和后端领域对先进技术和解决方案的高需求的推动下,到2025年将出现强劲反弹。销售额预计将在2025年达1240亿美元的新高。而一个不变的事实是,预计到2025年,中国大陆、中国台湾和韩国仍将是设备支出的三大目的地。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。