编者按:本文来自微信公众号 定焦(ID:dingjiaoone),作者:王馨,编辑:阿伦,创业邦经授权转载。

想要改变现状的lululemon,干掉了自家CEO。

12月11日,lululemon发布第三季度财报,同时宣布——公司首席执行官卡尔文·麦克唐纳(Calvin McDonald)计划于2026年1月31日卸任。

值得玩味的是,继任者“还在物色”。一家市值200多亿美元的服装巨头,迫不及待地让已经供职7年的CEO“卷铺盖走人”,仓促背后是深陷困境之中的挣扎和焦虑。

市场对这种“决绝”暂时给出了正面回应。12日,lululemon股价上涨9.6%,打破了过去两年“一发财报就大跌”的魔咒。

lululemon不得不变,从2024年初开始,它的股价不断下跌,如今已经跌回了6年前的水平。

现在,它终于喘了一口气,但离走出困境,还很遥远。

01财报亮眼背后,lululemon的三大难题

这份三季报,可谓亮点多多:

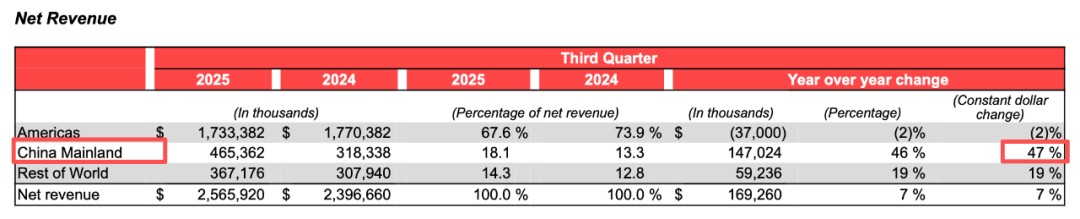

1,单季度营收25.66亿美元,增长7%,每股收益2.59美元,比预期高出17%。

2,分区域来看,美国市场依旧疲软,销售额下降2%,但中国市场销售额大增47%,占整体营收比例也达到了18.1%,高基数的前提下同店销售额亦维持了25%的高增长。

3,同时,公司难得地上调了2025全年营收预期至109.6-110.5亿美元,且预计今年新增约46家直营门店,主要落地于国际市场,其中大部分将位于中国。

4,扩容股票回购计划至10亿美元,表达管理层对长期价值的信心。

不过,如果我们细看财报,就会发现亮点背后藏着隐忧。

1,高毛利神话,还能撑多久?

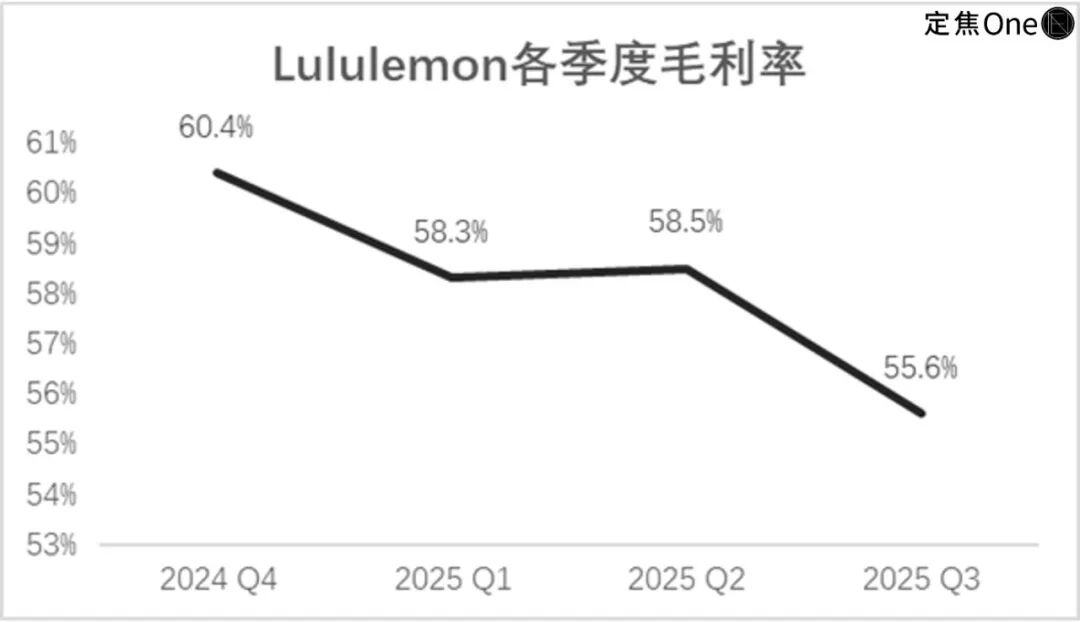

长期以来,lululemon最被资本市场青睐的叙事,一直是“高毛利+低折扣”。作为运动服饰品牌,lululemon毛利率长期维持在55%以上,堪称行业标杆。

然而,过去几个季度,lululemon的毛利率水平不断走低,三季度进一步下降到了55.6%。财报将主要原因归咎于更高的关税,以及更高的折扣(markdowns)和信用卡返佣成本。

值得注意的是,这已经是lululemon连续第二个季度提到“折扣”对利润的侵蚀。

换句话说,消费者越来越看重价格了。而lululemon一旦和“性价比”挂钩,它的高端定位就会受到挑战。

2,库存增速远超销售,是战略还是隐患?

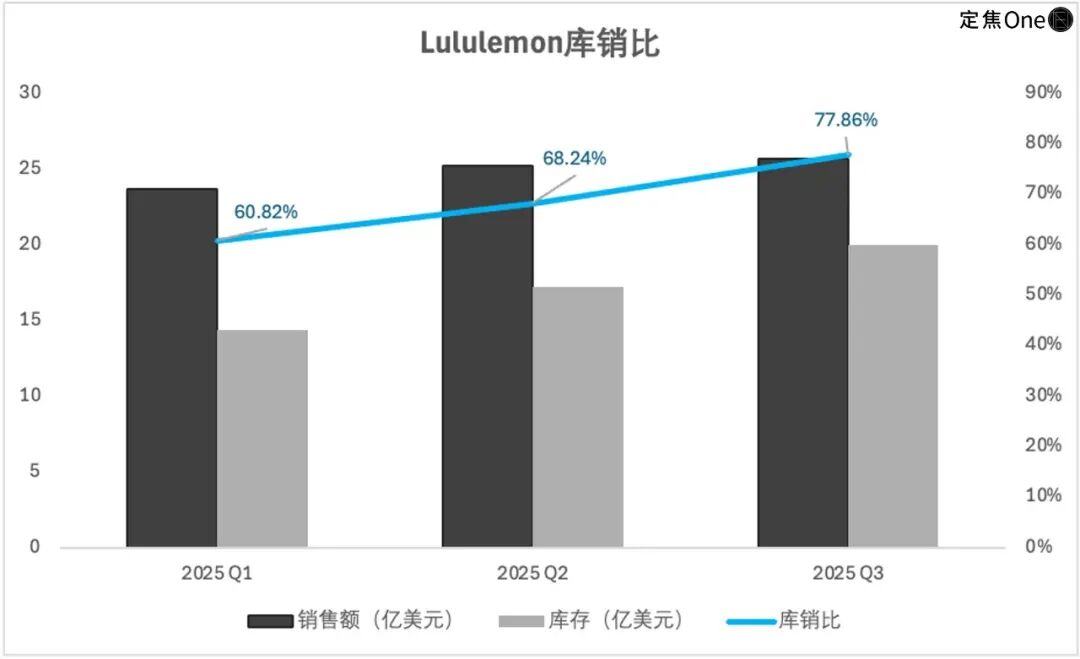

即便提高了折扣,lululemon的库存“水位”却还在连连上涨。

今年前三季度,lululemon库销比(库存/销售额的比例)分别达到60.8%、68.2%和77.9%。可以看出,库存增速远超销售增速。

品类越多、SKU越复杂,尾货与结构性库存的管理难度就会成倍上升。

目前,lululemon的运动场景已经从瑜伽向跑步、训练、高尔夫和网球等领域延伸,品类也从女装延展到鞋类、男装、配饰等等。

虽然管理层早有预警,但库存高企仍像一颗隐形炸弹。

3,男装业务:口号响亮,增长乏力

即便lululemon愿意以增加库存为代价探索新品类,但结果似乎并不如预期乐观。

以男装举例,2022年的“Power of Three×2”计划中,CEO麦克唐纳明确要求在2026年将男装收入在当年(19.57亿美元)基础上再次翻番。

然而,这份豪言壮语却高高举起,低低落下。

从最新财报来看,近两年男装占总销售额的比例并没有显著提高,维持在24%左右。按此计算,2025年男装销售额不过26亿美元。

还剩一年时间,要想在2022年的基础上翻倍,几乎是天方夜谭。

与此同时,男装也面临着十分强劲的对手。除了老牌运动服饰品牌Nike、Adidas等,有男版lululemon之称的Vuori亦有点势不可挡的意思。

据Earnest Analytics公布的信用卡数据,Vuori和lululemon消费人群的重合度是52%,另据分析公司Global Data报告,lululemon的顾客现在在Vuori的消费额比以前更高。

lululemon想要“征服”男人不容易。对于平时健身、户外的人群而言,在专业运动领域,其性能尚未得到市场的广泛认可;而在日常休闲穿着中,其设计与性价比又未能形成足够吸引力,导致部分目标用户觉得它“有点鸡肋”。

总之,对于lululemon而言,仍然有很多难题等待解决,而华尔街已经习惯了它过去的高增长,所以任何“偏保守的指引”、“略有回落的增速”都会被无限放大,造成股价下跌。

然而,我们不能抛开估值谈投资,即使在这次大涨之后,lululemon的PE也不过14倍,它还值得投资吗?

02小而美,还是大而全?

这次CEO的更替,也被视为lululemon战略路线的一次关键调整。

作为lululemon的掌舵人,麦克唐纳在过去7年任期中,既有成绩、又有不足,可谓是毁誉参半,容易引起争论。

麦克唐纳是一位相比奇普・威尔逊(Chip Wilson,lululemon创始人)更加适合董事会与华尔街口味的管理人,在他的带领下,lululemon拓展了运动场景和品类、不再是专注瑜伽裤的小众品牌,男装业务与线上渠道持续增长……总之,lululemon从“小而美”走向“大而全”。

从数据上来看:

1,他带领lululemon从年营收33亿美元增长至2025年的110亿美元(预计值);

2,全球业务覆盖范围从18个地区扩展至30余个,中国大陆市场成为第二大市场。国际业务规模增长了四倍。

3,公司当前现金流强劲,资产负债表健康,持有10亿美元现金且无有息债务。

让lululemon成为利润率更高、增速更快的加强版Nike,一度是麦克唐纳和华尔街的一致追求。

但在向大而全进军的同时,lululemon也遇到了阻碍与批评。

2024年10月,奇普・威尔逊买下《华尔街日报》头版公开“唱空”公司,他在文章中直言:“品牌表面看起来还不错,但它正在失去灵魂。”

这场罕见的公开交锋,把公司内部长期存在的矛盾摆到了台前——到底是资本和董事会说了算,还是最懂产品、最懂用户的“品牌主理人”说了算?

从商业本质看,这是两种增长逻辑的碰撞。

对董事会和华尔街而言,lululemon已经不是当年专注瑜伽裤的小众品牌,而是一家市值数百亿美元的全球运动服饰公司。

资本对它的核心诉求只有两个字:增长。要继续讲新故事、支撑高估值,lululemon就要不断拓展新品类、新人群、新场景——从女装、瑜伽到男装、鞋类、户外、日常通勤……也就是从“小而美”走向“大而全”。

图源 / lululemon微博

而在奇普・威尔逊的视角中,lululemon真正的壁垒并不在于“规模有多大”,而在于“是不是这个领域里最懂用户、最专注、最好穿的那一个”。

他担心,当公司被迫为了满足资本市场的预期而不断拉长战线时,原本让品牌脱颖而出的专注、审美和产品力,正在被稀释。

用他的话来说,就是“看上去一切都还在增长,但品牌的灵魂慢慢不见了”。

在这场冲突中,双方并非谁对谁错,而是出发点不同:

1,董事会更在意的是收入规模、品类扩张和市值空间;

2,品牌创始人更在意的是产品的极致度、品牌气质,以及与核心用户之间的那种“强连接”。

换句话说,资本觊觎Nike的规模,却忽视了背后的许多东西:

1,Nike是全体育、全人群的“运动宇宙”,但折扣高,从历史数据来看,毛利率水平相比lululemon要低上10个百分点;

2,Nike和lululemon的销售模式不同,尤其是在早期,经销商承担了滞销库存的风险,但是lululemon采用了全直营模式,扩张带来的库存问题只能靠自己消化。

每往前走一步,品牌就要在“纯粹性与效率”、“专注与规模”之间做一次取舍。越想覆盖更多人群和场景,就越难保持当初那种极致聚焦的状态。

这种结构性矛盾,是所有从小众品牌走向全球化巨头的公司都会面对的,只不过在lululemon身上表现得更为典型和戏剧化。

03 lululemon,还能重回巅峰吗?

正如lululemon曾被看做Nike和Adidas的竞争对手一样,它也正在面临强劲的竞争。

除了上文提到的Vuori,以高端时尚瑜伽服起家的Alo Yoga也正虎视眈眈。

投资银行Piper Sandler在2023年发布的一份关于运动休闲行业的报告中提到,在大本营美国市场,Alo已经在与lululemon直面对抗,84%的门店都开在lululemon的0.5英里范围内。

此外,据Earnest Analytics信用卡数据分析,2024年lululemon客户在Alo Yoga的年均消费达660美元,首次超过其在lululemon的600美元支出,这其实说明lululemon的核心客群忠诚度在下滑。

在中国市场,Alo已经聘请了始祖鸟的前高管,正在酝酿开设旗舰店,这将对lululemon的第二市场造成直接威胁。

对于社媒这一套,Alo同样十分擅长。

1,在美国,卡戴珊家族多次穿上Alo Yoga,它很快就和当初的lululemon一样,成了美国“精致白女”的标配;

2,在中国,不少明星、网红、KOL也提前穿上了Alo,在社媒上大肆传播。比如欧阳娜娜、倪妮和易梦玲等等。

在许多用户的对比中,Alo的优点在于更好、更时尚的设计,lululemon则以上身效果更好、质量更优取胜。

图源 / alo官网截图

年轻人总是喜欢尝鲜,所以消费品牌的忠诚度总是不高。

Alo还没有进入中国,但在小红书等种草社区上的关注度已经高涨,一批用户早已跃跃欲试:“到底怎样才能买到Alo?”

不过,lululemon也并非没有护城河。全球796家直营门店、超2000万私域会员,构成其坚实的线下与用户壁垒。

从业绩与股价表现来看,lululemon正经历一个从高增长向中速增长的再定价阶段,过去两年的股价下行,源于预期与估值的修正,而非基本面崩塌。

目前,lululemon的资产负债表状况良好——轻资产、低负债、高现金流,过去五年的平均ROIC(资本回报率)亦达到35%的高水平。

在科技股估值备受争议的当下,一部分投资者更倾向于将筹码押注在像lululemon这样基本面扎实、估值相对合理的公司上。

对于投资者而言,更关键的问题在于,是否相信董事会绘制的庞大蓝图?是否认可从“极致单品”走向“运动生活方式品牌”的增长路径?

追求规模,必然面临产品大众化、品牌特质模糊的风险,最终可能损害其赖以成功的“品牌力”,导致“做大却未做强”。

回归精品,则意味着必须主动控制增长节奏与渠道广度,以维持高端的品牌形象和稀缺性。

下一任CEO的选择,或许将决定lululemon是回归“专注”,还是继续“扩张”。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。