编者按:本文来源微信公众号IT桔子,作者Hilda,创业邦经授权转载。

在经过了过热的粗放发展阶段后,「资本寒冬」席卷我国新经济创投领域。所谓「寒冬」中,我们看到了企业融资难度加大,再往前推一步——VC 们也陷入了募资困境。2019 的情况,并没有变好。

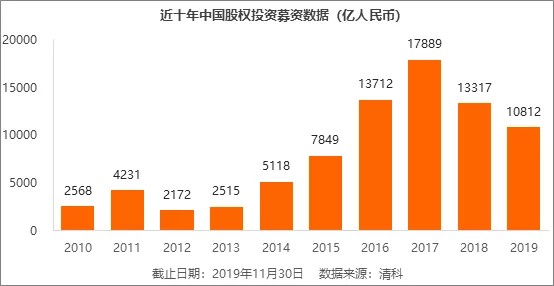

根据清科数据,2019 前 11 月中国股权投资市场共完成 10811.77 亿募资,与 2018 年同期相比,募资总额下降 10%,但整体下降幅度较 2018 年有所减缓。

2018 年资管新规的出台为一级市场募资带来了较大的影响,继而影响了新经济企业的融资。2019 年国家在资管新规方面放开缺口,10 月下旬六部委联合发布了《关于进一步明确规范金融机构资产管理产品投资创业投资基金和政府出资产业投资基金有关事项的通知》,《通知》第六条中提到创投基金和政府产业基金豁免多层嵌套限制,创投基金被正式松绑。

2019 年的募资市场表现出显著的「马太效应」——市场头部的天使、VC、PE 在 2019 年相继公布超大额的新募基金,同时大批量小机构、年轻机构在募资途中苦苦挣扎。

值得关注的一点是,国家队背景的基金在 2019 年的动作不容忽视——不论是作为 LP 出资,还是作为 GP 的直接投资。

根据清科数据统计,2019 年 1 月到 11 月新备案的约 3800 只基金中,22% 的基金 LP 为国资背景,其认缴总规模已占基金总认缴额的 75.2%;同时段内,新备案的基金产品中,国资基金管理人数量占比为 29.3%,其管理基金总认缴规模已占全部基金规模的 72.4%,国资基金管理人管理规模持续扩大。国有资本也逐渐成为我国新经济创投领域的主要募资「活水」。

2014 年以来,国务院国资委先后选择在 21 家中央企业和 122 家地方国有企业开展国有资本投资、运营公司试点。2019 年的政府报告中再度提及,将进一步加强和完善国有资产监管,推进国有资本改革、促进国有资产保值增值。

另外在政府引导基金方面,最近发布的《2019 中国母基金发展白皮书》提到,截止 2019 年新增政府引导基金 121 支,累计成立了 2057 支,总规模超过 11.57 万亿。虽然增速放缓,但政府引导基金目前已经逐渐下沉至地市级、区县级,后者在 2019 年出现了较大的增长。

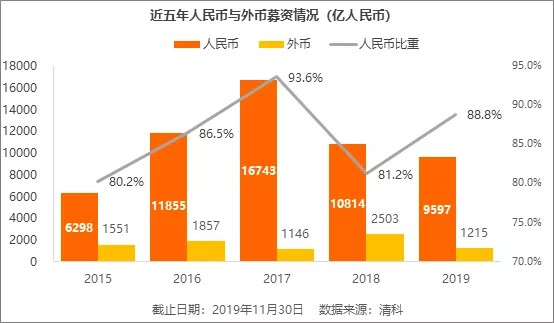

因为国有资本的深度介入,以及 2019 年科创板开放为一级市场硬科技行业提供了新增的人民币退出途径,人民币募资在这一年回暖,其比例为 88.8%,外币募资总额较上一年下滑 51.5%。

中国资本市场规模尽管整体处于全球第二位的水平,但外资占比仍然较低,国家也在 2019 年出台了一系列政策促进境外资本的境内投资。2019 年 3 月两会期间,《中华人民共和国外商投资法》正式实施,该法从提高政策透明度、保障外商投资企业平等参与市场竞争及建立健全配套服务体系等方面促进外商投资;从加强产权保护、通过建立投诉工作机制加强对行政机关的约束、明确保密义务等方面保护外商投资;并且原则上依照内外资一致的原则对外商投资实施管理。11 月发布的《关于进一步做好利用外资工作的意见》中,全国和自由贸易试验区外商投资准入负面清单继续减压,并全面取消在华外资银行、证券公司、基金管理公司等金融机构业务范围限制。

这些举动对国外资本的一系列政策将进一步激励外资进入中国市场,为我国一级市场募资提供有效的基金来源,同时外资作为成熟的长线资本,利好我国高科技领域投资与发展。

2019 年,哪些机构拿钱最多?

2019 年新募集资金中前十大人民币基金中有八只具有国有资本背景,私募股权投资市场 50 亿以上人民币基金中,90% 以上获得了国有资本的支持。2019 年市场所募集的万亿资金中,TOP20 募资事件的募资总额达到了一半以上,头部机构管理基金规模节节高,而在过去没有证明其投资能力里的中小机构如今在募资上陷入了尴尬的境地。由于过去投资的项目也无法退出,一部分不在具有自我生存能力的机构在市场的选择下被自净掉。

数据来源:网络公开资料

2019 年 4 月,国新建信股权基金成立,总规模 300 亿元,由建信投资、中国国新、四川发展、成都交子金控集团、成都市产业引导基金和成都天投集团等单位共同发起设立。基金管理人为建信投资的全资子公司建信金投基金管理 (天津) 有限公司。

同月,德弘资本(DCP Capital)专注于大中华区的首期美元基金「德弘资本一期」募集完成,募资金额超过 20 亿美元,实现融资目标上限。投资者中包括全球突出的主权基金、养老基金、捐赠基金、母基金和家族基金等。加上同期募集的人民币基金,德弘资本此次募资总规模高达 25 亿美元。

2019 年 6 月,华平投资完成华平中国二号基金的募集, 总额 45 亿美元。中国二号基金将与华平全球基金一起以 50:50 的比例共同投资中国和东南亚, 新增总计 90 亿美元资金,主要投往中国,是目前最大的专注于中国和东南亚的私募股权投资资金池之一。

2019 年 7 月,国家集成电路产业投资基金 (二期) 的募资工作已经完成,募资规模达 2000 亿元人民币。该基金采取公司制形式,按照风险投资的方式进行运作,发起人则包括了国开金融、中国烟草、亦庄国投、中国移动、上海国盛、中国电科、紫光通信、华芯投资等企业。

2019 年 8 月,中信资本控股有限公司旗下的私募股权投资部门宣布,已完成总规模 28 亿美元的第四支中国并购基金的募集,且达目标上限。这是中信资本私募股权投资部门迄今募集的规模最大的一支基金,募资完成后中信资本管理的资产总额超过 260 亿美元。CCCP IV 是一支美元基金,将继续关注消费、医疗、商业服务、消费服务、信息技术以及工业等领域。

2019 年 10 月,香港 - 环球私募股权基金公司璞米资本 Permira 宣布已经完成最新并购基金 Permira VII(「P7/璞米七号基金」)的募集,募资总额达目标上限的 110 亿欧元(约 120 亿美元)。该基金将继续聚焦调配资金投资于科技、消费、金融服务、医疗及工业科技与服务五大领域。

本文(含图片)为合作媒体授权创业邦转载,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。