编者按:本文来源创业邦专栏港股解码(香港财华社原创王牌专栏),创业邦经授权发布。

2020年,金融市场的传奇时刻特别多,继美股十日内多次熔断后,油市也出现逆天行情,美国基准油价WTI跌至负值,4月20日交易价曾一度跌至每桶-40美元以下。

商品价格跌至负数,也就是说在买卖交易中,卖家白送商品还贴钱。为什么会有这种现象?

目前全球石油市场两种最有市场代表性的原油定价标准为:

1)以纽约商业交易所(NYMEX)上市的西德州中级原油(West Texas Intermediate, WTI)原油合约为定价标准。作为最主要的石油消耗国和近年最重要的原油出口国,美国定价无疑是重要的世界标准之一;

2)布伦特原油(Brent)也是全球轻质原油风向指标之一,为北海、西非、地中海、南美、加拿大等北美国家、整个亚太地区的轻质原油定价指标,目前全球逾六成的交易原油以此标准定价。

两油之间存在价差,通常来说WTI的油品质较高、成本较高、运费较高,此外两油的价差还取决于地区性供求关系:WTI原油价格取决于美国俄克拉荷马州库欣(Cushing)的库存量——库欣为NYMEX原油期货合约的指定付运点。布油价格则受到OPEC产量与全球其他地区需求量之间的关系变化所影响。

美国油库容量告急?

疫情下,全球经济增长放缓导致需求下滑。避免疫情蔓延而封锁地区和减少出行等举措,导致航空公司大面积停飞,出行需求骤降,原油需求显著降低。面对油价下跌,沙特减产抢占市场份额之举更令供过于求的问题尖锐化。

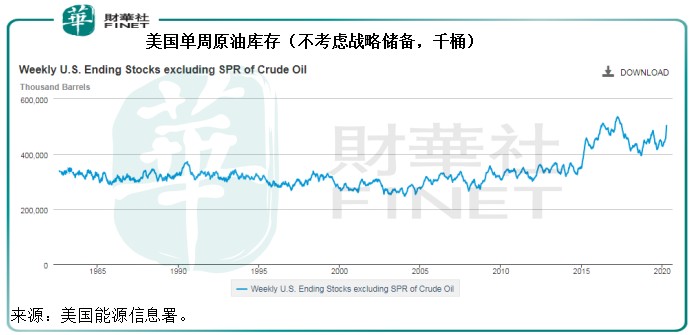

在前几天的《减产无助救市,油价还有底线吗?》一文中,我们已经提到美国单周原油库存出现历史上最大单周增长:含战略储备的单周原油库存由4月第1周的11.19亿桶,增加1925万桶,或按周增长1.72%,至11.39亿桶;不含战略储备单周原油库存由4月第1周的4.844亿桶增至5.036亿桶,增幅达1924.8万桶,或按周上升3.97%。

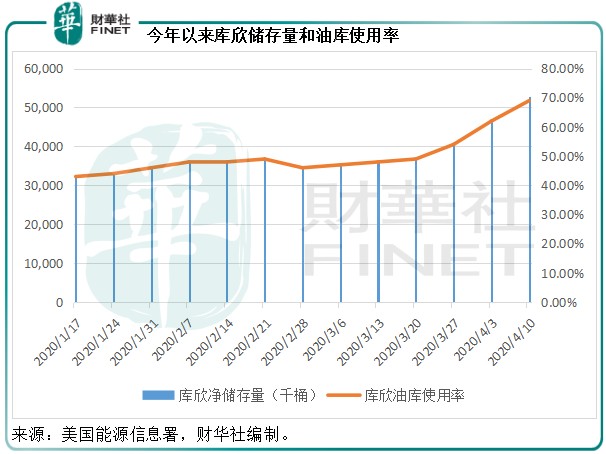

美国能源信息署的数据显示,2020年4月10日美国的商业油库(不含战略储备)使用率由上周的54%,进一步提高至57%。财华社发现,这也是今年以来的最大单周升幅。

其中,NYMEX原油期货合约的指定付运点库欣的库存量,由上周的4715.8万桶增至5288.2万桶,增幅达12.14%,而库欣的设计库存量为7609.3万桶,意味着油库的使用率已达到69%。见下图,最近几周库欣的库存量和油库使用率大幅提高。

在需求下行之际,原油滞销。相对于继续生产的亏损,关闭油井的成本太高,所以原油生产商宁愿在目前的油价低企之下亏本生产,也不愿关闭油井承受大得多的成本。而由于油库储存空间告急,库存成本急剧上升,原油生产商不得不自掏腰包支付库存开支。这是美油实际价格呈负数的一个原因。

5月期货移仓影响

美国原油5月期货协议即将在4月22日凌晨过期,持有5月期货的看多交易员要么平仓或交割,要么移仓换月。

前文提到储存空间告急导致库存成本高涨,此时进行实物交割,昂贵的库存成本无疑将压垮纯粹以交易为目的的交易员。

4月起油价已暴跌至多年未见的水平,5月的境况怕是难有改善,不过5月起OPEC+将开始减产,乐观预计疫情或见好转,全球需求有望复苏,所以市场普遍预期6月之后的油市供求关系好于5月,也就是看好6月之后油价,所以移仓换月成为成本较低之选——先平仓(卖掉看多合约),再买入远期期货合约。

大家都纷纷进行卖出操作,卖盘拥挤应该就是5月美油期货价下挫,甚至跌至负数区间背后的逻辑。

值得注意的是,尽管5月期货价跌至-40美元以下,6月期货价仍维持在20美元以上水平。

另一世界性指标——布油,也保持在20美元以上水平,当前报26.12美元,见下图。

以此来看,这次5月美油期货价跳水,更类似于一场技术性的决堤,并非基本面的重整,因为其他指标都维持稳定。

后市展望

特朗普在4月20日的记者会上宣布购入7500万桶原油储备,增强美国石油战略储备(SPR)。当前油价每桶20美元左右,也确实是相当吸引的价位。

2019年12月中旬至今,美国的原油战略储备一直维持在6.35亿桶的水平,7500万桶相当于现有石油战略储备的11.81%,可见幅度并不小。若按此计算,增加后的美国石油战略储备或达到7.0997亿桶。

财华社翻查美国能源信息署数据发现,历史上美国的石油战略储备最高是在2010年至2011年上半年。2008年末,油价从高位逾一百三十美元回落,跌至2009年初的三十多美元低位,美国宣布趁低价增加石油战略储备。到2010年,战略石油储备达到7.265亿桶,这个水平一直维持到2011年6月,美国才开始动用数千桶战略储备,以应对2011年6月利比亚局势动荡导致的石油供应短缺。

随后战略储备逐步跌至当前的水平。从上一个增加储备周期(也就是上述的2008年末至2010年初期间)来看,增幅或不到2500万桶,仅相当于目前计划增加之7500万桶的三分之一左右,可见这次增加储备的幅度之大。

当然,扶持其自身的石油工业应是美国增加战略储备最主要的动机。在公布增加战略储备之前不久,彭博曾报道特朗普政府可能付钱让石油生产商停产,通过国家补贴来保护石油生产商。不论是补贴还是增加储备,这些措施应可缓解当前严重供过于求的状况。

此外,OPEC+将从2020年5月1日起每日削减970万桶原油产出,见下表。再加上其他产油国的减产,例如挪威已表示将考虑减产,还有正在被游说的G20。而且,各国均可能趁着低价囤积战略储备,吸纳过剩的供应量。

与此同时,疫情稳定下来将有望加快解除封锁、复工复产的步伐,从而带动需求回升,所以市场预期6月油价好于5月是有道理的,目前来看基本面支持看多。风险点是疫情的进展、产油国的减产协议执行情况。

总结

从上图NYMEX的5月期货价可以看出,今早的油价已大幅反弹(虽然仍处于负数水平),明天就过期,这一场利空也将寿终正寝。而6月份NYMEX期货价和布油都未见大的跌势,可见油市并未彻底倒塌,这次仓猝的暴跌应该只是一次局部的技术性崩溃。

短期而言,供过于求的困局依然存在,这意味着油价短期仍将受压。

目前各国显然都在为救市尽心尽力,美国增储的诚意也是杠杠的。黯淡的市场表现,正正反映出油价的低廉,对比于新能源昂贵的前期投资成本,石化燃料的魅力再次显现。

从长远来看,OPEC+的被动减产、美国遵从经济学原理的自愿减产、各国积极的增储行动、疫情好转后的需求回升、新能源投资计划的延迟或暂时搁置,对于油市来说都属利好,只是供求的严重失衡仍需要时间来修复,在此之前,脆弱的原油市场仍将因为消息而大幅波动,全球油股亦然。

受五月期货暴跌拖累,隔夜美国上市的石油股股价也大幅下滑,雪佛龙(CVX-US)跌4.13%,收报83.57美元,英国石油(BP-US)跌4.61%,收报22.35美元,埃克森美孚(XOM-US)跌4.72%,收报41.18美元。

亚洲时段,香港上市的三桶油也跟随外围下跌,中国石油(00857-HK)跌2.52%,收报2.71港元;中国石化(00386-HK)跌2.57%,收报3.79港元;中海油(00883-HK)跌2.93%,收报8.27港元。

自油价跌至目前的低位水平之后,三桶油的表现一直不济,在短期来看,油价难以走出此熊市区,三桶油的股价或也一样,只不过它们应该比衍生品市场靠谱,波动也相对较小,只是短期很容易受到消息面的影响。据报道,中行和工行的衍生品产品或因为上述的结构性市况波动出现拥挤或瘫痪,投资者应注意衍生品风险,控制仓位和时刻关注风险。

本文(含图片)为专栏作者授权创业邦发布,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。