编者按:本文为专栏作者新文化商业授权创业邦发表,作者雨茜,版权归原作者所有。

去年网易、京东等多家公司回港二次上市之后,2021年伊始,一大波中概股继续扎堆回港。

据外媒报道,视频网站哔哩哔哩正考虑在香港二次上市,最多将出售10%股份。此外,腾讯音乐娱乐集团、唯品会和欢聚集团三只美股也几乎在同一时间爆出回港二次上市的消息。据传闻,B站回港计划融资可能超过20亿美元。腾讯音乐计划筹集35亿美元,唯品会筹资25亿美元,欢聚集团的目标筹集资金大约为腾讯音乐的一半。

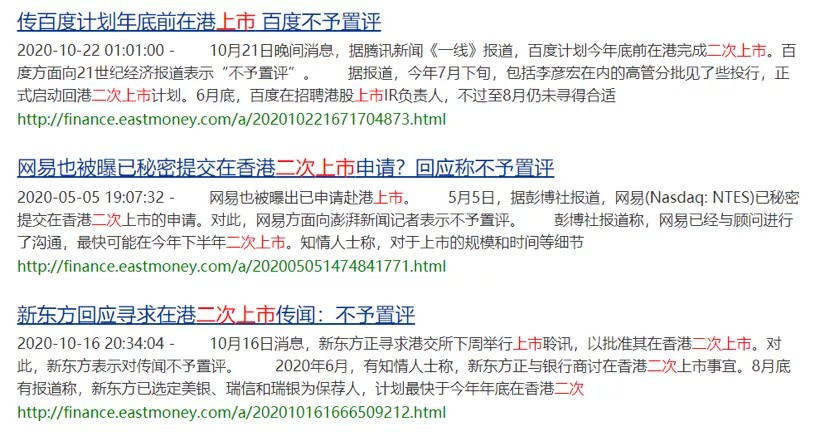

对此类消息,各家公司均表示不予置评。不予置评通常意味着静默期的“默认”。

自阿里巴巴打响了回港“二次上市”的先锋枪后,京东与网易先后追随其步伐赴港二次上市。截至目前,已有京东、网易、百胜中国、中通快递、万国数据、新东方等10家公司完成了港股二次上市,部分二次上市企业既保留中概股在美股,同时在香港市场发行新股。

自去年开始,在美“中概股”掀起了回港热潮,而关于“中概股”二次上市的原因有以下四点:

一、日益紧张的中美关系,地缘政治等;

二、先前的阿里、网易在香港二次上市之后取得了不错的成绩,投资者表示认可,企业已取得不少流程上的经验,接下来回港企业可以参考前者案例,降低试错成本;

三、自瑞幸咖啡事件后,美股对中概股的监管趋严,许多中概股遭遇美国机构做空,回港上市可以规避美股市场的风险;

四、这些企业的业务主要在国内,在香港上市更容易在用户间提升品牌形象,由于美国股民对中国公司的不了解,许多赴美上市的中概股被严重低估,回港将会吸引更多融资。

而最后一点也被认为是引发这波互联网企业回归潮的主要原因。

中概股信任危机

“我们确实很关注美国在不断收紧对中概股公司的管制,我们内部也在不断研讨有哪些可以做的事情,包括在香港等地的二次上市。”

百度创始人李彦宏在去年5月公开表示有赴港上市的意向,就在其发表言论的前一天,美国参议院刚刚通过《外国公司问责法案》。其中规定,任何一家外国公司连续三年未能遵守PCAOB(美国公众公司会计监督委员会)的审计要求,将禁止该公司的证券在美国证券交易所上市交易。

也就是说,那些“中概股”若不能及时满足法案施加的美国上市公司会计监督委员会检查要求,可能会从纳斯达克摘牌。

这仅仅是一个开始。(详情可穿越:中概股的集体惩罚开始了……)

前几年赴美上市于互联网公司来说,简直构成了流行趋势。大家纷纷远渡重洋主要看中以下几点:

1、美国上市时间快。中国上市制度与美国上市制度不同,前者是审批制,后者是注册制,后者要符合证券交易所的条件提交申请即可上市,所以上市时间要更快。

2、在美国能融到更多的钱。首先是因为美国资本市场要更加庞大,资金容量也更加大;二是因为美股市场发行价采用累计定单方式,而国内采用固定价格的方式,对于那些知名度较高的企业而言,采取累计订单的方式可以获得一个更高的发行价。

3、对于一些有国际扩张野心的公司来说,在美股上市也可以提高企业全球知名度。

然而从2019年开始,美国对中概股限制政策就开始持续加码,导致本身在美国受歧视的中概股步履维艰。此外,自瑞幸咖啡曝出财务造假丑闻后,(详情请穿越:瑞幸咖啡承认财务造假后的魔幻24小时)好未来、爱奇艺、跟谁学等遭做空机构狙击后,中概股正陷入信任危机。

但也有专业人员表示,一般企业被做空后,短期内估值和流动性都会下降,企业考虑到估值和股东退出需要,会寻求第二个地点上市。不过近期的做空事件,对整个海外中概股估值体系的影响不会太大。

港交所“敞开怀抱”

一方面是美股对中概股政策收紧,另一方面港股也加紧修订了上市规则,欢迎这些互联网巨头们“回归”。毕竟这些公司都已经运作成熟,无论是上市资金还是盈利前景都更受到资本的青睐。

2018 年,港交所修订港股《主板上市规则》,重点修订了:

一、允许符合条件的尚未盈利或者没有收入的生物科技公司来港上市;

二、允许同股不同权架构的创新公司在港上市;

三、接纳大中华及海外公司以香港作为第二上市地。

上述政策为寻求在港二次上市的新经济企业打开绿色通道。在这样的背景下,2019 年11 月,阿里巴巴在港交所上市,成为首只回归香港二次上市的中概股,首发价格176 港元,首日一度涨近8%。

港交所行政总裁李小加此前曾表示:“2020年将是港交所IPO 重要的一年,这其中既包括来自国内的超大规模IPO,也包括很多从美国回流的企业。”

事实上,自2015年以来,360、完美世界、巨人网络、盛大游戏等多个“中概股”都已从海外退市。这些企业大部分回归A股,有的选择了香港资本市场。

在解释退市原因时,他们无一例外地提到了被低估。

此外,与港股、A股的同类型企业相比,美股上市企业的市盈率相对较低,二次上市有利于市场对企业进行价值重估。当前中概股二次上市很大程度上是受香港上市制度改革和阿里巴巴二次上市的示范作用影响——在港二次上市的阿里巴巴、京东、网易、新东方目前股价均高于发行价。

2019年阿里巴巴在二次上市中筹集了129亿美元,去年6月京东二次上市筹集了39亿美元,而网易筹集了31亿美元。

尽管诸如阿里、京东、网易、新东方等企业并不缺乏资金,市值也都较高。但大容量的互联网企业在业务扩张、投资、并购等方面有很高花费,通过二次上市再次融资扩大现金流,对任何一家企业都很有诱惑力。

毕竟,没有公司会嫌自己融到的钱多。

至于为什么不选择在A股上市,专业人士表示“港股市场优势在于国际化程度更高,有很多国际投资者。而且大量在香港上市的公司主体都是红筹股。这些互联网科技公司市场比较了解,这些因素对于融资或者市场发展,都是更有利的选择。”

根据目前的趋势,如果美股政策对“中概股”继续不友好,“逃离”美股的中国企业会越来越多,头部中概股可能考虑二次上市来分担风险也在情理之中。

数据显示,从2005至2019年,从美国摘牌、退市的中概股累计达272只,已超过目前仍交易的中概股总数,后者之中有超过70%已跌破发行价。中概股进退维谷,他们选择有限,港交所可能是有限选择中最好的一个。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。