编者按:本文来自微信公众号全天候科技(ID:iawtmt),作者:刘晋南,编辑:罗丽娟,创业邦经授权发布

5个月内,三件“大事”,令在华一度有些沉寂的起亚汽车重获众人关注。

3月1日,东风悦达起亚汽车有限公司(下称:DYK)股东之一的江苏悦达投资股份有限公司(下称:悦达投资)发布公告披露,DYK拟增资6亿美元,但由于国内汽车行业竞争激烈及自身资金需求,悦达投资决定放弃增资。按照DYK股权价值7.71亿元估算,增资后其持股比例将由25%降至4.2%。同时,悦达投资将在主营业务中移除整车制造。

而在去年11月19日,东风汽车集团(下称:东风汽车)已将其持有DYK的25%的股权,以2.97亿元挂牌出售。2022年1月24日,江苏悦达汽车集团有限公司(下称:悦达汽车)接盘,正式结束东风汽车长达20年的“起亚情缘”。

据悉,DYK由起亚株式会社、悦达投资、东风汽车于2002年共同成立,彼时持股比例为50%:25%:25%;随着东风汽车的退出、悦达投资放弃增资,至此,DYK股权结构变更为起亚株式会社、悦达投资及新进股东悦达汽车分别持50%、4.2%、45.8%的股份。

2022年CEO投资者开放日上,起亚正式发布2030战略规划。图片来源:网络

就在3天前,起亚汽车正式发布“2030年战略规划”,列举四大核心目标:将在2030年实现整车400万台年销量;纯电动汽车120万台年销量;智能网联及自动驾驶辅助技术全产品覆盖;成为全球个性化定制车型(PBV)市场第一品牌。

一面是起亚对未来“雄心勃勃”,一面是国内股东的退股与减持。

如今的起亚就如同纷繁复杂的资讯一般,很难用一个词语简单概括。回顾起亚从“宠儿”到“弃儿”的这条道路,又像是多种情绪的交织。若要全面了解起亚在华的过往,还是要从30年前说起。

“宠儿”?“弃儿”!

上世纪90年代初,彼时的华夏大地上正经历着“国有企业改制”的热潮,和许多“弄潮儿”一样,悦达集团收购了一家位于盐城且连年亏损的汽车工厂。起初为了扭转亏损,悦达引入韩国起亚汽车旗下一款名为“普莱特”轿车的生产技术,从此结缘起亚。

起亚普莱特 图片来源:网络

2001年,国家收紧“汽车生产资质”的管理。缺乏相关资质的悦达集团找到东风汽车,希望“借道”东风汽车的资质,实现合规。“醉翁之意”不在起亚,东风汽车更渴望收回韩国现代·起亚持有的万通汽车21.4%股份。最终,在多方斡旋下,各方需求得到满足。2002年3月29日,现代、悦达、东风汽车签订合资协议,DYK正式成立。 同年12月,DYK“拳头产品”千里马轿车全面上市。该车主打小型车市场,售价7万元起,虽价格略高于同期的一汽夏利,但凭借着相对出色的油耗及内饰,消费口碑迅速崛起。“起亚千里马,现代雅绅特;两者若得一,地位绝不低”成为了该车最好的注脚。

初获成功,DYK迅速嗅到国内巡游出租车市场商机。2006年,起亚远舰上市,同时结合出租车运营特征,在售后领域创新推出“全天候救援服务”,开创了那个时代的售后“先河”,也将“标准化车队采购”的大客户销售模式引入国内市场。

家用、商用两端的成功,使得DYK步入高速发展期。

2009年,“第一次汽车下乡”活动席卷全国,起亚凭借丰富的产品线在各细分领域持续发力,在华年销量首破“20万大关”;2014年,总设计产能44万台的起亚已经不能满足在华市场需求。当年初,DYK第三工厂正式投产,设计年产能45万台;而两年后的2016年,起亚在华销量迎来顶峰,达65万台。

起亚的“高光”并未持久,2017年初,美韩双方挑起的“萨德事件”爆发,包括起亚在内的韩系企业受到国内消费者的抵制。与此同时,经销商与DYK多年累积的矛盾,频频爆发。一位经销商曾直言:“现在(2016年)六百多家经销商中,80%都处于亏损状态。”种种不利因素共同作用下,起亚2017年在华销量降至36万台,暴跌44%。

据悦达投资公布的财报,截至2021年第三季度末,DKY总资产为116.8亿元,净资产为-6.11亿元;2017年-2020年,DYK净利润分别为-11.23亿元、-4.92亿元、-12.99亿元和-47.5亿元;2021年上半年,随着DYK收缩产能等因素,亏损收窄至13.71亿元。但2017-2021年上半年,DYK累计亏损超90亿元。

在2021年Q3财报中,悦达投资特地提及,公司净利润亏损的原因,主要系DYK亏损导致公司投资收益较上年同期减少1.52 亿元。

同时,DYK还经历着零售销量的三连降,2021年DYK 总销量16.34万台,仅为2016年峰值时期的1/4。颇具玩味的是,悦达投资在《公告》中表示:放弃增资可以为公司增加1.9275亿元净利润。

对于东风汽车而言,起亚的销量也不再具有吸引力。2016年,东风汽车年销量315.68万台,起亚品牌占比约20.6%;到了2021年,该占比仅为4.99%。

东风汽车因持股DYK时期持股份额与悦达投资相同,DYK对其而言,成为了销量和投资价值双失的“不良资产”。

业内人士表示,随着自主品牌的正向增长与新能源转型,传统车企对合资品牌的愈发务实。东风出售DYK的本质在于产业优化,是市场化行为的必然;而悦达投资放弃增资更多的则是“自保”。但不可否认,两大股东的态度,使得起亚在华发展形势显得岌岌可危。

渠道与产品,击穿起亚的“阿喀琉斯之踵”

在行业中似乎一直存在一种共识,韩系品牌的没落导致了起亚如今的局面。其实,同属一个集团的现代、起亚两个汽车品牌长期以来一直占据韩系车市场份额的95%以上。简言之,两者足以代表整个韩系品牌的市场格局。

纵观传统汽车品牌的没落,几乎都是从零售经销端的负面情绪开始传导,进而影响产品端研发与更迭,最终使得保值率下降、市场规模萎缩。

而起亚,亦是如此。

合力集团起亚经销店 图片来源:网络

早在2015年9月,汽车经销商合力集团旗下位于广东的部分起亚经销商因资金链断裂等问题接连退网。当时,起亚对经销商采用的是以产定销考核方案,同时,以经销商进货数量来划分返利比例。而经销商也为了获得足额的厂家返利,不得不压货。

一位店总抱怨,东风悦达起亚一味关注自身利益,盲目追求销量,让经销商背负库存压力。

另一方面,起亚的渠道网络过剩,加速了经销商间的品内竞争。据一位经销商透露,2010年DYK网点数量约440家,到了2015年,起亚定下了拓店到885家的计划。由此,重点地区经销商方圆15平方公里内频频重复覆盖。

为了去库存,各个经销商只得“以价换销”,大面积的亏本促销冲击经销商本就脆弱的资金抗压能力。对于这样的“价格乱战”,DYK相关部门无动于衷,成为经销商大面积退网的前兆。

2017年1月,百余家“越卖越赔”的经销商集体发难起亚。要求针对“提车规则、返利政策、不得强行批售”等方面制度进行修改,双方矛盾达到高潮。经历上述事件后,起亚经销网络数量骤减至600余家。虽然DYK在2019年年底挽回了22家经销门店,但这无法扭转经营者投资起亚的消极情绪。据媒体披露,2021年DYK在网经销商仅剩400余家。

面对渠道的失利,起亚似乎更加迷信“换帅如换刀”的玄学。自2016年起,5年内四换总经理。频繁的高层更迭,起亚无法确立上下统一的经营理念。车商长剑直言:“他们不懂什么叫萧规曹随,一位追求自己任内的业绩只会让品牌越来越乱。起亚要的不是改革,而是稳定。”

渠道的溃败重挫了DYK的利润来源;频繁的换帅,难以形成成熟的发展理念。最终,影响了产品研发,错失产品转型的时代风口。

公开资料显示,DYK在售车型中,产品更迭停留在2021款。按业内公认的汽车产品更迭速度来看,主力产品应满足逐年更新,显然,起亚已略显过时。

车商长剑认为,仅以热销车型K3为例,该车优惠后裸车价格主打10万元以内。车辆的核心性能配置表现得中规中矩。即便K3支持一款名为“CarLife”的手机映射软件,但比起现如今热销的同级别主流车型更加智能化的车载系统而言,已然不能再被称作“卖点”。

不仅如此,在起亚的产品序列中还存在着“一级双品”的产品规划。不仅单一车型需要同其他品牌车型竞争,还要面临着同品牌同级别产品的竞争。以紧凑级SUV为例,在售车型有KX5与智跑两款。一位二网销售人员表示,两者热销款型价差约为1万元左右。在他看来,若抛开培训话术的描叙方式,两款车型的本质差异就是:“底盘不同罢了。”

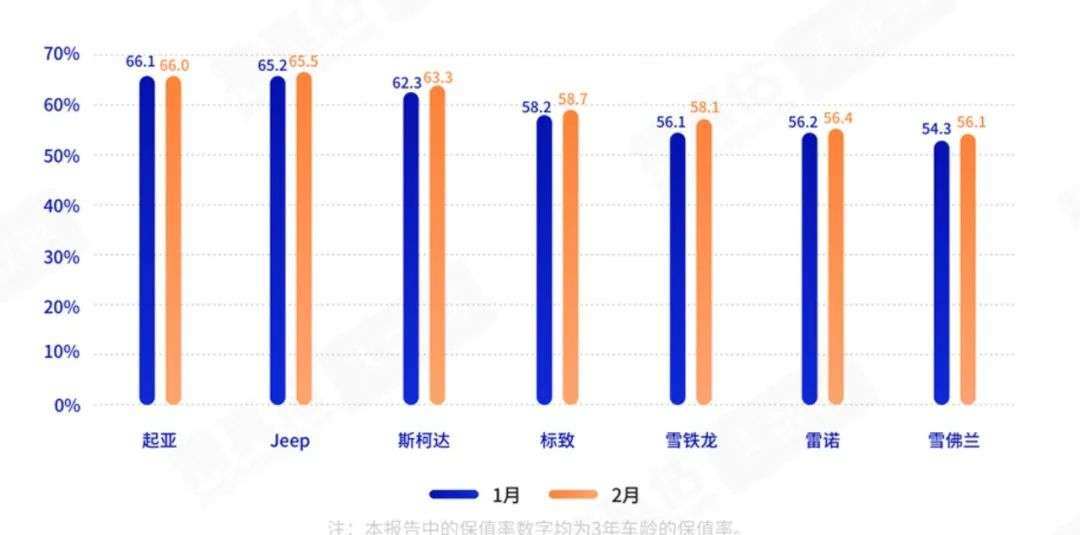

从高峰到低谷,据中汽协最新数据,2021年,包括起亚在内的韩系品牌乘用车市场份额下降至2.4%;起亚维修网络的缩减,进一步影响了消费者用车成本;起亚品牌二手车三年保值率从峰值的72%降至66%左右,部分二手车商直言不敢经营起亚品牌,因为新车折扣力度高,流转效率低。“认可的车主越来越少,收进来可能就是库存。这是一种‘马太效应’,卖的只会越来越差。”

中国汽车流通协会和精真估联合发布《2022年2月中国汽车保值率研究报告》

渠道与产品的双线失利,成为了击溃“起亚之踵”的利箭。

以新能源爆发还是沉默?

相较于国内市场的 颓势,起亚品牌在全球市场依然保持着相对突出的行业地位。

从现代·起亚集团公布的全球2021年数据来看,期内起亚完成277.7万台的全年销量,同比增幅6.5%,增速跑赢大众、本田、日产、福特等主要竞争对手。起亚将2021年的成功归结为三款SUV的热销,以及井然有序的新能源车型转型。

回归国内市场,文章开头所述起亚发布的2030战略规划(下称:2030规划)旨在通过新能源、数字化及PBV扭转中国市场及奠定全球优势地位。对比可发现,似乎现实并非描述的那般美好。

起亚EV6 图片来源:网络

2022年,起亚全球目标销量为315万台,其中新能源汽车销量将达53万台以上。以起亚已在海外上市EV6车型来看,今年一月,该车全球批售量6378台。

而国内新能源汽车销冠比亚迪同期销量已高达9.28万台;主打中高端新能源消费市场的新势力品牌小鹏、理想,与其竞争多年的“南北大众”(合并数据)均在期内突破1.2万台月度销量,而特斯拉当月销量更是高达1.9万台。目前来看,起亚新能源6000余台的全球销量似乎并不能重回头部车企序列。

起亚EV9 图片来源:网络

从产品来看,起亚希望通过即将上市的SUV车型EV9提振。该满电车续航里程540公里,“0-100”加速5秒,按照EV6海外市场售价预估,该车主打20万以上消费级别。

而目前国内同级市场中,600公里以上续航里程已成为该级别车型标配,极狐阿尔法T的“0-100”加速最优车型可达4.6秒。还未上市的EV9就已在核心参数上逊色同级竞品,起亚似乎还未找到差异化发展路线。

同样跟不上节奏的还有智能化产品。

在中高端新能源品牌均推出自有自动驾驶的今天,起亚的“AutoMode”自动驾驶技术或将在2023年的EV9车型首度使用。

汽车分析人士刘刚表示,自动驾驶已全面进入L2.5时代,若起亚的相关技术希望赢得市场,在推广之时必要高于等于L3级别。而直接落地更高级别的自动驾驶技术又需要丰富的经验积累以及大笔的研发资金,对起亚而言,可能颇具挑战。

至于零售网络布局,DYK在今年招商计划城市中,几乎涵盖了一线城市及二线省会城市。这样的招商规划可大致说明现阶段起亚新车热销地区的渠道网络覆盖存在一定的不足。(7)经历了此前几番经销商维权后,起亚的建店门槛虽有所放宽。但部分经销商对于专营起亚的前景依旧并不看好。

“首先韩系车的形象不如从前,起亚新品实力没有得到市场验证。”车商长剑表示,传统合资品牌的建店投入普遍高于自主品牌,而新车经营收益并没有较大优势。

储吉信息统计数据显示,2021年全国经销商平均单车销售税前利润为876元。合资品牌税前销售利润为-140元,自主品牌、豪华品牌分别为1206元及15419元。

合并厂家返利后,合资品牌售前毛利润约为1086万元,自主品牌虽仅有396万元。但考虑到起亚建店的投资回报比,及之前返利政策产生的负面情绪。“实在是性价比不高的一桩买卖。”长剑认为,经销商对于主机厂的作用一方面在于销售,另一方面在于品牌宣传。汽车经销商的单店实力几乎可视为主机厂对区域的主要影响力。

缺乏覆盖能力,加之东风退股、悦达投资减股,现在的DYK似乎很难满足经销商的利润要求。至于建店条件放宽,似乎是横亘在种种客观因素下的唯一举措。

后记

起亚的诞生,搭乘东风。国际事件后引起的拐点,似乎成为了起亚衰败的一个借口;而股东的接连离场,令起亚重新思考明天会如何?我们无法去预测新能源的转型是否会为起亚带去新的契机,能够肯定的是:

2016年,起亚明艳如画;2021年,起亚凄凉如雪。而市场这艘巨轮不会因某个品牌的兴衰而放慢行驶的速度;2030战略计划下的起亚,仍需努力为明天歌唱。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。