自上市以来,围绕着快手的市场主题一直在变。

从赛道逻辑,到贝塔因子巨变;

从运营倾向之争(公域VS私域),到内部组织变革的大讨论;

时间一晃而过,2022年3月29日,快手交出了上市以来的第二份年度财报——

苦苦追寻的3亿DAU默默完成了;

单用户平均时长持续增长;

电商GMV飙涨到了6800亿;

营收增速也同样保持稳健,全年营收同比增长37.9%达至811亿元。

回想2019年的K3战役,全员打鸡血的硝烟弥漫,如今隔着时间再看,让人有一种说不出的感觉——结果是好的,但实现过程与最初设想很不一样。

似乎社区类型的产品经营,自有其更为坚定的内在逻辑。努力没用,或者说,努力的ROI相对较低。

就像是养小孩。

鸡娃不会让他突然长高,但时间到了,你想摁也摁不住。

01 盈利指日可待

有些事情已经不需要再讨论了。

比如短视频的大势所趋,赛道的增长性,比如行业的竞争态势,监管的态度,快手的生死问题。

宏观环境的趋于稳定,使得眼下关于快手的讨论主题变得具体且落地:什么时候盈利?商业化前景几何?

先来看第一个问题。

财报显示,2021年亏损净额188.5亿元,同比扩大139.7%。

但从趋势来看,亏损率已经连续三个季度向缓收窄,从2021年Q1的28.9%,一路收窄至14.6%。

(2021年Q1至Q4的亏损率分别是28.9%,24.9%,23.5%,14.6%)

需要提及的是,2021Q1,快手期内亏损高达578亿元,其中可转换可赎回优先股公允价值变动达负人民币513亿元,为期内亏损的第一大来源。

但这属于会计上的亏损而非经营亏损,我们上述提到的188.5亿元的净亏损,并不将其包含在内统计。

目前,2021Q4经调整净亏损额为35.69亿元,环比收窄了22.7%,较上一季度的23.5%改善了8.9个百分点。

纵观全年,造成亏损的主要原因来自于推广及广告费用。

2021年,快手销售及营销开支高达441.76亿元,较2020年的266.15亿元增长了66.0%。

经财报分析我们也不难发现,亏损率持续收窄的主要原因也来自于成本端的不断把控。

回顾2021年Q2,销售及营销开支占收入的比重为58.88%,随后在Q3下降至53.76%,最新的Q4季度更是直接下降至41.87%,环比大降11.89%。

绝对值方面,四季度相比上一季度只下降了7.87亿元,但随着收入的不断增加,销售费用的比重出现了明显的下滑。

综合以上表现,快手CFO金秉也在财报会议上给出了一句准话:“对今年内,实现季度国内业务调整后净利润转正很有信心”。

02 流量是商业化的基座

盈利指日可待,商业化前景相比去年时也变得愈发清晰。

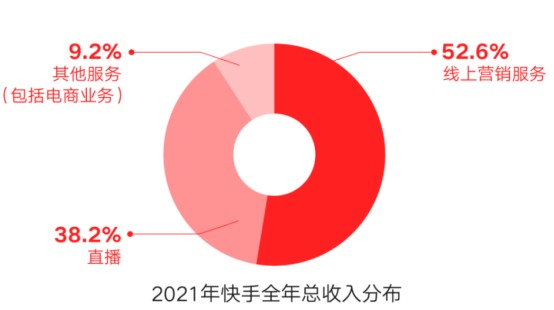

从业务上来看,快手的收入来源可以分为三大块:广告、直播、电商。

其中广告(线上营销服务)收入占比52.6%,全年总计427亿元,同比增加95.2%;

直播业务占比38.2%,全年总计310亿元,同比减少6.7%;

其他服务占比9.2%。全年总计74亿元,同比增加99.9%。

从背后的逻辑来说,快手可以说已经形成了“坐拥流量,利出一孔”的格局,无论是广告、直播还是电商业务,其背后的最大依仗目前都是快手的流量优势和时长黏性。

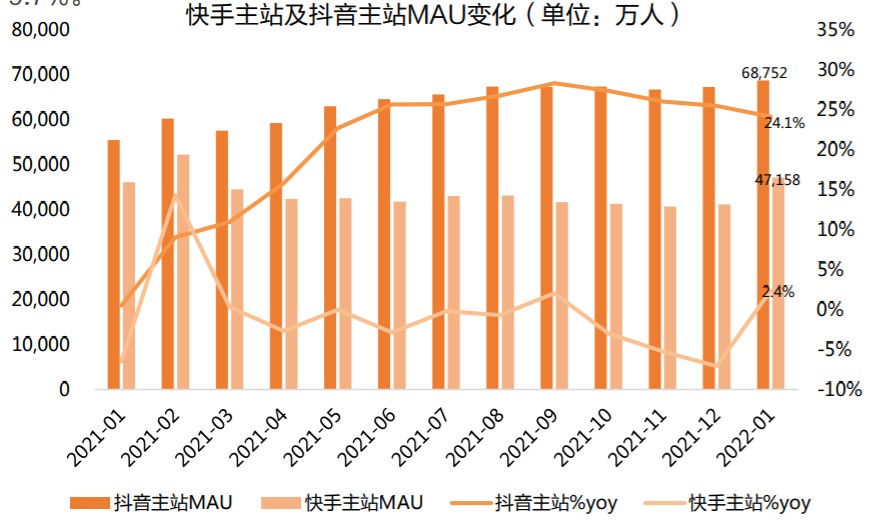

财报显示,2021年快手 DAU 达3.08亿,同比增长16.48%;MAU 达5.44亿,同比增长13.12%;其中,Q4 快手DAU 3.233亿,MAU 5.780亿,分别同比增长19.2%、21.5%。

除了用户的绝对增长之外,黏性方面用户日均使用时长也同比增长了32.3%,至118.9分钟。

文章一开始,我们说社区类平台自有其发展逻辑。

从图形上来看,这种感觉更为明显。

总体趋势一直在缓慢上涨,但每个季度的涨幅都相当有限,并且增长过程十分平滑,很难看到销售费用有在发挥什么决定性价值。

程一笑也在电话会议上总结:“短视频行业正从纯增量发展阶段,逐步往存量发展阶段切换。”

可想而知,相比于用户数的绝对增长,企业深耕现有的用户体验,才是更加重要的努力方向。

去年 6 月,快手宣布与中央广播电视总台达成奥运转播短视频战略合作,将在东京奥运会和北京冬奥会期间进行赛事点播、视频宣发等。

根据财报披露,截至2021年底,快手平台上线超10000部短剧并孵化了多部爆款,吸引了较高层级城市女性用户的关注,进一步推高了用户使用时长。

此外,快手上更为鲜明的社交属性也在某种程度上提高了用户的产品黏性,财报显示,截止到2021年底,平台累计互相关注的用户对数超过163亿对,同比增长68%。月活用户人均建立了超过200个关注关系。

这些具体的数据构成了一个个基座,支撑着快手得以通过广告、电商、直播等多种形式进行变现。

在面对一个复杂模型时,我们必须找出那个最为“说了算”的影响因子。

我们说在执行层不出现巨大纰漏的前提下,大道理永远管着小道理。

对快手的基本盘,其实两句话概括足矣:

第一,短视频大势所趋;

第二,反垄断势不可挡。

势,大于一切。

作为普罗大众接触信息最为频繁日常的媒体渠道,短视频对于社会的治理与稳定有着极为特殊的意义。

在数次的历史事件中我们已经在相关平台上感受过了这种力量。

一方面,这种力量过于巨大,渠道的独占是相关部门所不能容忍的。

另一方面,得益于字节跳动在过往所呈现出来的极为糟糕的To G能力,快手的生存空间又进一步得到了保障。

03 后劲在哪里?

反垄断保障了快手的下限,而短视频持续良好的发展态势则对快手的上限给出了可能。

整个互联网的发展史,某种意义上就是人民群众的“时间”争夺史。

短视频这一形式,凭借着最低的接受门槛,最丰富的信息传达成为了广大人民群众的第一选择,或许你并不喜欢这一结果,但趋势早已不可转移。

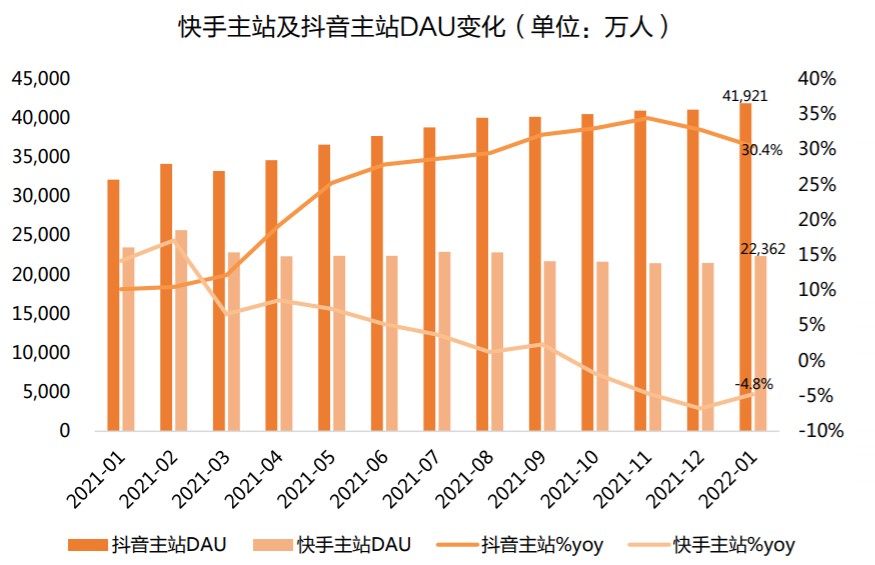

就目前来看,整个短视频赛道都处于一种缓慢上涨的态势,快手方面,最新DAU为3.23亿。

抖音则在2020年6月宣布破6亿后再无主动披露,有媒体曾报道截止去年9月,抖音系DAU为6.4亿,且主要增长是在靠“极速版”拉动。

据中国互联网络信息中心公布的数据,2018H1-2020H2中国短视频用户规模从5.94亿人上升至8.73亿人,复合同比增速达16.07%,2020全年增速仍有12.90%。

综合以上信息,我们可以得出的结论:目前,“抖+快”基本上就已经大致覆盖了全部的短视频用户。

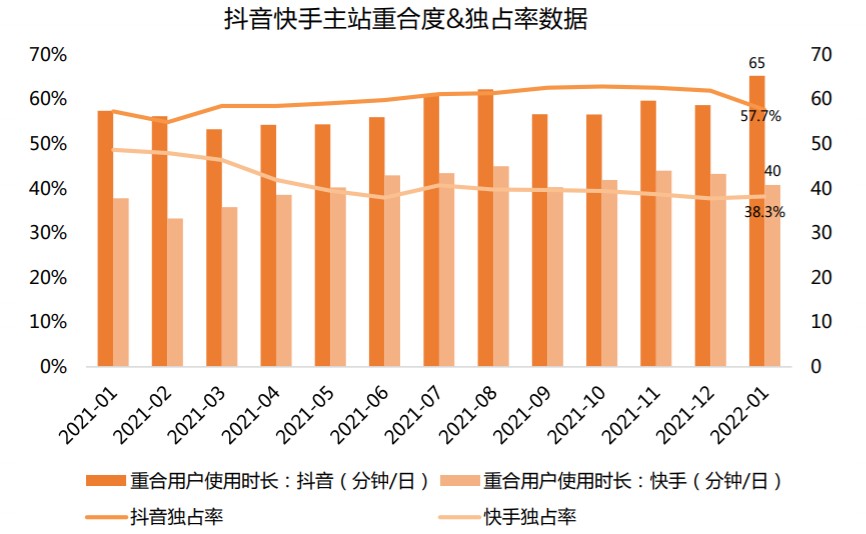

相关数据显示,2022年1月,快手独占率为38.3%,环比增长0.5个百分点;抖音独占率为57.7%,相较于上月( 62.0%)有所降低。

就用户的争夺情况来看,快手也稍落下风。抖音主站及快手主站重复用户为2.91亿人;重合用户在快手主站的每日使用时长为40.8分钟,环比有所降低;在抖音主站的每日使用时长为65.3分钟,为近两年以来新高。

目前来看,二者都遇到了增长的瓶颈期。

因此我们认为,在可预见的未来两年,会持续看到抖音与快手的相向而行,在保持自身平台特点的基础之上,通过相互学习模仿对方的长处,进而达成用户数的进一步攀升。

从最简单的数学题来看,快手的成长空间显然还有很多。

但具体情况则还要更加复杂一些。

首先一个大的前提:由于短视频具备极强的杀时间属性,并不像电商那样可以用完即走,因此很少有人会同时安装多个短视频App,一般单一应用就足以满足用户的相关需求。

其次,抖音与快手的经营逻辑有着本质区别。

相比之下,抖音的算法推荐更为通用底层,也谈不上什么社区经营。

而快手方面则在社区氛围上,根据我国现有的中下层文化土壤形成了自己的特定壁垒。

这即是枷锁,同时也是快手最大的护城河。

表现在业务层那就是,快手的用户十分享受并习惯于快手的氛围,黏性极高,抖音很难将其撬动。

但抖音的用户也很难适应快手的社区氛围,进而使得后者在3亿左右时就早早碰上了增长瓶颈。

总体来看,二者很像《笑傲江湖》中华山派的“剑宗”与“气宗”之争。

抖音的“剑宗”见效很快,但未来的提升空间不高,在具体打法上也只能是粗暴地再开一块极速版,通过刷视频领金币这种方式去试图获取下沉市场。

快手的“气宗”后劲绵长,但需要真正领悟到社区经营的妙义。

试想一下,如果一个短视频平台,真的可以在各个群体范围内都能做到“鼓励腰部创作者,社交属性明显,形成相关群体独有的文化氛围”,那么恐怕将进化为另一个全新的物种。

目前来看,快手的成功具有某种偶然性。身位优势,赛道红利依然是其最大的依仗。

对于一家企业是否足够伟大,最重要的一点就是要看它能否“复制自己的成功”。

这既需要顶层高管进行足够清晰简明的“三板斧”式战略总结,也需要执行团队可以一丝不苟地复现出当年的路径。

我们知道,许多人对快手的海外市场都抱有着极大的期望,我们也同样如此。

但这种期望背后,不应该仅仅是对增量市场的渴求,更重要的是,海外市场的成功,真正证明了快手完成了物种升级,即可以在各种不同的文化土壤中,同样建立起一个真实、有趣、有人情味的短视频平台,形成了“复制自己成功”的能力。

目前来看,快手尚未证明这一点。