编者按:本文来自微信公众号 巨潮WAVE(ID:WAVE-BIZ),作者:凌锋,编辑:杨旭然,创业邦经授权发布。

郭广昌陷入了一场前所未有的舆论风暴眼,而近几天的局面变得更加云谲波诡。

先是,网传北京国资委要求旗下企业研判与复星的合作风险。

几天后,郭广昌更新微博动态,发布了一条颇有正能量的微博,定位证实人在上海。

但复星当下面对的危机却是越传越盛,似乎并没有他口中那般岁月静好。

危机的起点可能是在2017年。当时,原银监会要求各家银行排查多家企业的授信及风险分析,重点提及了万达、海航、复星、浙江罗森内里。彼时,这四家机构出海凶猛、银行业敞口风险较大。

“一只南美洲亚马逊热带雨林中的蝴蝶,偶尔扇动几下翅膀,可以在两周以后引起美国德克萨斯州的一场龙卷风。”在商业世界,重要事件发酵的时间可能需要更长。

此后的故事尽是悲剧:海航破产重组,创下中国最大破产重组案;万达陷入流动性危机,靠断臂求生迎来生机,但也不复首富之勇;收购AC米兰俱乐部的罗森内里如今已销声匿迹,背后的资本玩家李勇鸿泯然众人。

很长时间之内,都只有复星并未受到太多波及,似已安然过关;谁知5年前的“风险提示”,到如今才开始显露。2022年起,复星大笔减持所持各种上市公司股份,全面收缩战线,放弃各类投资项目。

郭广昌出身寒门,他掌舵复星在改革开放的历史洪流中趁势起飞,早已是中国资历最老的投资型民营集团之一。创业三十载,其产业与投资同步,资产横跨国内海外,历来有“中国巴菲特”的名号。

虽然复星自诩深耕产业,但除了少部分行业外,其本质上更像一个投资公司。

既然是民营投资公司,就始终难以逃脱从“买买买”到“卖卖卖”的宿命循环。

复星,也不例外。

01 大笔减持、负债疑云

此轮危机肇始于穆迪的一份评级报告。

6月中旬,穆迪将多家中国企业列入负面观察名单,其中多为地产公司,复星国际也名列其中。需要指出的是,负面观察名单并非直接调降,还有缓冲余地。

但在当下本就脆弱的港股市场中,投资者风声鹤唳,复星国际股价自那时起下跌了32%。穆迪给出的原因是,中国房地产市场低迷,信用风险蔓延,复星国际流动性风险承压。说白了,就是大环境不好,先列入观察名单。

尽管,复星后续赎回了今年到期的两笔境外债,且对穆迪评级进行澄清和反击,但仍旧无法挽回其股价的颓势。

复星国际股价已经跌回2007年水平

保险公司的财报本就是所有企业中最难读懂的,而复星国际又给这个难度加了一码。其子公司数量庞杂,产业涉猎广泛,不仅有保险、资管,还有生物医药、消费、文旅、钢铁等等。一般的财务专家都很难讲清楚,普通投资者更是雾里看花。

而且,多元化企业的估值本就不高(包括伯克希尔哈撒韦在内),当前复星国际市净率竟然被打到了可怜的0.25。“老子不如儿子”的戏码正在复星身上上演,复星国际市值还不如复星医药的一半。

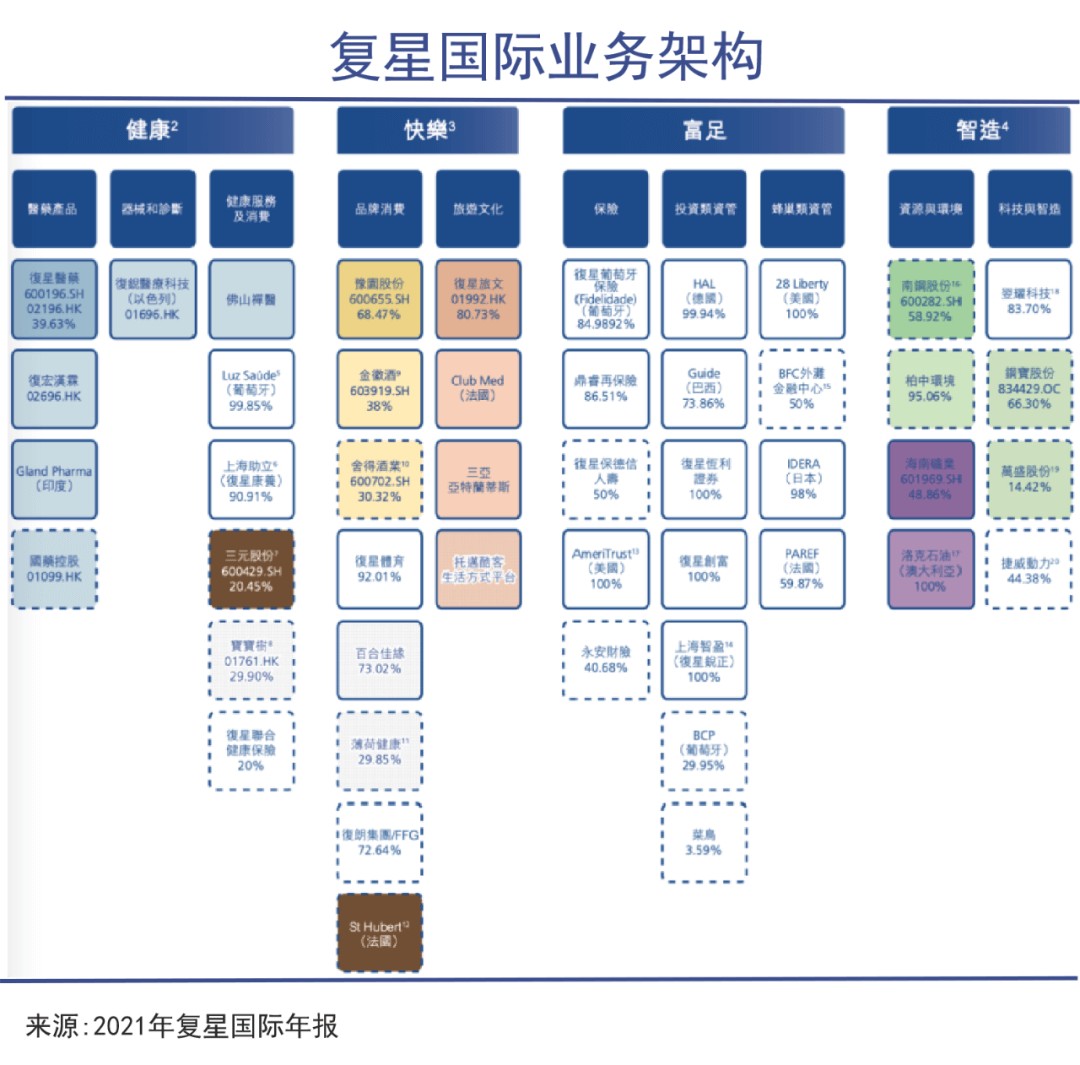

复星将旗下业务归纳为健康、快乐、富足、智造四大板块,截至今年上半年,总资产近8500亿,总负债高达6511.57亿元,资产负债率为76.64%,总体规模巨大。

这也就是为何在穆迪发布报告后,坊间掀起“6000负债压顶复星”的讨论,令其股价持续萎靡。

复星本就是一个巨无霸式的复杂体,除了郭广昌自己,外人要读懂确实不容易。但目前看,复星身处经济周期低谷期的危机,但还未到生死边缘的境地:

首先,保险业本身就是高负债经营的行当,保险公司的“负债”包含对未来可能出现的履约义务的计提,中国人寿、中国太平、新华保险的资产负债率都在90%以上。因而保险公司的负债不能和其他企业画等号。

其次,复星国际6000多亿的负债是并表后的负债,其中有一部分是不需要其承担连带责任的。

所以单从总负债和负债率来评判复星,都有失公允。

不过复星也并非足够安全,今年上半年,复星国际短期借款高达1236.92亿元,而账上货币资金为1171.13亿元,无法覆盖短期借款。此外,还有应付账款和票据209.61亿元。

当然,复星手握近400亿短期资产可以变现,尚有腾挪空间,但面对不确定的外部环境,曲突徙薪才是上策。

据统计,今年以来复星共抛售近百亿资产,涉及金徽酒、海南矿业、中山公用、泰和科技、三元股份、酷特智能、ST广田、中粮工科,甚至旗下核心资产复星医药、复星旅游文化,乃至郭广昌极具情怀的青岛啤酒等,都进行大举减持或清仓处理。

砍掉边缘投资可以理解,减持金徽酒有解决同业竞争问题的作用,而减持复星医药,清仓青岛啤酒就显露出郭广昌的窘迫。

要知道,复星医药是复星旗下实业领域最核心资产,其刚刚定增44亿,如今又被迫大笔减持32亿(9月2日收盘价计算),复星医药不惜套牢高毅、JP摩根等一众战友,也要在持股24年后逃离。

青岛啤酒是复星在食品饮料行业最大的一笔投资,是郭广昌近些年最成功的一笔投资,收益相当丰厚,亦是其与青岛啤酒“结缘30年”的情怀所在。但情怀抵不过现实,此时清仓青岛啤酒或许也是形势所迫。

从逐步减持到全线收缩,或许只有一种可能,复星已经嗅到了外界不曾感知到的寒冬气息。

02 不像巴菲特,更像李嘉诚

虽有“中国巴菲特”之称,但复星和伯克希尔哈撒韦的股价走势却呈现两个极端。

复星国际(后复权)自2007年上市以来下跌了36%,而同时期的伯克希尔上涨了288%,如果投资人持有两家公司股票,那么收益率将是天壤之别。

巴菲特能够成就投资传奇,关键就在于拥有源源不断的低成本甚至零成本的保险浮存金,这是伯克希尔的商业基石。

2021年,保险为伯克希尔提供了高达1470亿美元的浮存金,而1970年的这一数据仅为0.39亿美元。这些现金流成为伯克希尔进行投资的“弹药库”。

但由于我国对保险资金投资股市限制颇多,而美国则宽松很多,且伯克希尔旗下几家保险公司都是全资所有。所以,尽管国内效仿者众多,但难有巴菲特的神迹。

况且,复星旗下保险公司基本在海外,国内外法律的限制及资金流动的高壁垒,导致复星徒有“中国伯克希尔”之名,却无伯克希尔之实。

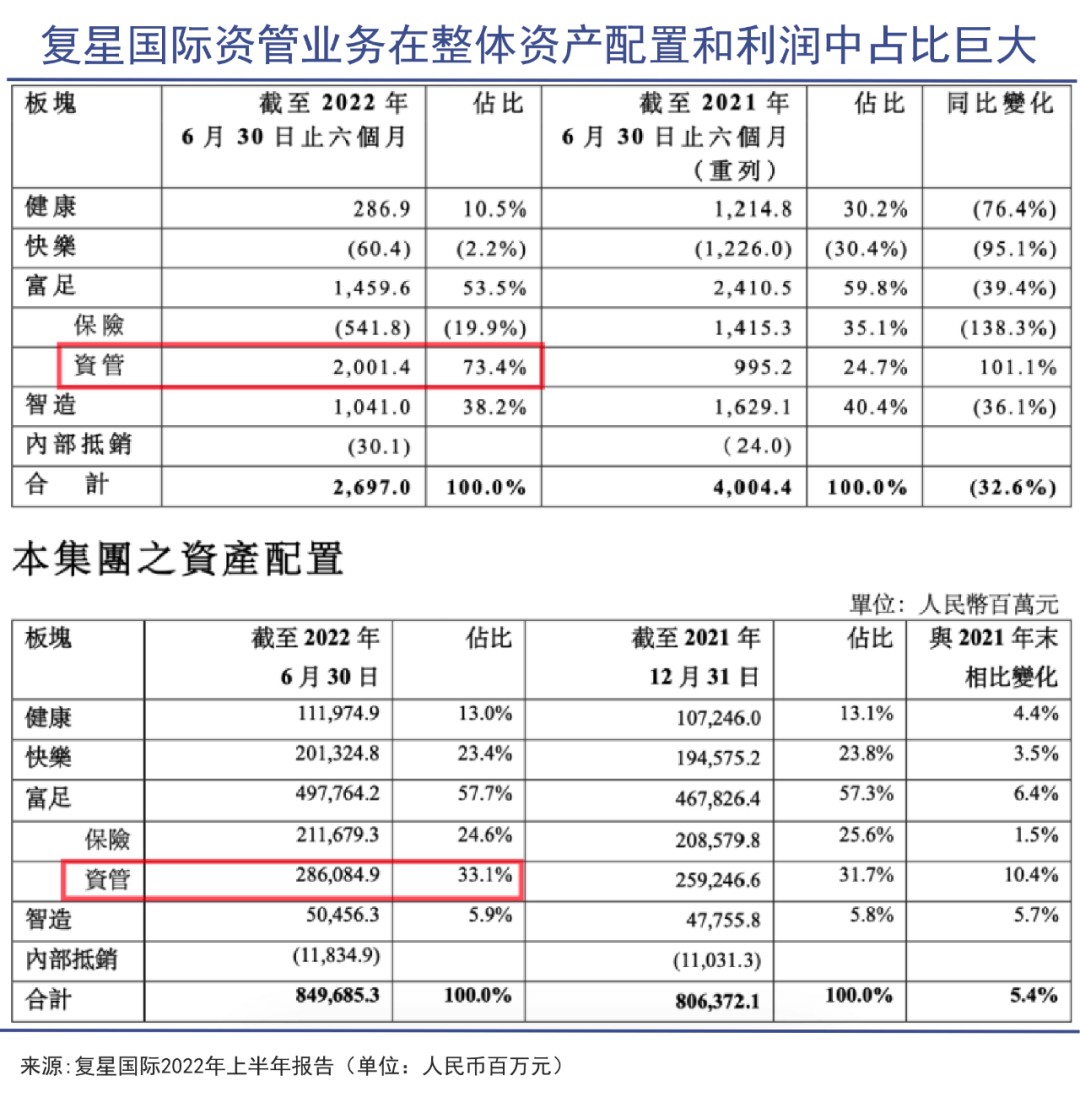

长期以来,复星国际的利润仰仗的并非保险而是资管业务,今年上半年,资产占比33%的资管业务带来了超73%的归母净利润,而其收入占比不到9%。2021和2020年,资管利润都是最高的。

上半年,复星国际归母净利润约27亿元,同比下降32.6%,除了资管利润翻倍增长,受股权价值缩水、疫情及原材料价格上涨影响,其余业务基本都在不同程度下滑。

其实,郭广昌更像李嘉诚,复星的打法也有长和系的影子,但投资能力、眼光和业绩远不及后者。

李嘉诚堪称华人商界最精明的商人,他像一只机警敏感的“候鸟”,在全球寻找投资洼地,通过低买高卖赚取巨额利润。

李嘉诚握在手中的基本是具有垄断性的“管道型”业务,比如输配电、电信、燃气、零售、港口和基建。

相对应的,复星则是“产业+投资”双轮驱动,实业领域则称之为“深度产业运营”,包括生物医药领域的复星医药;豫园股份、舍得为代表的大消费;复星旅文、保险,及南钢股份为首的智能制造。

复星将自己定位为“全球家庭消费产业集团”,但健康、快乐、富足、智造四大板块更像是一个大拼盘。除了复星医药,其余均是收购而来,复星医药也是经历大大小小78次收购,靠一路“买买买”做大规模。

郭广昌声称“复星的竞争力在于全球化的视野和能力”,并提出“中国动力嫁接全球资源”,寄希望“国内国外两开花”,但纵观下来,复星对太阳马戏团、英国旅游公司Thomas Cook、奥地利高端内衣品牌Wolfford、德国快时尚品牌TOM TAILOR、希腊珠宝商Folli Follie等等的收购,都出现了或多或少的问题。

复星进行了大量的海外消费品牌并购

4月份,复星还将旗下唯一一家100%持股的保险公司AmeriTrust(ATG)卖掉,回血7.4亿美元。虽然表面看资产升值了70%,但根据公告,这笔交易产生的损失初步估计约为7900万美元(5.41亿元)。甚至被评为“复星史上最不成功的保险投资”。

复星30年,郭广昌除了令人津津乐道的“复旦五虎”创业励志故事,其引以为傲的投资战绩更多还是近些年的酒类投资,青岛啤酒浮盈1.5倍,收获近百亿元利润;金徽酒2年斩获28亿收益。

当然,投资有赢有亏乃是常事,巴菲特也有投资航空股惨败的经历。但要指出的是,相比伯克希尔的价值投资,长和系的垄断性“通道业务”,复星其实一直缺乏理论严谨度、成效回报效果都能服众的投资框架和理论。

03 负债驱动的低质量扩张

复星国际的低估值,很重要的原因在于本身的复杂性。

其收入最多的是健康和文旅,但利润贡献最大的却是资管和智造,靠财富管理、保险和钢铁这种周期行业,显然难以支撑起复星“赋能家庭消费”的愿景。

30年来,复星从手持3.8万元创业资金成长为拥有8500亿元资产的行业巨头,它的成长实质是靠负债驱动规模,资产质量和价值创造能力却和其身背的名誉不符。

作为旗下最核心的资产,复星医药营收近五年复合增速为16.05%,而净利却只有8.67%,给利润含金量打了折扣。

近十年来,复星铺的盘子太大,胡椒面撒得太散,顺周期时看不出什么问题,但到了逆周期的状态下,危机就开始显露。

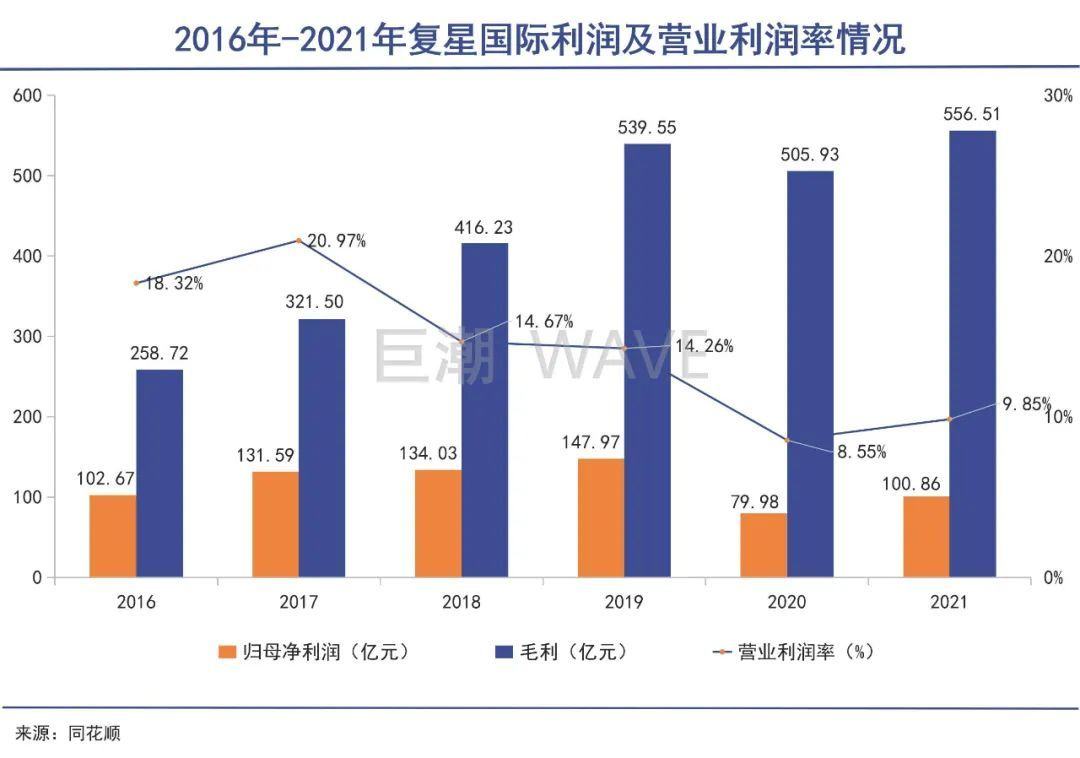

表面上,复星生态雨林枝繁叶茂,实则造血不足:复星国际近五年营收复合增速为16.87%,毛利率稳定在34%。但是净利润却还不如2016年,营收规模翻倍,净利润原地踏步,净利率由2017年的15%下降到2021年的6%,今年上半年只有区区3%,不及中国国债的收益率。

而且,复星旗下产业之间协同效应有限,很难在内部相互赋能。复星国际毛利增长无法抵消三费膨胀,各种费用吞噬利润。

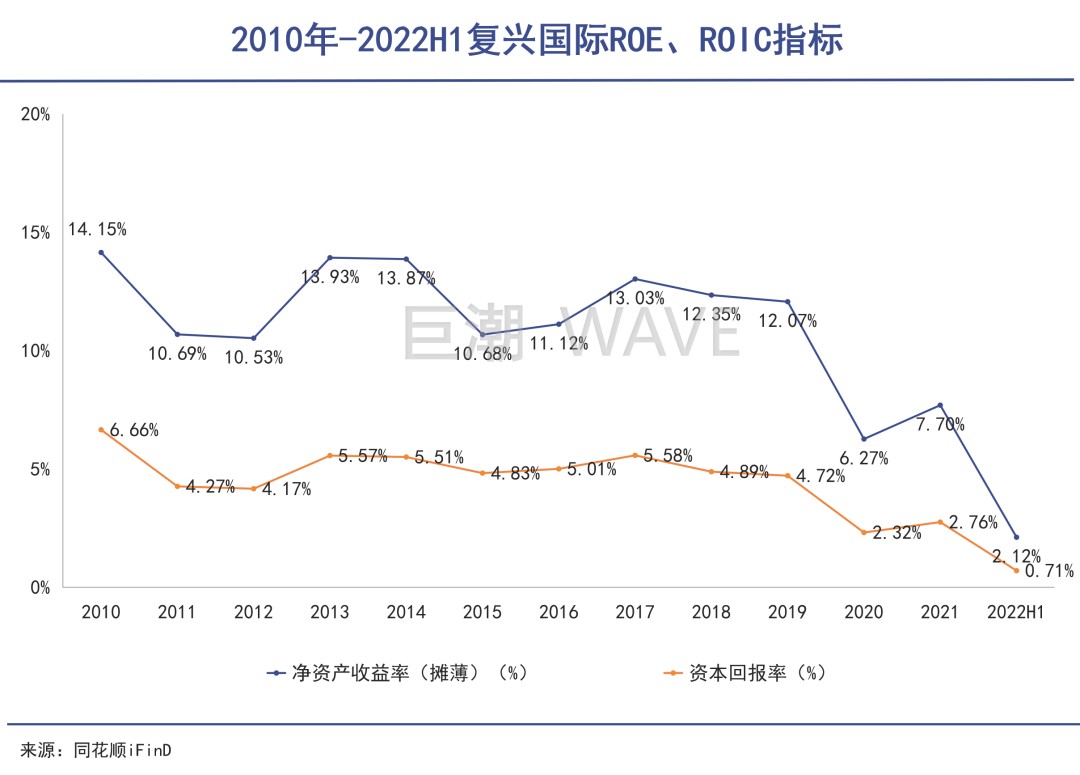

更能反映资产质量的净资产收益率(ROE)和资本投资回报率(ROIC),都在呈现下降趋势,ROE由5年前的13%一路下滑至7.7%,资本回报率如今不到3%,上半年更是仅有0.71%。这样的成绩难称优秀。

相对应的则是,复星十年间总负债增加了6倍,负债增速高于资产增速;而现金短贷比拉长看却在下滑,且最新数值低于1,偿债能力有待提升。

总体看下来,复星国际过去多年是在靠负债积累推动规模增长,靠杠杆驱动体量。这种低质量的扩张除了徒增体重,在经营层面上看却几乎没有意义。

特别是在难度更大的跨境并购中,由于尽调、甄别能力上的问题,除了几家保险公司,不少投资都难言乐观,甚至成为复星的失血口。

其多元化的扩张,不仅没能在经济低迷时体现出韧性,反而弱化了公司的抗风险能力。

不过,复星的问题根源并不在多元化,更在于资产质量。

04 写在最后

郭广昌复旦大学哲学系出身,钟爱太极拳,太极讲究“运虚御实,动中求静,用意不用力,太极而无极”。哲学讲究逻辑和理性,他在两种思考中探究商业变幻,形成了独特的投资与决策风格。

他曾被中国商界寄予厚望,担当着向全世界彰显中国人“修身齐家助天下”的价值观,以及中国式投资智慧的责任。是中国民营商人从“中国企业家”走向“世界投资人”的先驱代表。

以郭广昌的能力圈为基础,复星是国内少有的、历经多年而不衰的、跨国界,跨产业,跨产融的投资综合体。

但如今的郭广昌,需要在进退之间再次寻找新的平衡。回国之后,其不仅要处理眼前的麻烦困恼,更要在内心对过去几年、几十年的胜败得失进退荣辱全盘总结。个中滋味,难为外人道也。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。