编者按:本文来自微信公众号阿尔法工场(ID:alpworks),作者郭占虎,创业邦经授权转载。

几天前,知名做空机构灰熊调研(Grizzly Reseach)发布了一份长达56页的做空报告,将子弹射向跟谁学(NYSE:GSX)——这家刚发布亮眼业绩,股价逆势上扬的中国在线教育公司。

灰熊的做空证据,覆盖了“财务作假、虚假刷单、师资来源、管理层风险”等多个层面。报告传到跟谁学创始人陈向东的耳朵后,后者甩出一句“一派胡言”,甚至要求公司不予理睬。

做空报告发布次日,跟谁学股价收盘微跌2.93%,略跑赢大盘。灰熊颇费周折的做空报告,成了湖中碎石,没有激起任何浪花。

灰熊本次的做空报告到底成色如何?而跟谁学的真正风险又是什么?

灰熊十宗罪

灰熊本次做空报告旗帜鲜明的提出了跟谁学的十大疑点,笔者简称为“十宗罪”。包括:

1、高盈利逻辑说不通;

2、撒了净利润的谎;

3、涉嫌关联公司利润转移;

4、郑州购房交易存疑;

5、虚假刷单;

6、第三方流量数据落后;

7、讲师来源存疑;

8、CFO职业道德;

9、董事长自身风险;

10、股东解套风险。

不过在笔者看来,这份报告漏洞百出,充满着逻辑混乱与主观臆断。

首先,灰熊在对跟谁学高毛利的理解上犯了致命错误。灰熊的报告指出,跟谁学的毛利率74.7%,高于行业平均50%,讲师工资又高于同行平均40%-50%,在成本结构(教师薪资、场地租金、教材费)类似的情况下,不可能有如此高的毛利。

但跟谁学的核心商业模式——“在线直播大班课”,这种模式是最能实现规模经济的——也就是成本在规模的急剧扩张下被大幅摊销,从而实现高毛利率。

跟谁学2019年财报显示,其K12大班课实现7.73亿元的净收入,占总营收的83%,同比增长了468%。收入的增长直接来自学生数量的增长,跟谁学去年四季度大班入学人次1700名,环比增加21%。

在跟谁学的讲师工资已经突出全行业,且讲师工资是最大成本开支的前提下,由于工资的增长不太可能与学生规模增长同步,那么实现高毛利合情合理。

其次,灰熊对跟谁学存在会计作假的论证证据不足。灰熊在跟谁学与北京优联(跟谁学的广告承接方)的账务来往上发现,跟谁学对该公司2019年相对于2018年的广告费用支出大幅增加,灰熊因此认为北京优联是跟谁学用来从其利润表中转移部分销售费用的公司。

这完全出于猜忌,财报显示,跟谁学2019年前9个月的销售费用较2018年同期增加了845%,而同一时间,跟谁学支付给北京优联的广告费用同比仅增加523%。根据笔者对在线教育公司市场费用的了解,其中大部分广告需支付给第三方推广平台,所以灰熊的这一推测错得离谱。

另外,灰熊严重质疑跟谁学对于郑州的商务楼交易,灰熊认为跟谁学用3.338亿元购买总价7500万元的商务房产,有资本支出欺诈的嫌疑。

但7500万的合同是2016年初签署的,跟谁学买楼时间又是2020年1月,两者相差整整4年。

4年时间的土地溢价不可小觑,笔者查询了郑州经开区的两个时间点的房价,2016年初一手房价不到9000元/㎡,2020年初为14000元/㎡,这期间的土地溢价率约60%。

加之,跟谁学购楼时,有两栋楼已完成,一栋楼还在建中,全部工程竣工在即,有溢价也算正常。

再次,灰熊以第三方APP流量数据排名等同于公司盈利能力来混淆视听。灰熊在这一层面的控诉上用掉了报告的13页(报告总共56页)。分别从百度指数、微信指数、TrustData等多个APP监测渠道,得到“实锤”——跟谁学APP的下载量、注册量,用户日活指数等均不能排进在线教育前五,这与其超400%的营收增长以及所带来的高市值形成强烈反差。

但APP流量并不代表盈利,况且国内目前日活指数(DAU)排名靠前的在线教育APP均是工具型的APP,如作业帮、猿辅导、网易云课堂等,而跟谁学APP主要以成付费交付为主。

这就好比,国内用户数据最好看的直播平台斗鱼(NASDAQ:DOYU)连年亏损,数据稍逊色的虎牙(NYSE:HUYA)却赚得盆满钵满。

最后,灰熊将矛头指向了跟谁学的管理团队。称其前任CFO在公司IPO前夕离场,行为诡异。现任CFO沈楠因之前就职公司新诺教育(SinoEdu)中涉及“黑色签证”、“工资克扣”、“强制加班”等多项指控,沈楠的可信度存疑。创始人陈向东也在山东济宁拥有两处未拿到营业执照的金融公司,身背政策、法律风险。

扒出上市公司管理层的负面事件是空头们惯用的做空手段,毕竟投资者非常在意上市公司管理层的职业道德问题,不过灰熊对于跟谁学管理层的指控,游走于边缘,更像是在挠痒痒。

整个报告中,值得商榷,或者是需要跟谁学站出来澄清的有三点:

1、跟谁学提交的中国信用报告与提交SEC报告净利润差异原因;

2、跟谁学的刷单比例;

3、跟谁学离职创始人股权解套带来的流动性风险。

跟谁学的真正风险

作为中国在线教育的新生力量,跟谁学自2019年6月份IPO以来,股价已经翻了4倍。近期发布的年报也展现出这家公司良好的增长态势。2019年营收21.15亿元,较2018年同期增长432.3%,净利润2.27亿元,较同期增长10倍。

正因为上市时间短,资本市场尚未重视,再加上其股价扶摇直上的走势,跟谁学成了空头们完美的标的。遗憾的是,灰熊这次的做空报告,未拿出任何关键确凿的实证。

笔者认为,跟谁学目前最主要的风险在于以下三点:获客成本优势不再、过度依赖头部讲师、高估值。

【1】获客成本优势不再

四季报电话会议中提到,跟谁学2019年前三季度正价课获客成本为545元,四季度环比下降2.6%到400元,全年平均470元,低于行业平均水平,更远远低于目前急速烧钱的三家新兴在线教育机构。

跟谁学保持较低价位获客成本的秘密是:其有运营良好的微信矩阵流量洼地,前述提到的北京优联主要负责这一块业务。

而如今,情况有变,去年微信相继发布了多个针对私域营销的“限流”政策,跟谁学微信流量洼地的优势大受影响。

2019年,跟谁学投在信息流平台上的广告费用大幅增加,使得全年营销费用同比上年增长了759%。这种趋势,笔者认为长期不会改变,这无疑会压缩跟谁学的利润空间。

【2】依赖头部讲师

跟谁学以“K12大班在线授课”为其核心商业模式。K12的辅导特点是“低年级看服务、高年级看名师”,初、高中生辅导目前在跟谁学的大班课中占据着主要位置,而他们对名师的需求基本上是刚需。

财报显示,跟谁学TOP10的讲师授课总收入在2018年占其总营收46.6%,2019年前9个月这一数字为40.5%。可以说,大量的名师构成了跟谁学的竞争壁垒,而这一壁垒又是风险。

鉴于少数名师对跟谁学的营收贡献巨大,如果发生意外,比如有名师跳槽,大量学生将会跟着名师离去,这会给跟谁学造成巨大的营收波动。

目前跟谁学有没有建立成熟的名师招聘、孵化、运营机制我们不得而知,但其电话会议中称“将从大量应届毕业生中招聘老师”并不符合该公司所谓的“讲师具备丰富的教龄”这一严格条件。

【3】高估值风险

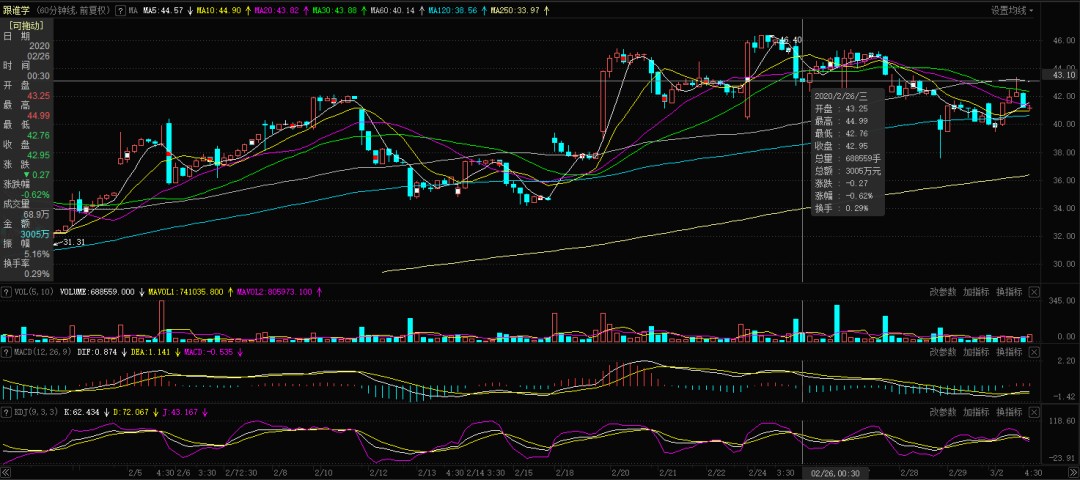

目前,跟谁学股价为43.5美元,对应市值103亿美元。滚动市盈率385,高出具有龙头溢价效应的好未来(NYSE:TAL)314,更远远高出新东方(NYSE:EDU)的52。

而跟谁学的护城河并不宽广,仅仅依靠少数名师以及在线大班课的先发优势,难以抵挡竞争者的后续攻势。

目前,有互联网巨头支撑的新兴在线教育机构纷纷设置在线大班课,随之带来的则是不断抬升的获客成本,与名师挖角战等恶性竞争。这些因素或将压缩跟谁学的利润空间,影响跟谁学的增长预期。

本文(含图片)为合作媒体授权创业邦转载,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。