本周(12.25-12.31,下同)投融资亮点:

◆本周国内融资事件130起;海外融资事件30起,其中国内机构参与2起

◆「作业帮」获超16亿美元E+轮融资,在线教育巨头竞争进入下半场

◆「丁香园」完成5亿美元融资,将持续巩固专业壁垒

◆医疗器械商「迈迪顶峰」宣布获得超过10亿元人民币的C轮融资

◆英国芯片公司「Graphcore」融资2.22亿美元,瞄准全新人工智能IPU芯片

◆基因组测序服务提供商「23andMe」获得8250万美元F轮融资

Part.1

本周国内外热门融资事件

国内

「作业帮」获超16亿美元E+轮融资,在线教育巨头竞争进入下半场

在线教育公司「作业帮」再获E+轮超16亿美元融资,阿里巴巴、老虎、红杉、软银等参与。据悉,今年6月,作业帮曾获得一笔E轮7.5亿美元融资。

作业帮成立于2015年,早期以拍照搜题工具类产品切入教育市场,后期转向为中小学生提供中小学全科学习辅导业务,在2017年开始尝试搭建直播在线课程后,作业帮从工具类产品提供者变为了在线教育服务机构。

疫情期间,海量学生一夜转至线上,这让原本就在升温的在线教育投资热潮彻底引爆。几乎所有创投圈的人都在认为K12的赛道上,将会在未来几年涌现出千亿美金市值的公司,资本也竞相涌入,呈现向巨头快速聚拢的趋势。

数据机构Fastdata统计显示,2020年,中国K12在线教育行业的一级市场的融资额超500亿元,超过了在线教育行业过去十年融资总和,以此计算,作业帮、猿辅导俩家头部企业今年融资额度在其中占据了约70%的比例。

巨头们高维度的竞争正在持续拉响。年中至三季度的投放大战不断抬高了获客成本,这让行业对于投放的态度正在变得谨慎,竞争的重心将会更加围绕端内流量。

「丁香园」完成5亿美元融资,将持续巩固专业壁垒、加强“上游”布局

12月28日,「丁香园」宣布已于近期完成新一轮5亿美元融资。本轮融资由挚信领投,腾讯、高瓴创投跟投,融资资金将用于强化专业壁垒,探索更多医疗健康场景,打造更多专业可信、连续整体的系列健康产品。

2000年,丁香园创立之初主要为医生和医学生提供文献检索、学术交流平台;2006年起,丁香园开始为医疗机构、医疗健康企业提供人才招聘服务;2014年起,丁香园正式布局C端,通过新媒体矩阵、丁香诊所、互联网医院等,为大众提供医疗健康服务,并通过数字化营销助力健康消费品企业;2019年,丁香园正式将“健康更多,生活更好”作为新愿景,更多地关注C端健康需求。

来源:丁香园官网

今年疫情期间,丁香园凭借多年来积累的专业内容生产能力,打造了广为人知的“疫情地图”,辟谣科普信息也广为传播。丁香园已经实现了规模化盈利,并处于逐年稳健增长中;同时,基于这20年的探索和积累,加之受到疫情催化,丁香园更加明确地厘清了战略方向:如果把解决疾病比作河流的“下游”,把健康维护比作“上游”,那么,对于丁香园来说,“上游”比“下游”有更多机会。

丁香园创始人、董事长李天天提到,丁香园在走向“上游”的过程中,需要进一步巩固供给侧的力量。因此,本轮融资资金主要用于继续巩固医生端专业能力的核心壁垒,持续助力中国医生成长;进一步协同医生、企业、医疗机构等专业资源,探索更多医疗健康场景;并通过旗下品牌丁香医生提供专业可信、连续整体的系列产品,提升大众健康生活品质。

医疗器械商「迈迪顶峰」宣布获得超过10亿元人民币的C轮融资

「迈迪顶峰」宣布获得超过10亿元人民币的C轮融资。本轮由清松资本和兰馨亚洲共同领投,盈睿资本、越秀产业基金和惟精资本等机构跟投。三江资本担任本轮融资的独家财务顾问。该次交易是本年度医疗器械领域交易金额最大的案例之一。

迈迪顶峰是一家专业研发、生产和销售医疗器械及生物医学工程材料的创新企业。公司致力于提供心血管疾病治疗专业解决方案,成为中国心血管疾病治疗领域的突出技术服务供应商。

「Flexiv非夕科技」完成超1亿美金B轮融资,旗下机器人产品已具备大规模生产能力

通用智能机器人公司「Flexiv非夕科技」宣布完成超1亿美金B轮融资,主要投资方包括美团、珠江集团、新希望集团、制造业关联私募Longwood、云锋基金、招商局资本,以及原有投资方高榕资本与金沙江创投。

在此之前,Flexiv完成A+轮融资。加上本轮融资,非夕科技总融资额超1.2亿美元。同时,本轮融资使Flexiv成为目前全球通用机器人领域单轮融资总额最高的公司。

Flexiv非夕科技创始人兼CEO王世全表示,B轮融资资金主要用于批量化商业落地、新市场拓展及前沿技术研发等方面。Flexiv将继续深耕制造业,同时开启生活服务、农业、医疗等全行业应用探索,依托更广泛的场景落地打造最先进的通用智能及机器人本体技术。

来源:Flexiv非夕科技官网

据悉,Flexiv成立于2016年,主要专注于研发、生产集工业级力控、计算机视觉和人工智能技术于一体的第三代自适应智能机器人产品,为不同行业的客户提供基于非夕机器人系统的整体、创新性的解决方案和服务。

自成立以来,Flexiv已构建了核心技术壁垒及完整的软硬件产品体系,申请了百余项技术专利,并完成了核心商业模式的验证,为进一步规模化商业落地打下基础。

在人才方面,Flexiv核心团队具备深厚的机器人、AI、商业战略等不同领域的经验和能力,创始团队来自斯坦福大学机器人和人工智能实验室。目前,Flexiv已在硅谷,上海,北京,深圳,佛山等城市建立办公室,全球团队成员超过180人,其中有50%的研发人员来自全球知名科研机构。

磷酸铁锂研发生产商「裕能新能源」完成8.98亿人民币战略融资

磷酸铁锂研发生产商「裕能新能源」完成8.98亿人民币战略融资,投资方为宁德时代、比亚迪、靖西新能源。

裕能新能源是一家磷酸铁锂研发生产商,公司自成立以来,建立以研发、生产相结合的自主创新机制,致力于磷酸铁锂和三元材料的研发和技术改良。据不完全统计,裕能新能源所属领域新工业本年度共有335笔融资。

来源:裕能新能源官网

据悉,本轮投资方宁德时代新能源科技(CATL)是一家先进电池、能源存储解决方案服务商,致力于研发生产电动汽车及储能系统的锂离子电池、电动汽车电池模组、电动汽车电池系统等。

海外

英国芯片初创公司「Graphcore」融资2.22亿美元,瞄准全新人工智能IPU芯片

英国芯片初创公司「Graphcore」融资2.22亿美元,这距离公司上一次1.5亿美元的融资不到一年,截至目前公司总共融资7.1亿美元。最新一轮融资后,该公司估值达27.7亿美元,较2018年15亿美元的估值接近翻番。

新一轮的融资由安大略教师退休基金主导。Graphcore瞄准了全新的人工智能IPU芯片,这是新一代的图像处理芯片,意在与英伟达和英特尔竞争。该公司的两位创始人Nigel Toon和Simon Knowles曾共同创立过芯片公司Icera,2011年英伟达以4.35亿美元收购了Icera。

Graphcore联合创始人、CEO Nigel Toon在融资公布后发表声明称:“我们对建立未来的产品和业务有信心。Graphcore的技术是开创性的,性能要超过传统架构的芯片比如GPU,因为我们的硬件能够配合定制软件使用,从而提升AI开发者的效率。”

来源:Graphcore官网

Graphcore目前已经向包括微软和戴尔在内的客户提供了数万个芯片,但是公司仍处于投入扩张阶段,2019年亏损超过9590万美元,收入刚刚超过1000万美元。Graphcore在英国、美国和中国都设有办公室,员工规模仅为450人左右,明年底前将增至600人左右。

Graphcore高级副总裁兼中国区总经理卢涛表示:“Graphcore推出的IPU芯片产品是希望推动AI研究者实现在GPU上无法实现的创新。”他还表示,为了实现高性能的计算,目前仍然面临包括系统级网络的可扩展性、软件层面优化以及算法层面创新等挑战。

基因组测序服务提供商「23andMe」获得8250万美元F轮融资

「23andMe」完成8250万美元F轮融资,投资方为Sequoia Capital、NewView Capital领投,Pegasus Tech Ventures跟投。

23andMe是一个基因组测序服务提供商,通过采取邮寄 DNA 检测包给用户,再由用户完成唾液样本采集的方式,让用户足不出户就查询到自己的基因状况以及组新鲜的分析报告。23andMe的业务基于其个人家庭基因检测试剂盒的分销,该试剂盒会根据客户的DNA为客户提供关于其潜在健康状况和家谱的信息。

今年1月,23andMe确认裁员将影响遍布全球约14%的员工。不过这家公司今年围绕COVID-19开展的工作可能使其平台在面对这场大流行以及未来可能出现的类似全球健康问题时具备新的价值。

视网膜脱离治疗药物研发商「ONLTherapeutics」宣布完成4690万美元的B轮融资

总部位于密歇根州的「ONL Therapeutics」宣布完成4690万美元的B轮融资,Bios Partners领投了本轮融资,强生创新(Johnson&Johnson Innovation,JJDC)、凯泰资本、PSQ Capital和Michigan Capital Network Venture Fund III等机构也参与了本轮融资。

ONL公司致力于保护和改善视网膜疾病患者的视力,通过推动旨在保护关键视网膜细胞免于Fas介导的细胞死亡的创新性疗法,开创一种全新的保护视力的方法。本轮融资将用来推进ONL1204治疗视网膜脱落的1期临床试验。此外,这笔资金还将用于推进ONL1204治疗青光眼和AMD的相关研究。

“今天标志着ONL Therapeutics发展历程中历史性的一刻,因为我们从行业突出的合作伙伴那里获得了新的融资,用来进一步推进我们的在研管线,” ONL 公司的联合创始人兼首席科学官David Zacks博士在新闻稿中说道:“我们认为抑制Fas作用在为视网膜细胞疾病患者提供神经保护方面具有极大潜力,我们期待在临床阶段加快这一进程”。

Part.2

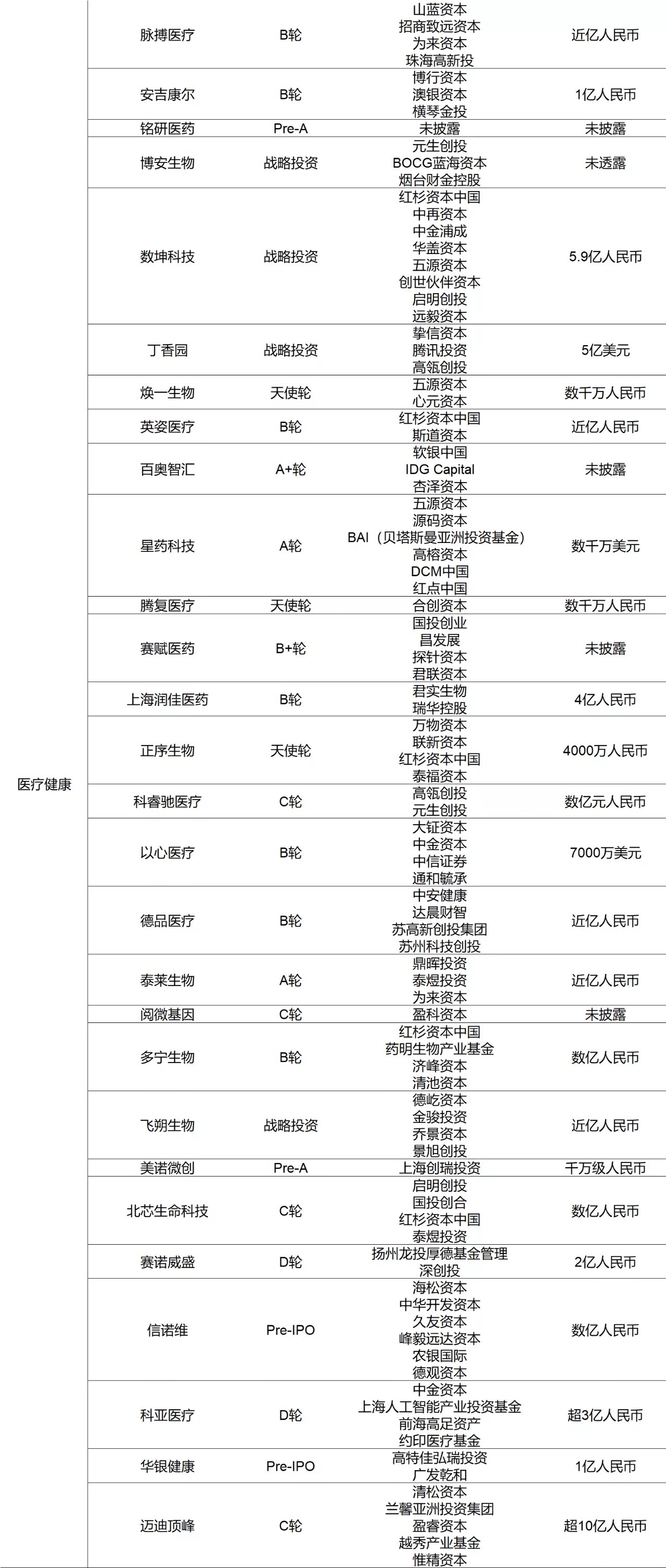

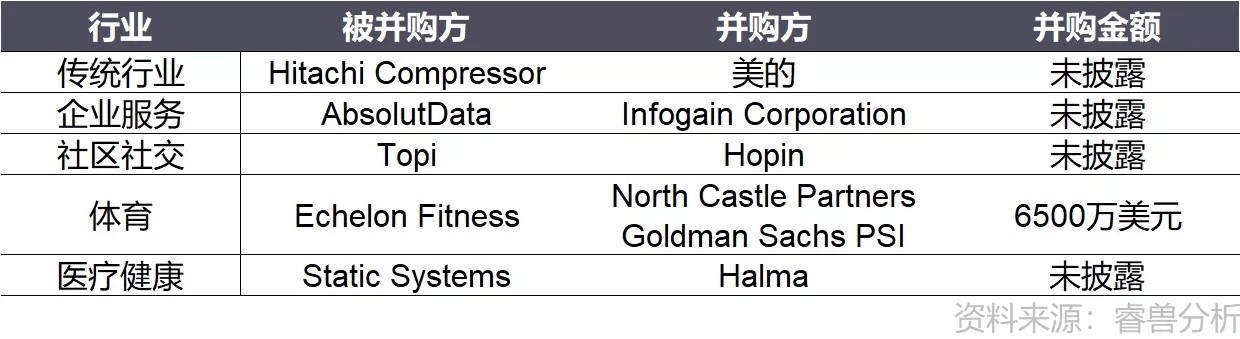

本周睿兽分析监测国内融资事件共计130起。并购事件9起。

国内投融资分析

1. 行业分布

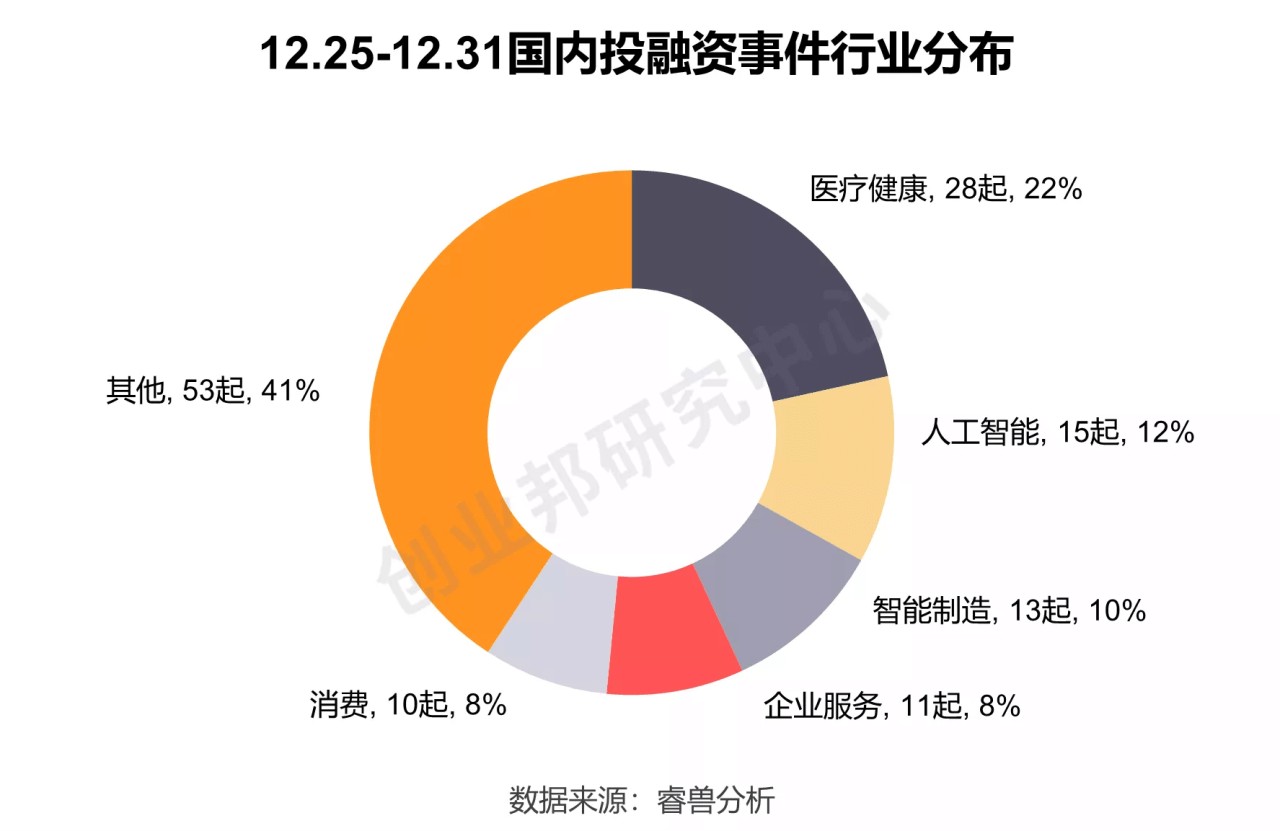

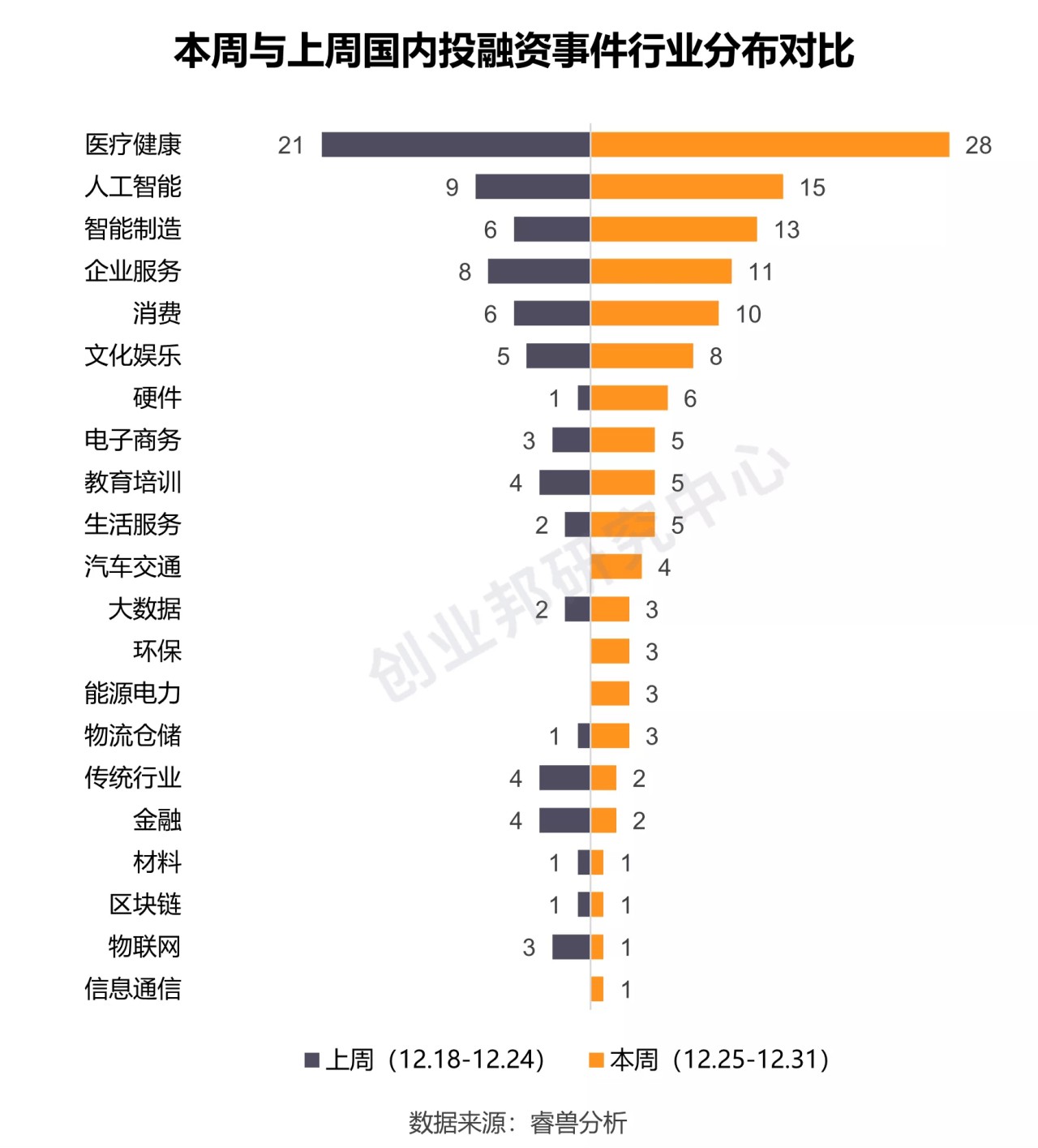

本周披露国内融资事件涉及21个行业领域,其中医疗健康28起,人工智能15起,智能制造13起,企业服务11起,消费10起。

同上周相比,医疗、AI、智能制造和企服等热门领域呈现出持续火热的状态;传统行业和金融领域略有回落。

2. 融资轮次

本周融资事件在早期(天使轮、A轮)数量较多,共发生46起;中后期(B轮至D轮及以后)共发生39起;战略投资发生45起。

3. 融资规模

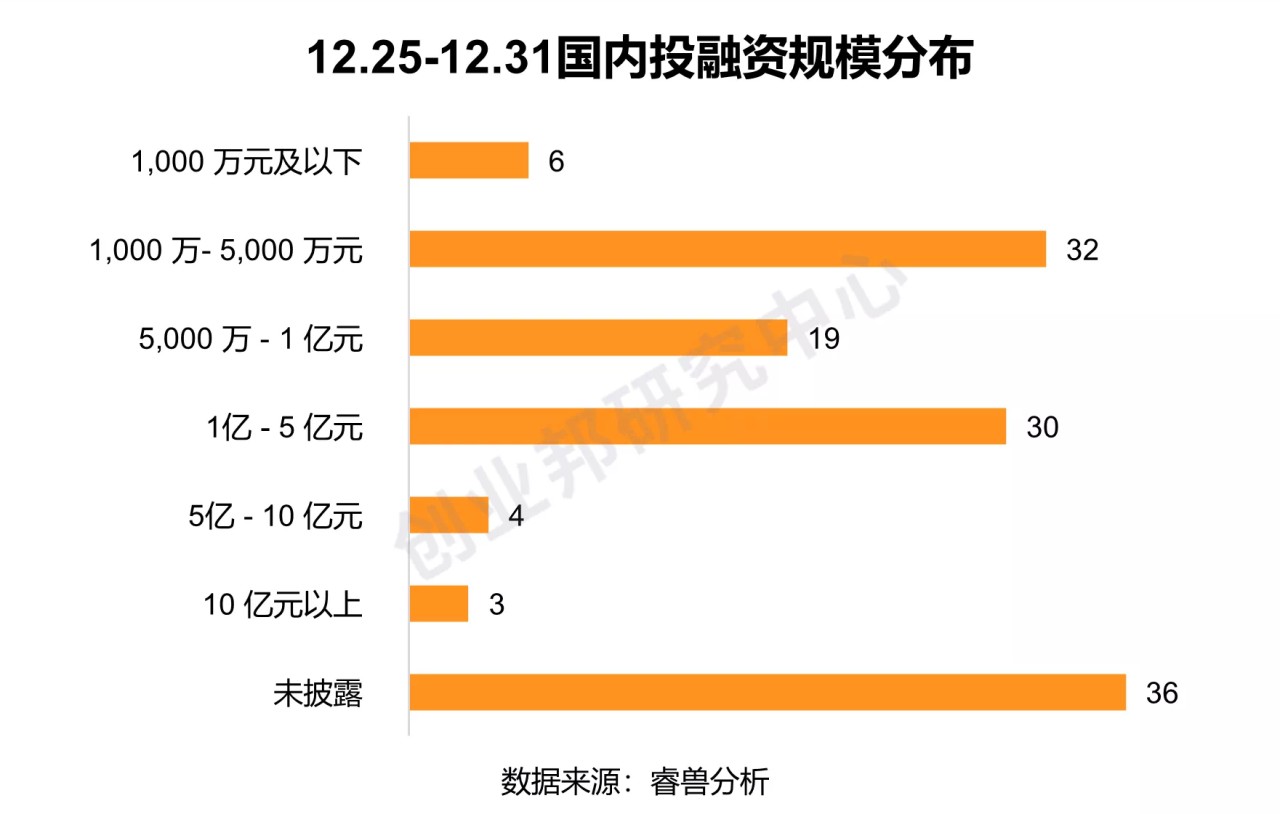

在已披露融资金额的事件中,本周融资规模在1.000万-5,000万元的最多,发生32起;其次是1亿-5亿元,发生30起。

4. 地区分布

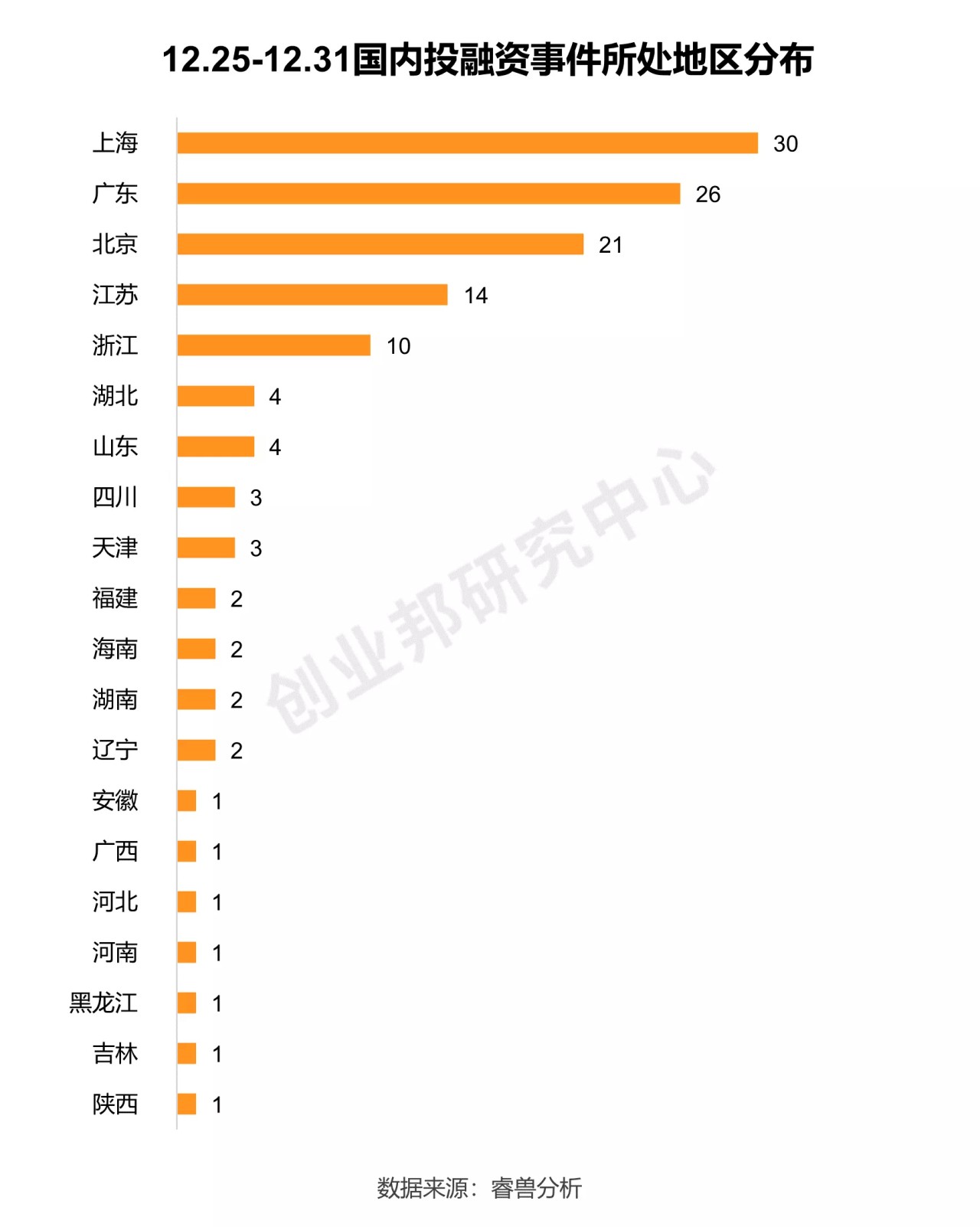

本周国内投融资最活跃的地区是上海,发生30起;其次是广东和北京,各有26起和21起,北上广地区占比59.23%。此外,江苏发生14起,浙江发生10起。

Part.3

本周睿兽分析监测海外融资事件共计30起,其中国内机构参与事件数2起。并购事件5起。

海外投融资分析

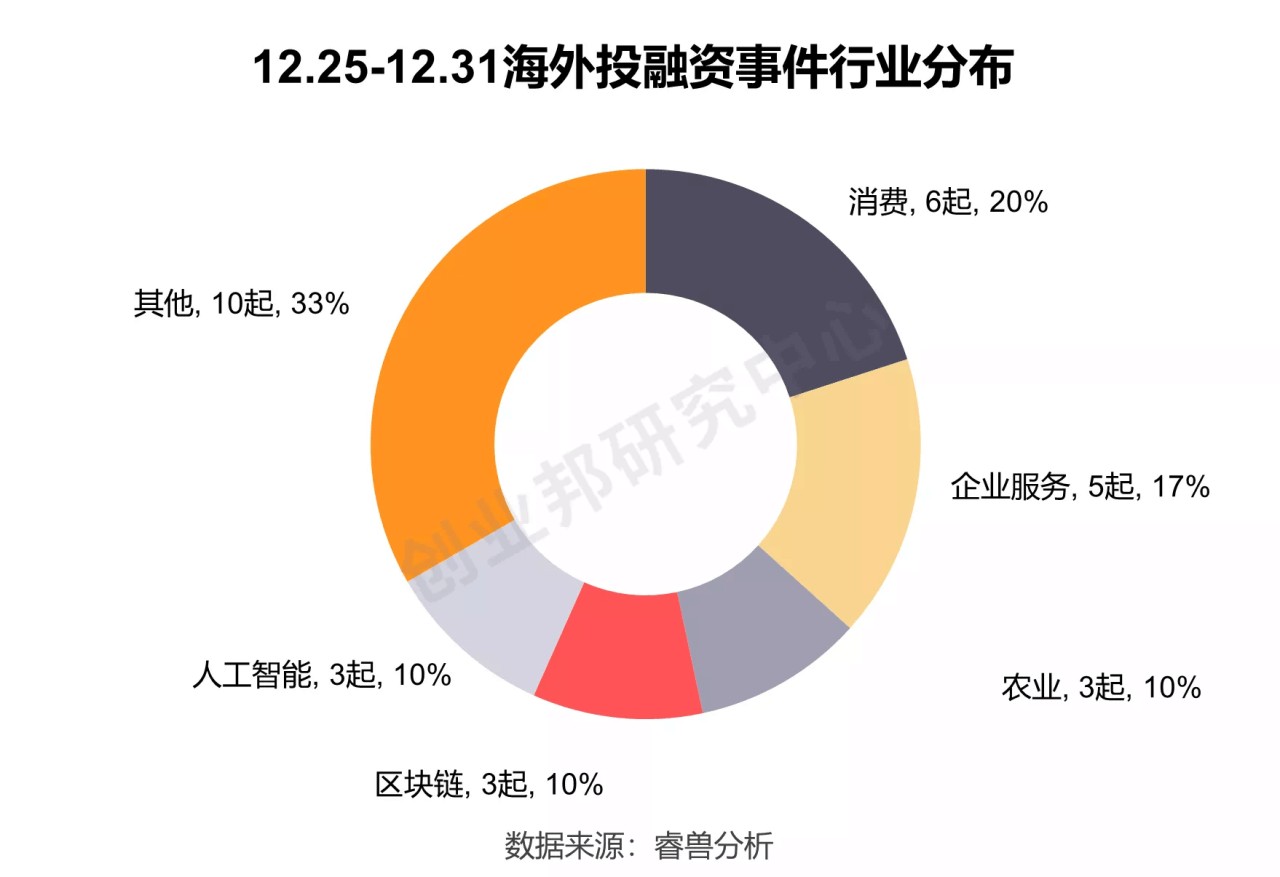

1. 行业分布

本周披露海外融资事件涉及13个行业领域,其中消费6起,占比20%;企服5起,占比17%。

2. 融资轮次

本周海外融资事件的融资轮次在种子轮/天使轮阶段的最多,有11起;A轮6起,B轮和C轮各有3起;战略投资7起。

3. 融资规模

本周海外融资事件的融资规模主要集中在100万-500万美元和1,000万-5,000万美元,各9起。

4. 地区分布

本周美国的事件最多,有15起;德国和英国各3起;新加坡和印度各2起;此外,以色列、墨西哥和比利时各监测到1起。

附:

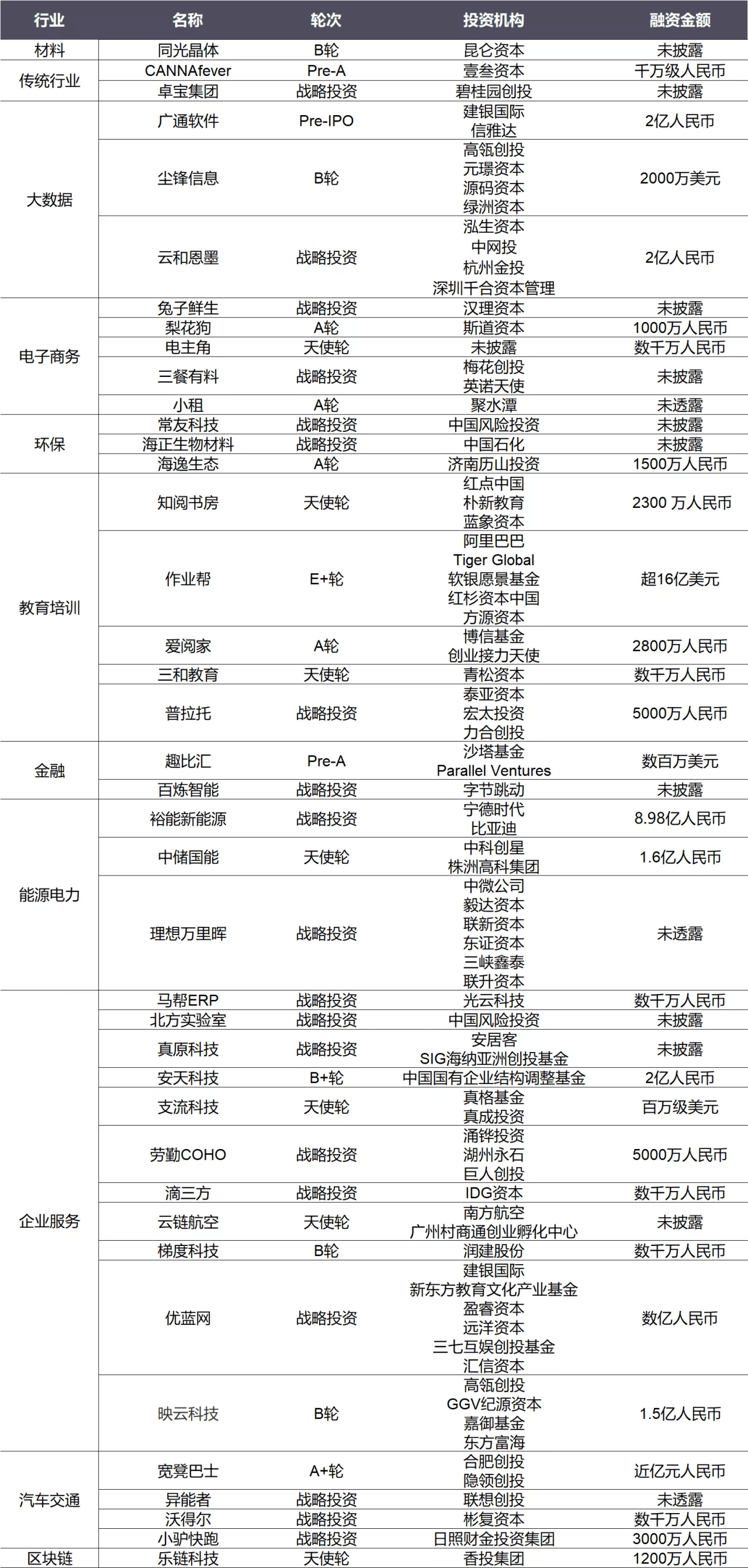

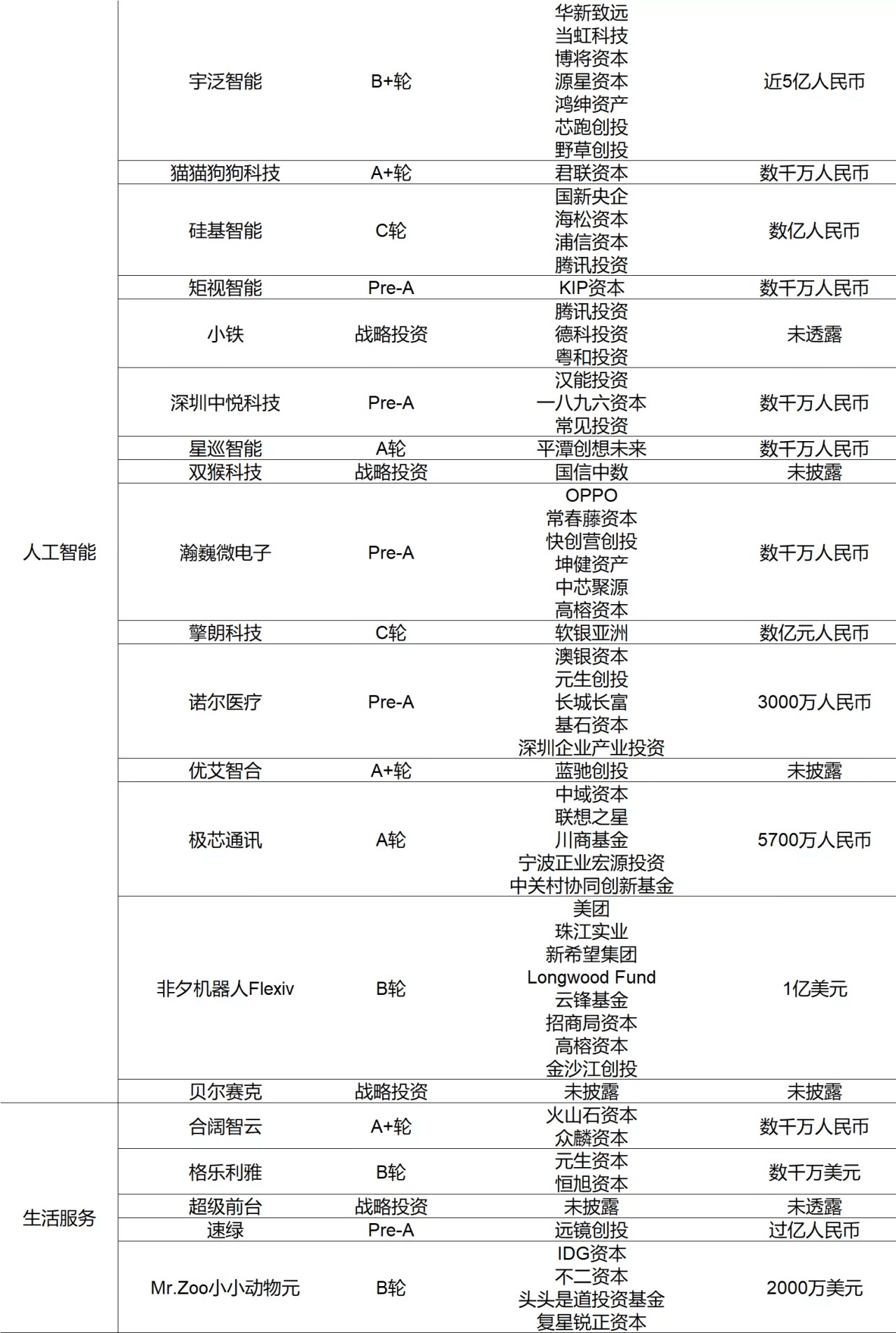

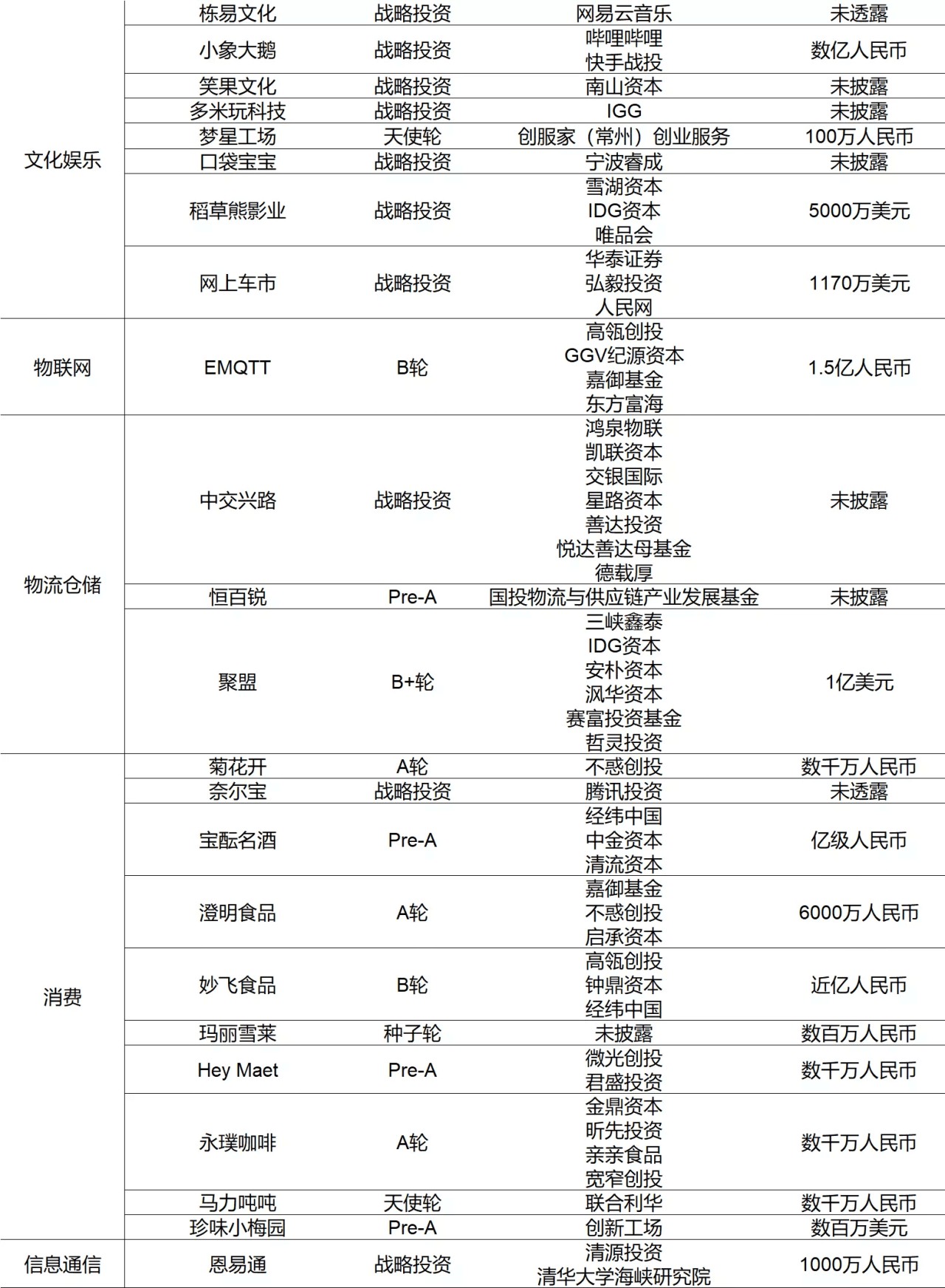

本周国内融资事件汇总

本周国内并购事件汇总

本周海外融资事件汇总

本周海外并购事件汇总

本文为创业邦原创,未经授权不得转载,否则创业邦将保留向其追究法律责任的权利。如需转载或有任何疑问,请联系editor@cyzone.cn。