编者按:本文来自微信公众号 电商在线(ID:dianshangmj),作者沈嵩男,创业邦经授权发布。

编者按:本文来自微信公众号 电商在线(ID:dianshangmj),作者沈嵩男,创业邦经授权发布。

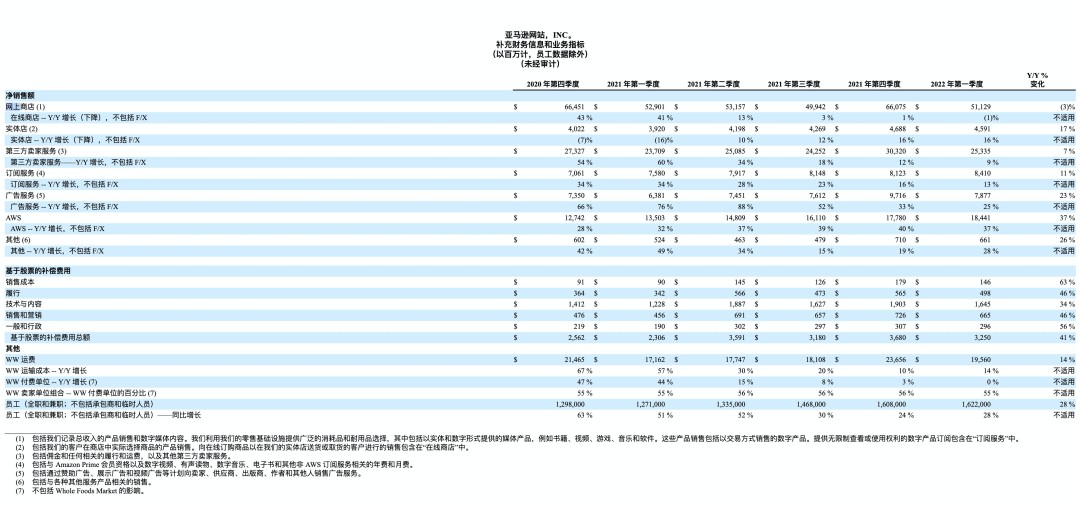

美东时间4月28日,亚马逊2022年一季度业绩报告如约而至。显示该季总销售额1164亿美元,同比增长7.2%;亏损38亿美元,为2015年来首次出现季度亏损。

与此同时,从电商业务增速、营业利润率,到成本,几个关键财务数据都未能达到预期,连新任CEO安迪·贾西在财报电话会上也表示,对这个季度的业绩表现感到失望,称“业务的关键领域都朝着错误的方向发展”。

美国电商渗透率回落、供应链承压、经济通胀,亚马逊处此大背景,显得尤为被动。而其投资的电动汽车初创企业带来巨额亏损,也令投资者颇为不安。财报公布后两日,亚马逊股价暴跌,市值一夜蒸发2062亿美元(约13400亿人民币)。

4月29日亚马逊股价

电商停滞,赚钱全靠云

1、2015年以来季度首亏。

2022年一季亚马逊亏损38亿美元,上年同期为净利润81亿美元。首亏的背后主要系计提了投资电动汽车公司Rivian的76亿美元亏损——作为最大股东之一,亚马逊持有约1.58亿股Rivian股票,接近其总股本的20%。Rivian股价当前报30.24美元,距离发行价78美元跌超60%。

对Rivian的投资曾在2021年带给亚马逊118亿美元收益,大起大落,不过如此。但撇开投资亏损,亚马逊一季度的经营同样难以令人满意。

2、电商失速。

该季总销售额1164亿美元,相较于去年同期的1085亿,增长7.2%,连续两季增速低于10%(2021年第四季度销售额同比增长9%),也是20年以来的最差增速。

当然,考虑到疫情以来尤其2020年亚马逊季均近40%的高增速,即便如今狂奔变为慢走,亚马逊的营收规模仍处在历史高位。对比2019年同期,当时亚马逊单季销售额尚不足600亿美元。

增速回落但销售规模仍处于高位,图表源自智通财经

真正让投资者担忧的,是陷入停滞,重回亏损的亚马逊电商业务。

2022年一季度,亚马逊网上商店(自营)销售额511亿美元,同比下降3%。第三方卖家服务收入253亿美元,同比也仅增长7%。

在北美大本营和国际市场,这季度录得共计28.4亿美元亏损,而去年同期尚能盈利47亿美元。事实上,亚马逊在北美本土已连续两季亏损,国际市场连亏三季。

以构成业务披露的亚马逊2022年一季度财报数据

被电商拖累,休戚相关的订阅与广告服务增速同样不理想。其中广告业务自2021年财报开始披露,财报对此项目释义为:向卖家、供应商、出版商等销售广告服务(主要为卖家),包括赞助广告、展示广告和视频广告等。

订阅服务主要为 Amazon Prime 会员收入,可类比为国内淘宝的88VIP,京东的京东PLUS会员。也包括数字视频、有声读物、数字音乐、电子书等订阅的年费和月费。

二者分别录得25%和13%的同比增速,均为最近六个季度的新低。

3、赚钱全靠云

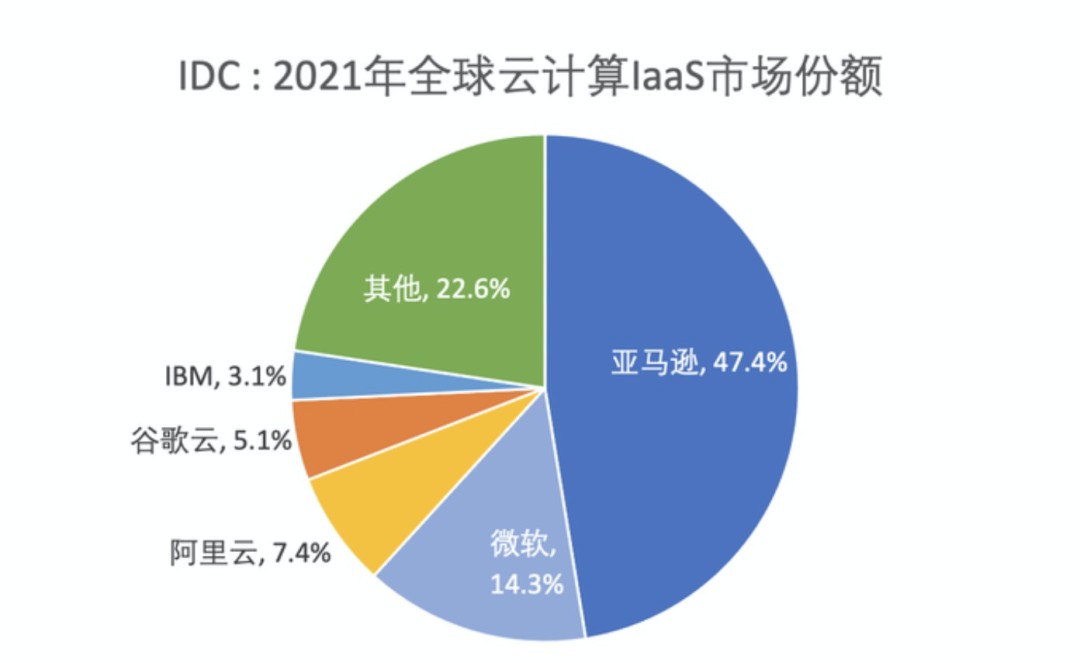

AWS(亚马逊云)依旧可靠,本季贡献182亿美元营收,连续六季度录得超35%的正向增长。对比同期微软云111.6亿美元营收,谷歌云58.21亿美元营收,突出优势明显。而65.18亿美元的利润,也创造了利润率新高。

赚钱全靠云,已是亚马逊近几年的常态。占营收比重往往不过15%的AWS,稳定地撑起了亚马逊经营利润的半壁江山。而除以阿里云等本土企业为主的中国云服务市场外,AWS在全球云技术服务供应上都占据了主导地位。

国际数据公司IDC统计2021年全球云市场份额报告

亚马逊的内忧外患

从近期公布的美国互联网、科技公司2022年第一季度业绩来看,亚马逊的低迷并非孤例——谷歌母公司Alphabet第一季度总营收为680.11亿美元,同比增长23%;但净利润同比下降8.9%,股价盘后下跌逾3%。

Meta(原Facebook)2022年第一季度总营收为279.08亿美元,不及市场预期。7%的增速,同样是其历史新低;净利润下降超两成。因和马斯克达成私有化交易而备受议论的推特,2022年第一季度广告收入同样未及市场预期。

不难发现,放眼全球,收入结构中广告、零售比重较高的互联网公司,在2022年第一季度都遇到了不小的增长压力。而对立足全球市场的亚马逊而言,低迷的背后,既有北美本土乃至全球宏观经济的影响,也和来自跨境电商同行的竞争,以及自身不断走高的成本有关。

1、消费低迷、线下复苏、电商渗透率承压

亚马逊2022年第一季度业绩电话会中,投资者关系主管戴夫·菲尔德斯称亚马逊目前面临着高通胀、低生产力以及固定成本的三方压力。

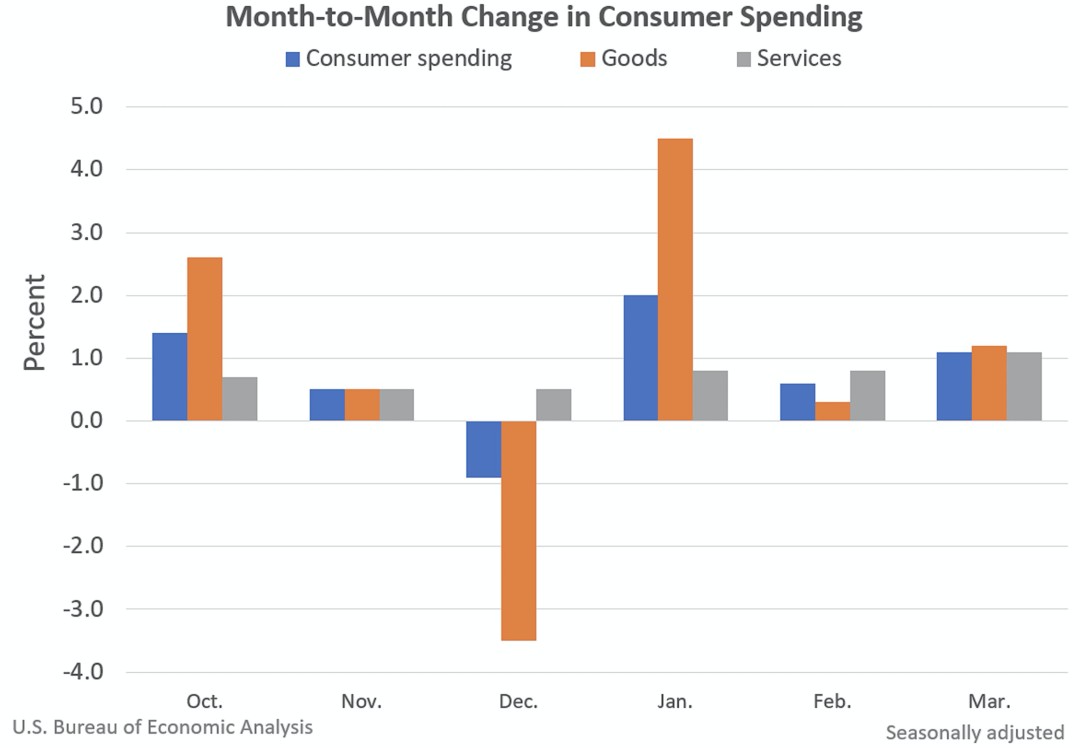

2022年一季亚马逊北美市场销售额692亿美元,国际市场287亿美元,对亚马逊而言,北美市场仍是绝对主力。而从美国商务部公布的一季度经济数据中来看,本土市场的宏观环境承压明显:

北美一直是亚马逊的主体市场

2022年2月,经通胀调整,美国商品和服务消费支出环比仅增长0.2%,3月未经通胀因素调整的消费支出环比增长1.1%,但美国经济学家预期通胀调整后,或为下降0.1%。

美国商务部消费者支出月度数据

一季度的零售销售额环比呈低位增长态势,但增速最快的消费场景是汽油站,非门店零售(包含电商)零售额2月环比下降达3.7%。

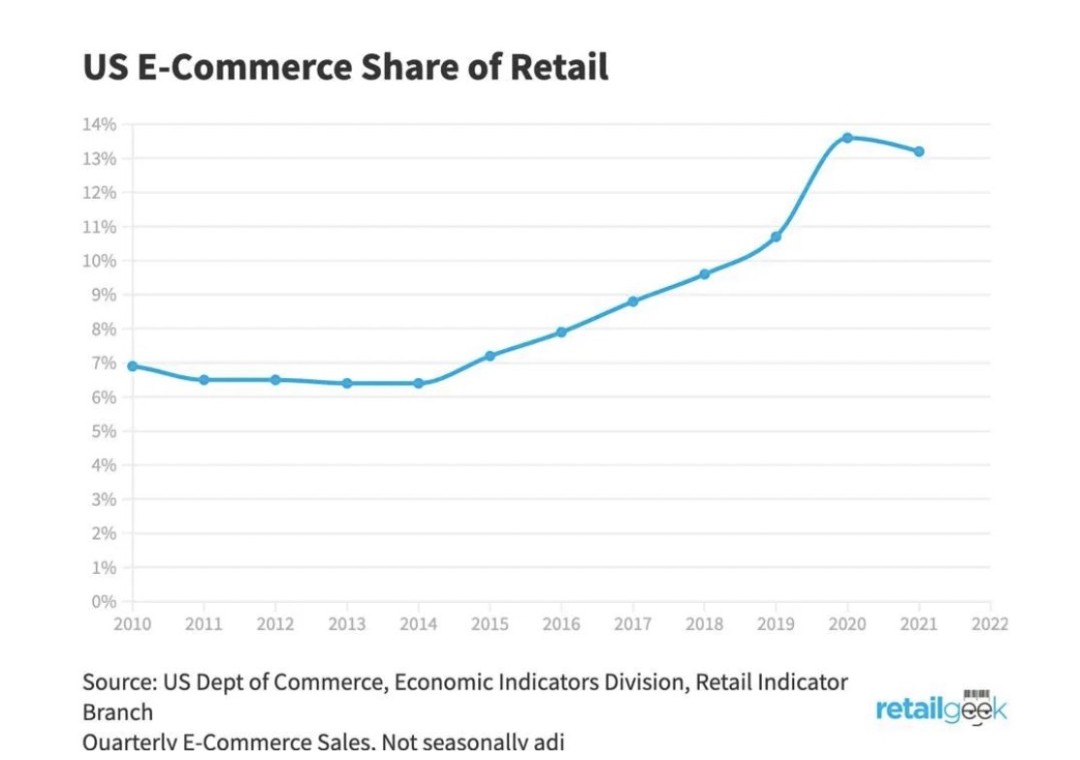

对亚马逊电商而言,社会零售规模、消费支出,这些代表着蛋糕能做多大的数据,似乎并不乐观。而线上渗透率,代表着在大蛋糕中,电商能分到的份额上限,目前看来,也不理想。

美国商务部数据,2020年美国电商渗透率为13.6%,2021年降至13.2%。当然,渗透率即便回落,相较于疫情前2019年的10.7%增长仍然明显。同时下滑主要系美国疫情常态下,实体零售业的复苏:数据显示2021年美国线下零售额同比增长18.5%,而电商同比增长14.2%,线下增速首次超过线上。

电商占零售比重历年走势,数据源自美国商务部

2、来自全球的跨境竞争者

主营女装的中国跨境电商公司SHEIN,在国内或许鲜为人知,但在全球市场被视为“线上zara”,公司估值达千亿美元。其应用在2021年的全球下载量达1.9亿,位居2021年购物应用榜第一,随后是亚马逊、以及阿里系电商。

借助中国供应链,SHEIN出口至150个国家。其中在美国快时尚领域的市场份额接近30%,目前除女装外,SHEIN已开始涉足美妆、家居、宠物行业。

2021年,SHEIN销售额接近翻番,据知情人士透露,2021年SHEIN实现了超1000亿元(157亿美元)的收入。

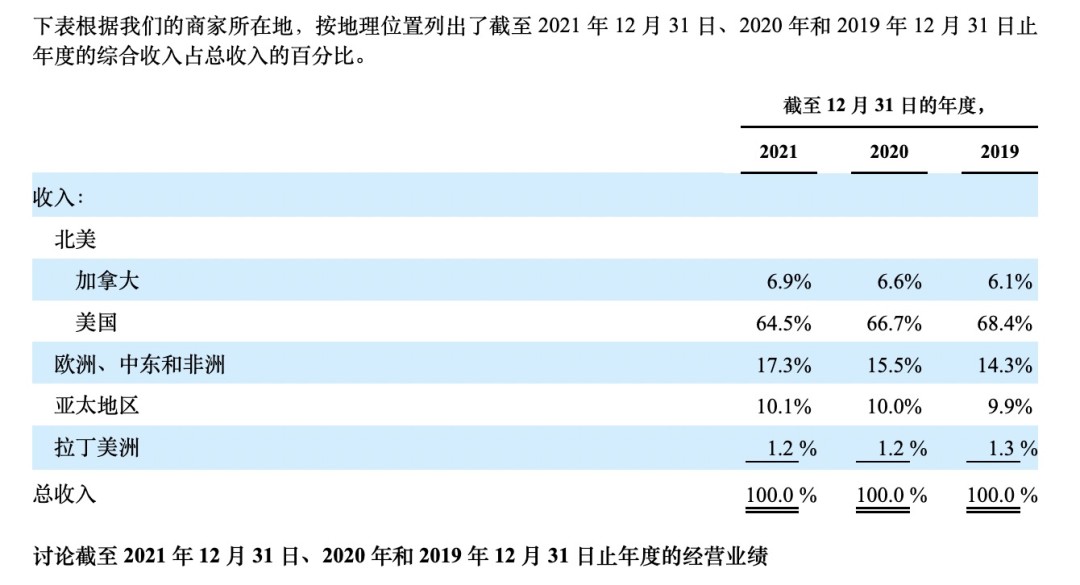

加拿大跨境电商Shopify同样让亚马逊难以忽视,2021年其商品交易额达到1754 亿美元,同比增长46.7%。虽未披露GMV细分市场,但从营收中可看出,邻居美国贡献不俗,收入占比超64.5%。

shopify财报:以商家所在地为维度划分的收入构成

作为对比,据Marketplace pulse统计,亚马逊2021年GMV约为6100亿美元,shopify已超亚马逊的四分之一。

与此同时,阿里巴巴最新财报显示其海外市场消费者突破3亿,Lazada与Trendyol订单分别实现52%和49%的增长,国际零售业务订单同比增长达25%。国际批发业务,阿里巴巴国际站GMV同比增长50%。

对比2019年,如今,亚马逊营收规模增长超四成,净利润涨超近两倍。但狂奔的不止它一个,疫情非常态的消费环境,同样催生、强化了它的对手们。作为充分竞争市场,北美、欧洲、亚太,几大市场上的各电商平台,如今正环伺着亚马逊。

3、飙升的经营成本

2022年一季度,亚马逊总经营成本涨超13%,其中销售成本增长6%,履约成本(包含物流)涨超22%,达到200亿美元。

电话会上,亚马逊投资者关系主管菲尔德斯将成本的上涨。归结为内外两重,外部驱动如运费、燃料、航运供应等。菲尔德斯称集装箱运价、燃料成本,在去年均涨超一倍。

而内部可控成本,则包括员工规模、仓储。亚马逊员工规模在过去两年内几乎翻倍,目前已超160万人。但随着消费需求的走弱,人员、仓储等供给已经开始出现冗余。甚至在云业务上,去年AWS数据中心运营成本、能源成本等方面也时有波动。

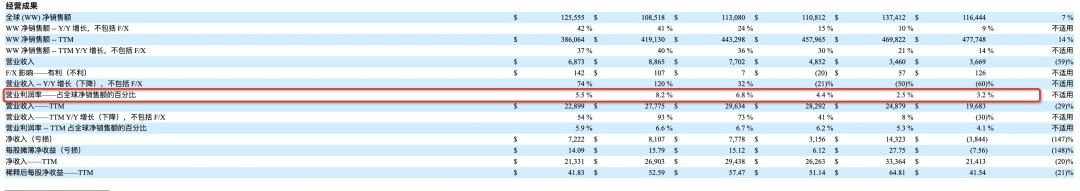

增量成本,给亚马逊一季度带来了约60亿美元的额外投入,使得亚马逊接连录得创历史新低的经营利润率,亚马逊也坦言,高企的固定成本短时期内无法解决,将产生持续的影响。

显著走低的营业利润率

在供给消费两端,亚马逊不得不都做出了提价举措:

消费端,将美国Prime会员年费从119美元提升至139美元,Prime会员的月费也从每月12.99美元涨到了14.99美元。亚马逊2021年年报显示,其在美国有1.66亿Prime会员,光这一举措,就有望为亚马逊带来20-30亿美元的收入增量。

亚马逊Prime会员年费价格走势,图表源自跨境live

供给侧,自2022年3月31日起,亚马逊欧洲站更新亚马逊物流配送费用(FBA),适用于所有亚马逊欧洲商店。亚马逊美国站,也将于5月9日起,提高其旗下的多渠道物流服务(MCF)的费用。

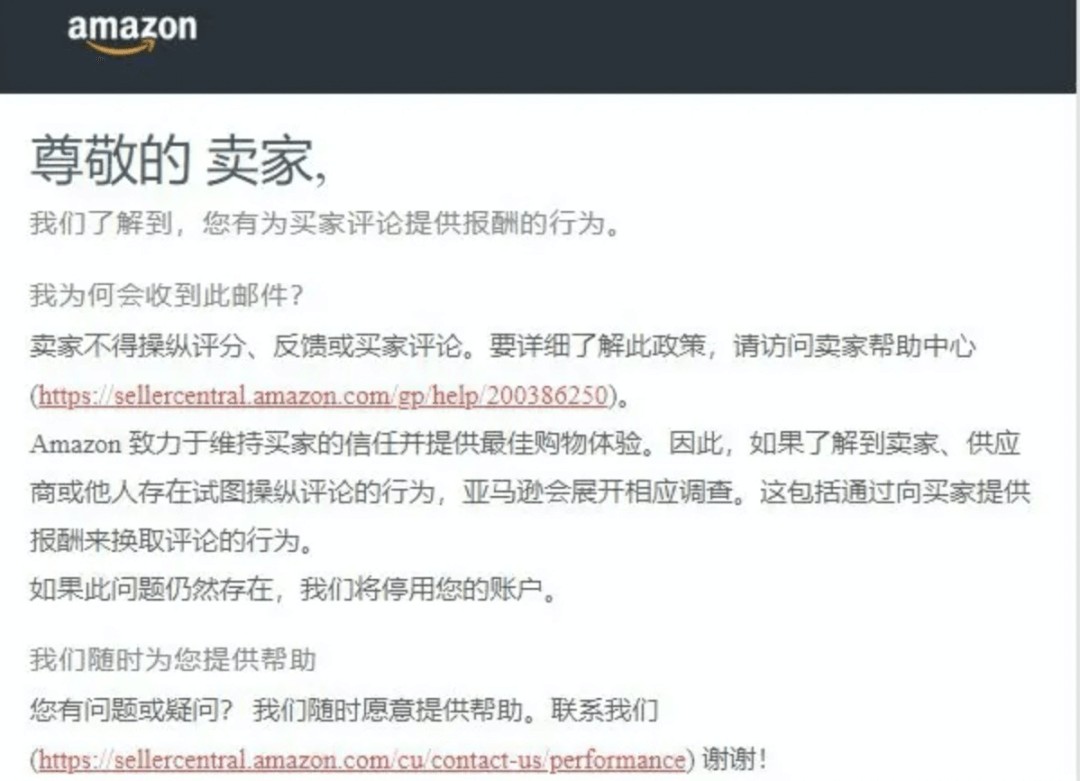

不仅如此,今年1月份,卖家在亚马逊保险费也上涨近千元,最低档从千元级,提升至2231元。值得一说的是,涨价之外,此前亚马逊曾以评价真实性,店群模式、店铺资质等多项问题,对中国卖家封号超5万家。多名跨境电商卖家向记者表示,如今更倾向于布局亚马逊之外如Lazada、速卖通、Tik Tok等在内的多渠道,以保障自身生意的安全性。

亚马逊当然没有失去全球卖家,但在不确定性增加的市场环境,日益丰富的跨境电商平台供给下,卖家们或许已不再“忠诚”。

亚马逊整治“刷评”,国内淘宝也在整治刷评行为,优化评价价值

2021年7月5日,贝佐斯正式卸任亚马逊CEO一职,搭乘其商业太空公司蓝色起源旗下新谢泼德号火箭,探索星辰宇宙,而接任的即是明星业务AWS的CEO安迪·贾西。

在AWS走向全球云服务龙头的道路上,安迪·贾西居功至伟。但从这份一季报来看,其领导下的亚马逊,不免令投资人担忧。

作为利润主要构成,AWS的光芒闪耀。但2C的电商业务在品牌影响力、用户规模等领域,有着2B属性的云业务无法企及的差异化价值。从这一角度来说,电商现在是,未来也将一直是亚马逊的基本盘,用户规模是其生命力所在。亚马逊还在2022年3月以84.5亿美元的价格,完成对米高梅影片的收购,丰富其影视业务,加码Prime会员所辐射的服务,持续夯实其用户基础。

亚马逊首席财务官布莱恩·奥萨维斯基也表示,产品和服务之外,Prime会员规模稳定的增长和可靠的续订率,是其对未来经营的信心。

但这两年来在全球过得极为安逸的亚马逊电商,如今也遇到了真正意义上的挑战。相较于经济形势短期的承压,来自于对手的长期竞争,或许更值得忧虑。

电商行业充分竞争,多年前就已被视作格局初定的红海市场。而谁能想到多年之后,它仍然活力满满,新玩家层出不穷。

本文(含图片)为合作媒体授权创业邦转载,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。