「医线」是创业邦推出的新栏目,立足医疗健康一线,捕捉行业内最新动态,致力于发现、报道那些已经或可能影响行业未来发展的人和事,并尝试从中洞察医疗健康领域的新趋势、新方向以及新的创投机会,以供参考。

本篇是栏目的第22篇报道,enjoy~

文| 钟小玉

编辑| 刘岩

头图来源| 图虫创意

一款重量0.02g,光学直径6mm的软式人工晶体,让白内障患者重见光明,也让一家公司得以经过10年的产品自主研发之路,迎来了高光时刻。

7月29日,爱博诺德(北京)医疗科技股份有限公司(以下简称“爱博医疗”)在科创板上市,成为中国眼科医疗器械第一股。发行价格33.55元/股,上市首日开盘价188.88元/股,收盘价240.5元/股,涨幅超600%,总市值超250亿人民币。7月30日持续上涨态势,盘中股价一度逼近270元/股。

成立于2010年的爱博医疗,主营眼科高端医疗器械,以自主研发白内障人工晶体起家,产品线拓展到视光类的角膜塑形镜、植入性隐形眼镜片等。公司此前共融资6轮,投资方包括中关村发展集团、博行资本、斯道资本、龙磐投资、国药资本、险峰旗云等。

爱博医疗创始人兼董事长解江冰,是国家“千人计划”专家。1997年赴美留学,从加州大学戴维斯分校博士毕业后,进入美国劳伦斯伯克利国家实验室做博士后研究,2010年回国创办爱博医疗。

2014年7月,公司自主研发的产品——可折叠疏水性非球面人工晶状体“普诺明”,获得国家食品药品监管总局批准,成为第一款国产软式人工晶体,打破了进口产品在这一领域的长期垄断。

人工晶体,是怎样一门生意?

白内障离你远吗?根据国际防盲协会 (IAPB)2019年发布数据,白内障已成为全球首位致盲眼病,致盲原因中白内障占 39%。到2020年,中国白内障患者预计达到 1.32 亿,且在我国80岁人群中,白内障发病率70%-80%。

目前,通过手术植入人工晶状体,以取代已变浑浊的天然晶状体,是治疗白内障唯一有效的手段。也因此,人工晶状体成为了全世界用量最大的人工器官和植入类医疗器械产品。

但就CSR(百万人口白内障复明手术率)来说,我国2017年仅2205例,仅为美国欧洲等发达国家的1/5左右,跟印度等发展中国家相比也明显落后。随着我国人口老龄化加剧,以及白内障手术的进一步渗透,人工晶状体的市场规模也将进一步扩大。

人工晶体,图片来源:图虫创意

相比硬式人工晶体,软式晶体由于可折叠,使得切口可以更小。但人工晶状体的先进技术,主要由爱尔康、强生、博士伦、蔡司等四大巨头占据。

博行资本创始合伙人陈垒,早在2009年就认识了爱博医疗的创始人解江冰,开始深入关注人工晶体市场,并先后投资了其A轮和D轮。2014年爱博医疗自主研发的软式晶体获批,打破了外企垄断。尽管目前国产人工晶体的市场占有率仍不到20%,但国内整个人工晶体市场开始快速起量。

在陈垒看来,市场的起量,除了白内障手术对人工晶体的刚性需求,和近年来民营眼科医院数量的增长也有关。民营眼科医院在营销机制上更灵活,更有效地促进了人工晶体的市场化。

据中国卫生健康统计年鉴,我国民营眼科医院从2013年的72家猛增到2018年的709家,增长近10倍,在眼科医院的比例从54.55%提高到93.17%。随着国家政策支持,白内障手术在近五年的年均复合增长率达到16.90%左右,也因此人工晶体远高于眼外科的其他产品增速,而且增长的几乎全是软式人工晶体。

抓住软式人工晶体趋势的解江冰,通过10年的创业之路,将爱博医疗带上了科创板。

高光之后,能否持续支撑市值?

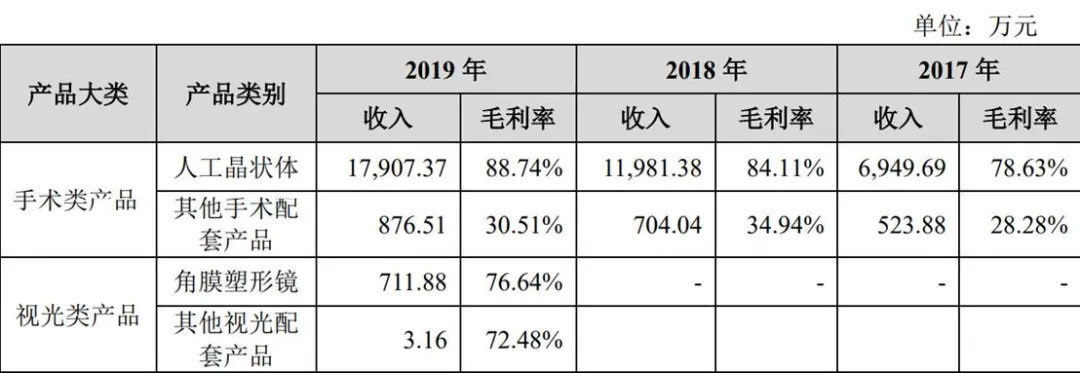

根据公司披露的数据,2019年度爱博医疗营收1.9亿,净利润超6500万。眼科高值医用耗材,有着不俗的利润表现,比如爱博诺德的人工晶状体产品毛利率达88.74%,角膜塑形镜的毛利率为76.64%。就在2019年3月份,公司研发的第二款核心产品角膜塑形镜(俗称OK镜),获得产品注册证。

陈垒告诉创业邦,他对爱博医疗的信心主要来源于两点,一是坚信该公司所深耕的眼科市场的前景,二是解江冰的团队。在10年的创业过程中,爱博医疗经历过产品上市时间延期、销售不达预期、融资进展不顺等一系列问题,但基本都还是处在预想的节奏中,更重要的是,在关键业务时机的选择上,解江冰是有前瞻性的。

比如在2010年开始自主研发人工晶体,2014年即有首款国产软式晶体上市;抓住白内障手术从复明性需求到屈光性需求的转变,持续研发多款不同工艺的人工晶体产品,以满足个性化需求。仅就上市产品,爱博医疗还创造了多个第一:第一个防散光人工晶体、第一个多焦点人工晶体等。而在2015年,解江冰便决定研发新一代角膜塑形镜,并于去年成功上市,把握住了我国大规模的近视矫正和防控的消费型需求。

高光过后,爱博医疗能够持续支撑市值吗?从爱博医疗的营收结构来看,2017至 2019 年人工晶状体产品的收入分别占公司收入的 92.90%、94.36%和 91.74%。尽管公司在走多元化路径,但还是高度依赖人工晶体市场。目前其在该领域的市场份额约10%。

爱博医疗近3年各项产品收入,数据来源其招股书

我国的人工晶体市场,市场集中度高,目前来看,走自主研发路线的主要是爱博医疗、蕾明视康等,走技术并购路线的比如已上市的昊海生科。而视光类的角膜塑形镜市场,爱博医疗是中国境内第 2 家取得该产品注册证的生产企业,另一家是欧普康视,后者在市场占有率上有一定先发优势。

也就是说,未来爱博医疗能否持续支撑市值,首先依赖于是否能获得并保持在国内人工晶体市场的龙头地位,其次是能否持续开拓新的增长点,比如取得角膜塑形镜等其他产品的一定市场份额。

在原材料把控上,据公开消息,昊海生科于 2017 年 4 月收购了Contamac Ltd,后者是爱博医疗最大的原材料供应商。尽管爱博医疗表示,公司与昊海生科在人工晶体销售上的竞争关系,并不会影响原材料供应的稳定性和价格,但从招股书来看,爱博医疗规划未来会逐渐实现自制材料片,从而获得更大的主动权。

在销售渠道上,爱博医疗在着力构建自身营销网络的同时,也在积极参与国家的集中采购。从应收账款来看,爱博医疗2019年的应收账款5830万,占全年营收近30%,且相比2018年的4459万,涨幅超30%。此外,2019年的销售费用达5041万,相比2018年的2911万,增长73%。可见爱博医疗加大了销售的力度,并且用相对激进的赊销等方式,希望进一步扩大市场份额。

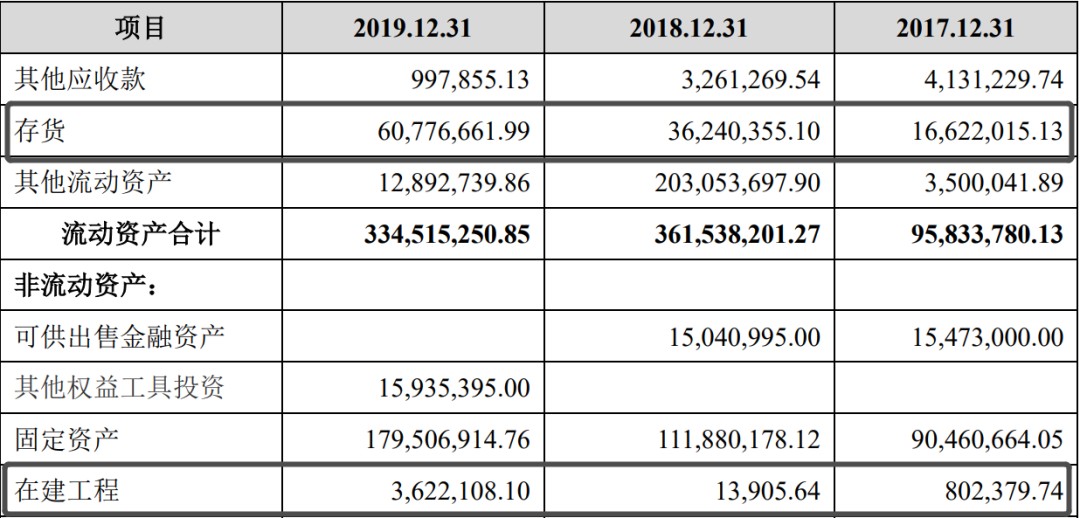

数据来源:爱博医疗招股书

公司 2019 年度人工晶状体的产量为67.69 万片,销量为 41.55 万片,产销率为61.38%。而公司的存货余额,2019年达到6077万,相比2018年的3624万,增长了67.7%。

与此同时,爱博医疗也增加了固定资产的投入,根据招股书,2019年的在建工程就投入362万,主要原因为投资建厂,或出于扩大产能的需求。

结合固定资产投入来看,2019年爱博医疗可能在为集中采购中标做准备。2020年5月18日,京津冀及黑吉辽蒙晋鲁医药联合采购办公室(3+N集采联盟)对议价组人工晶体开展议价谈判工作,19个产品议价成功,爱博医疗夺得一席。此外,能否持续中标国采,也将对公司的存货周转率有较大影响。

国家政策下,眼科器械生意“香”吗?

在博行资本陈垒看来,医疗器械公司保持竞争优势的关键点在于,建立相对完善的渠道,以及新产品的持续研发。从此次IPO的募资用途来看,爱博医疗主要用于产品研发、产能扩大、营销网络的搭建,体现了解江冰的“节奏感”。

未来,爱博医疗希望做眼科器械全产品的生意,每年在研发上的投入,占营收的比重均保持在10%以上。

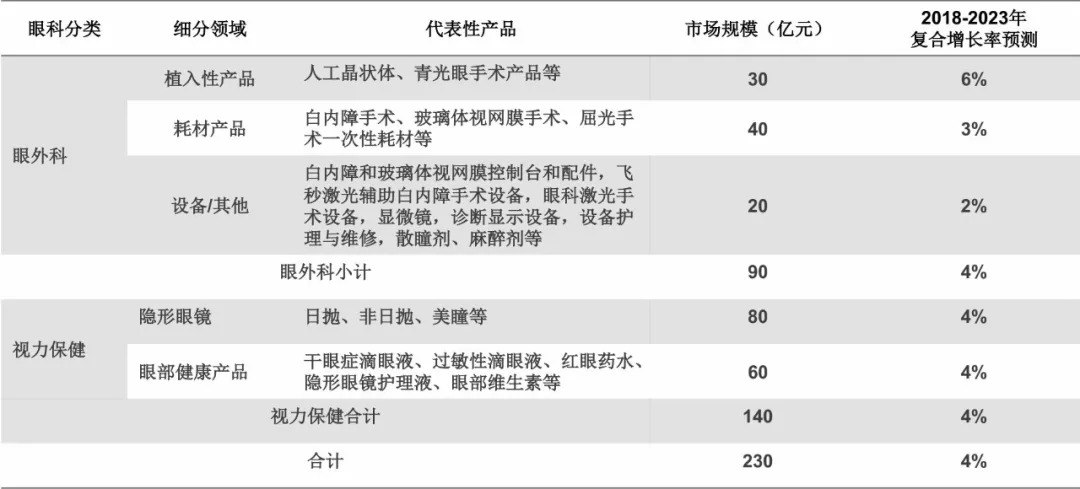

眼科器械生意“香”吗?据Alcon, Inc.的报告及估算,2017年全球眼科医疗器械市场规模达230亿美元,预计2018年至2023年复合增长率为4%。

数据来源:爱尔康(Alcon, Inc.),全球2017年数据

凭借光学设计、加工工艺等两大核心技术,爱博医疗在植入性产品研发上有一定的优势迁移能力。但在已有龙头的其他细分领域,切分市场并非易事。

国家的集中采购,无疑会是未来大的变量。对于在市场上具备稀缺性的产品,在集中采购中的议价能力相对更强。但与此同时,技术的先进性也不再成为最主要的考量。

一位业内的资深观察员告诉创业邦,集中采购政策会在很大程度上利好国产替代。因为集中采购,会带来价格的必然下降,也就是说,在质量过关的前提下,价格和批量生产,将会是未来能在这个行业里维持竞争地位的关键。

也因此,无论是对上市的爱博医疗,还是其他眼科器械公司来说,新的角逐拉开序幕。但可以肯定的是,持续做出好产品,政策才可能成为企业可以把握的“东风”。

本文为创业邦原创,未经授权不得转载,否则创业邦将保留向其追究法律责任的权利。如需转载或有任何疑问,请联系editor@cyzone.cn。