《撩车》是创业邦旗下的汽车栏目,我们将以全新的内容形式,带你“撩”动全球汽车产业的新机会。

这是《撩车》的第180篇推送。

作者 | 王贺

编辑 | 大湿兄

当好几件“大事情”在同一天集中发生的时候,这一天本身就具备了某种“不可抗”的力量。

近日,韩国新能源市场分析公司SNE Research发布的数据显示,8月全球动力电池装机量为10.8GWh,国产宁德时代以2.8GWh的装机量力压韩国LG化学排名全球第一。

10月12日,宁德时代股价继续上涨。截至收盘,宁德时代收盘价为234.78元,当日累计上涨4.41%,收盘价、总市值(5469.1亿)均创新高。

与9月30日收盘209.20元/股、市值4871亿元相比,短短两个交易日,宁德时代的市值暴涨598亿元。截止14日,宁德时代市值达到5589.6亿元,再创新高,坐稳创业板市值第一高的公司。

宁德时代“爆棚”了,而就在12日同一天,老对手LG化学也爆了。

10月12日,来自韩国国土、基础设施和交通部的调查表明,近日,现代科纳电动汽车频频出现的起火事件可能是“电池缺陷导致电池内部短路”造成的。

科纳的电池由LG化学提供,令LG化学质量口碑备受争议。截至目前,根据现代汽车统计,各地已报告13起涉及科纳电池的火灾事故。

两大电池巨头在同一天经历的一喜一悲,让人不禁感慨,这就是命运的力量。

“我对于宁德时代总装机量重回全球第一比较有信心,主要原因是其在特斯拉车型的动力电池装机量不断放量。”中关村新型电池技术创新联盟秘书长、电池百人会理事长于清教在接受创业邦记者采访时表示。

宁德时代董事长曾毓群

重回宁德“时代”

得特斯拉者得天下

屋漏偏逢连夜雨。

质量危机事件令LG化学的质量和口碑备受争议,而LG化学全球动力电池的冠军宝座也摇摇欲坠。

SNE Research 发布的数据显示,LG化学今年1-8月的合计装机量依然高于宁德时代,但双方市场份额仅相差0.6%。今年1-8月,LG化学以15.9 GWh装机量位居全球第一,市场份额为24.6%;宁德时代以15.5 GWh的装机位居第二,市场份额为24%。

宁德时代要乘胜追击,国产特斯拉是关键。

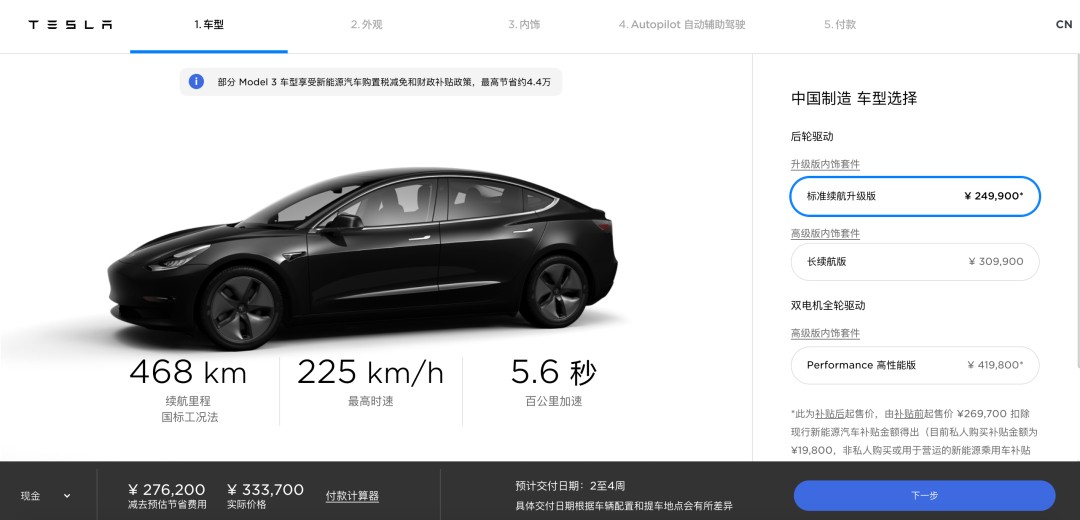

10月1日,特斯拉宣布其国产Model 3的入门车型——标准续航升级版的NEDC续航从445公里升级至468公里,同时售价从27.1万降至24.9万元,降幅超过2万元。

中信证券指出,10月1日起,国产特斯拉Model3标准续航版入门价格降至25万元以内是其年内第三次降价。预计本次降价根源于供应链本地化以及新装载宁德时代磷酸铁锂(LFP)电池。

中信证券认为,另一个层面看,国产Model3此次调价后价格已经低于美国,颠覆了燃油车企长期以来的定价模式,充分体现了中国电动化的制造能力及成本优势。

据悉,2019年三元锂电池电芯市场报价在900元/KWh左右,而磷酸铁锂电池电芯的报价在700元/KWh左右,以续航468km的国产特斯拉Model3标准续航版车型为例,电池能量约为52KWh,采用磷酸铁锂电池至少能便宜10000元。

“此外,国内新能源车市已明显回暖,欧洲等国际市场增量也值得期待,各种利好政策支持下,今年新能源汽车的出货量比较乐观。”

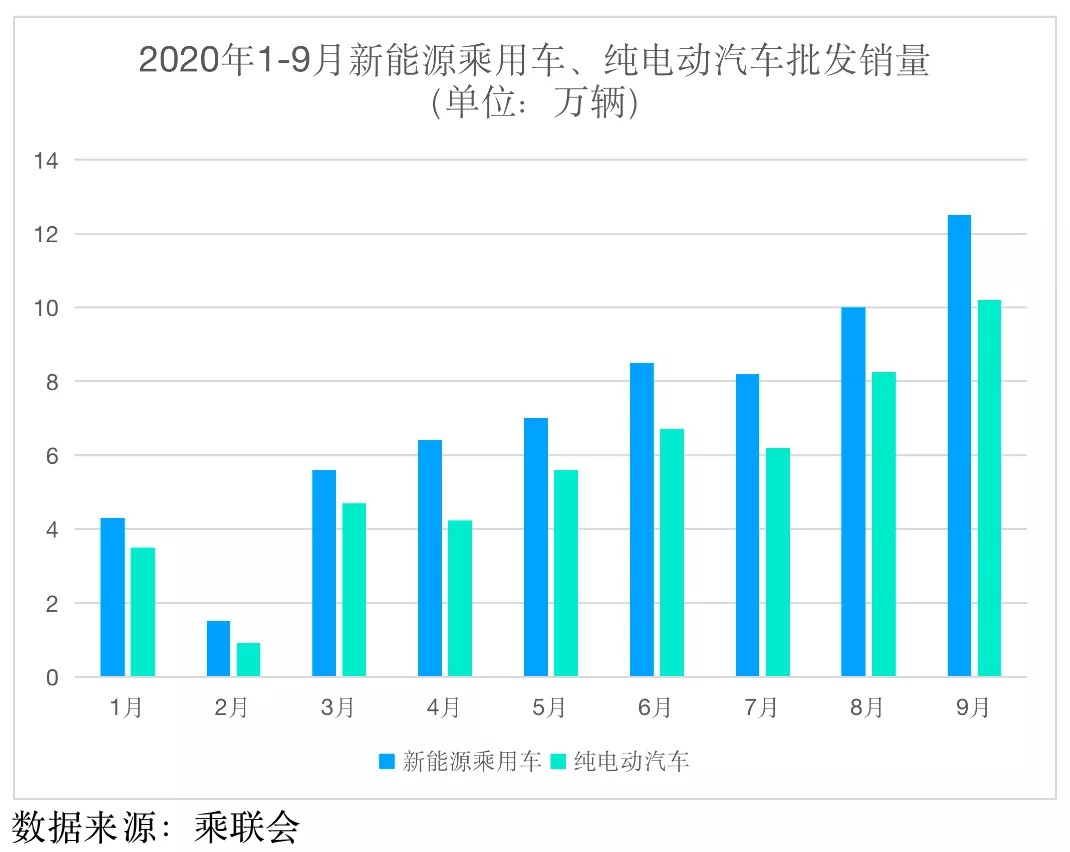

国内方面,乘联会发布的数据显示,9月新能源乘用车批发销量突破12.5万辆,同比增长99.6%。其中纯电动汽车的批发销量为10.2万辆,同比增长105%。

欧洲市场方面,根据欧洲汽车制造业联盟(AECA)最新数据,9月,德国、英国等九国新能源汽车注册量合计13.3万辆,同比上升195%。

欧洲市场方面,根据欧洲汽车制造业联盟(AECA)最新数据,9月,德国、英国、法国、挪威、瑞典、葡萄牙、意大利、瑞士、西班牙九国新能源汽车销量继续上升,注册量合计13.3万辆,同比上升195%。

中国与欧洲新能源汽车销量的不断增长,未来将为宁德时代的动力电池装机量提供更多的增量空间。

“相对来说,来自外资品牌电池企业的发力以及二线品牌企业的加速追赶,给宁德时代带来的压力更大一些。”于清教告诉邦哥。

作为特斯拉的三大电池主供应商,LG、松下、宁德时代早已展开了“特斯拉争夺战”。

2019年9月,LG 化学已在其位于中国南京的工厂开始批量生产Tesla Model 3的锂离子电池。据悉,LG化学正在投资约10亿美元,扩建其在南京的电池工厂。

今年7月,特斯拉想要从LG化学获得更多的电池供应,以满足Model 3和Model Y等车型持续增长的的需求,LG化学随即考虑在旗下其中一家韩国工厂为特斯拉生产电池。

不过,松下与特斯拉的“感情”似乎更加稳定,与特斯拉在电池业务上进行了长期绑定。

6月17日,特斯拉在提交给美国证券交易委员会文件中披露,已在2020年6月10日与松下签订了一项为期三年的锂电池供货和定价协议,该协议涉及松下在内华达州的超级工厂锂离子电池的生产和供应。

松下是特斯拉长期的电池合作伙伴,四年前双方成立的合资公司——内华达州超级工厂是世界上最大的锂离子电池工厂。两家公司不仅合作开发用于特斯拉电动汽车的电池,在2016年还成立了太阳能电池合资公司。

从数据上看,松下追赶宁德时代的脚步也更为迅速。

SNE Research发布的数据显示,1-8月,松下的全球动力电池装机量为 12.4GWh,市场份额为19.2%,紧追排名第二的宁德时代。

中国汽车动力电池产业创新联盟数据显示,1-8月,松下在中国市场的动力电池装机量为1.71GWh,市场份额为6.2%,名列第四。

可以预见,在未来几年中,在全球和国内动力电池市场,松下将成为宁德时代的主要竞争对手之一。

追赶者与“反水”的主机厂

要想自己跑得快,就得让“马儿”吃够草。

2011年曾毓群创办宁德时代后,宝马与宁德时代成立了100多人的电池联合开发团队,为“之诺1E”设计出了一款动力电池。

随着“之诺1E”的成功推出,宁德时代正式成为宝马集团在大中华地区唯一的电池供应商,成为国内首家成功进入国际车企供应商体系的动力电池企业,为其后期飞速成长奠定了坚实基础。

2015年和2016年,宁德时代动力电池装机量连续排名全球前三,2017年更是以11.84GWh的装机量超越特斯拉的电池供应商松下,问鼎全球第一。

内燃机时代,传统主机厂将三大件技术牢牢掌握在自己手中。新能源车时代,包括动力电池在内的三电核心技术,主机厂同样不想受制于人。

从今年上半年动力电池装机量被LG化学反超,到8月份重夺单月装机量第一,宁德时代完成了从突出者沦为追赶者,再从追赶者跃升为突出者的身份转换。

然而,再度成为突出者的宁德时代,除了要面对追赶者们的强力挑战,还将面临潜在的主机厂“反水”压力。

目前,宁德时代与宝马、特斯拉、奔驰等20余家车企建立了合作关系。不过,近年来,主机厂们在动力电池领域动作频频,试图进一步掌握动力电池核心技术。从大众投资国轩高科,吉利、长城纷纷建立自己的电池工厂,到特斯拉决定自建电池工厂,戴姆勒入股孚能科技。

这些未来可能“反水”的主机厂,都将是宁德时代继续扩张的隐忧。此外,国内动力电池市场最大的竞争对手比亚迪,其“刀片电池”将成为宁德时代CTP技术(无模组技术)的强力对手。

在于清教看来,为降低供应链风险,未来随着可选择的优质供应商增加,主机厂会逐渐降低对宁德时代电池的采购比例,但由于新能源汽车市场不断扩容,采购量预计不降反增。此外,由于品质与产能优势明显,也会有更多主机厂跟宁德时代合作,主机厂的“反水”压力,对于宁德时代来说应该不成问题。

经创业邦梳理发现,2019年,宁德时代有3笔供货期在2022-2031年的海外电池订单,为动力电池的装机量提供了有力的保障。

2019年2月,宁德时代与日本本田技研工业株式会社签订合作协议,在2027年前,宁德时代将向本田保供电量约56GWh的汽车锂离子动力电池。

2019年5月,宁德时代与沃尔沃签订动力电池合作协议,未来十年内,宁德时代与LG化学将为下一代沃尔沃汽车和极星(Polestar)车型供应价值数十亿美元的锂离子电池。

2019年11月,宝马汽车宣布与宁德时代的订单从2018年年中的40亿欧元增加到73亿欧元(约合569亿元人民币),合同有效期将从2020年延长至2031年。

可见,主机厂与电池厂之间的“相爱相杀”,也同样是一场“好戏”。

日韩PK国产,鹿死谁手

日韩PK国产,鹿死谁手

随着国内动力电池市场全面开放,LG化学、松下等外资动力电池企业纷纷回到国内市场,以宁德时代为首的国内电池企业将面临严峻挑战。

中国汽车动力电池产业创新联盟数据显示,1-8月,两家外资电池企业LG化学与松下的市场份额分别为9.9%和6.2%,合计占国内动力电池市场份额达16.1%。

然而,无论是国内电池企业还是外资电池企业,在成为电池大王的道路上,都要翻越三座大山:安全、产能、成本。

在安全方面,发生“自燃”事件的不止是LG化学,一些国内电池企业也“火”了。

今年5月到8月,搭载宁德时代811电池的广汽新能源Aion S车型发生了三起自燃事件。今年5月,一辆搭载比亚迪三元锂电池的秦Pro EV在位于深圳市的某公共充电站发生自燃。

高工产业研究院(GGII)根据公开报道不完全统计,2020年上半年国内共发生电动汽车起火事故20起,较去年同期下降31%;涉及车辆数目28辆,较去年同期下降22%,虽然国内电动汽车起火事故跟去年同期相比有所下降,但行业安全问题仍不容忽视。

产能方面,以宁德时代为首的国内电池企业背靠中国巨大的新能源汽车市场,再加上政府端的各项补贴政策,拥有天然的主场优势。

于清教指出,中国仍是未来新能源汽车主要的增量市场之一,外资电池企业的产能跟国内电池企业相比,产能释放速度相对较慢,自主品牌的主场优势明显,但走出去的步伐有待加快。

真锂研究首席分析师墨柯曾表示,虽然电池白名单去年6月正式取消,意味着外资电池厂进入中国市场连名义上的障碍也没有了,但他们还需要时间适应中国市场。

“所谓的适应,比如说与车企的货款支付方式,海外市场与中国市场就有显著不同,日韩电池厂最近一年来国内订单寥寥无几,就是不适应中国市场情况。”墨柯曾表示。

在2016年工信部发布的符合《汽车动力蓄电池行业规范条件》企业目录中,日韩系电池企业均未入选。也因此失去了中国车企的动力电池订单。

于清教曾表示,近年来动力电池成本的下降速度已经超预期,目前整个产业链正向高品质、高端化发展,整体降价是肯定的,但降幅会慢慢变小一些。未来的竞争将主要集中于技术、资本、资源等多方位的博弈。

“外资电池企业竞争力较强的只有LG化学、松下、三星SDI、SKI等少数几家,且在华的电池企业规模与我国的头部企业相比,目前不算特别大,它们在华产能大规模释放还需要两三年的时间,自主电池品牌需抓住这一窗口期,全方位提升自身竞争力,争夺更多市场份额。”于清教说。

宁德时代CATL欧洲区运营总经理陈国城(右)

在德国“BattLife”项目启动仪式上

不难看出,与外资电池企业相比,国内电池企业在产能和成本方面均有一定优势,在通往电池大王的道路上已突出一个身位。

从当前产能规模来看,宁德时代>LG化学>松下>三星 SDI。宁德时代拥有较大的产能规模,2020年预计产能将达到116.5GWh;LG化学产能规模次之,2020年预计产能规模预计将达到109GWh。松下和和三星受限于“大公司,小部门”,整体二次电池业务方面投入较低,因此在产能方面处于落后。

写在最后

真锂研究首席分析师墨柯告诉邦哥,在电池技术相当的前提下,国内企业能做到成本更低,这就是优势。

未来,拥有主场优势的宁德时代或将成功逆袭,抑或是与LG化学依旧胜负难分,但中国电动化的制造能力及成本优势将是“大国重器”力量的最好诠释。

本文为创业邦原创,未经授权不得转载,否则创业邦将保留向其追究法律责任的权利。如需转载或有任何疑问,请联系editor@cyzone.cn。