编者按:本文来自资本侦探,作者陈腾,创业邦经授权转载。

东北人白厚善比山西人冯鑫聪明,因为他早就准备好了美国绿卡。

前者是容百科技的创始人,该公司目前市值308亿元,是新能源电池产业链上的重要一环,号称中国最大的正极材料生产商,背后或明或暗的大佬投资人无数:蔚来、朱啸虎、阳光财险、云晖投资;后者则蹲在监狱里,他创办的暴风市值巅峰时超400亿元。

两人共同点很明显,都有泼天大胆去“坑”金融机构。据《电鳗快报》报道,白厚善用高超的财技将3亿元信托资金左腾右挪到无影无踪,以至于机构去状告他失败。而冯鑫则“死于”著名的MPS收购案,被某机构状告后,遭了牢狱之灾,身陷囹圄。

冯鑫出事后,暴风的投资人蔡文胜发了个朋友圈:“他也成就过很多人,让很多机构和股东都赚钱过……”这句话经不起细品,不然会容易闹出“原来他们搞事情、拉高股价就是为了方便朋友们出货”的误会。就连有无数大佬背书的容百科技,也害怕这个误会。

2021年,容百科技的投资方蔚来给外界搞了个“固态电池”的重磅炸弹,引发了一场“是否真实”的真理大讨论。而潜在水面下的容百科技也趁机宣布,自己正在研发“固态电池”正极材料。从1月15日起的五个交易日,大涨55.98%。

市场的疯狂可以理解,毕竟鸡犬升天的行情A股经历过太多次了。新能源成为风口的背后,资金已经不去看公司基本面的变化,而是靠流动性撑起了足够高的估值,这超越了大多数公司本应有的价值。当“高估”成为短期内的普遍现象,一个市场共知的泡沫已经越堆越厚。

烧掉新能源“泡沫”的这把火,或许会从“有问题”的容百科技身上点燃。

暗度陈仓

投资人对于科技公司的宠爱实在不一般,很长一段时间,舆论都把科创板看作“国运”。

白厚善就乘上了这股东风。2017年容百科技第一轮股权转让的定价是1.50元/注册资本,到C轮融资是25.58元/股的价格,2019年科创板上市后,短短几天股价就站到了69.28元。三年来,白厚善和参与者们在一轮轮的资本盛宴中,收获了超过40倍的回报。

但从基本面上来看,这家公司从头到尾都被高估了。2016和2017年,容百科技的毛利率分别为12.09%和14.86%,相比于其他的竞争对手少了4到5个百分点,这也反映了容百此时在行业里的尴尬处境。

容百科技的“东风”其实借的没有那么轻松。

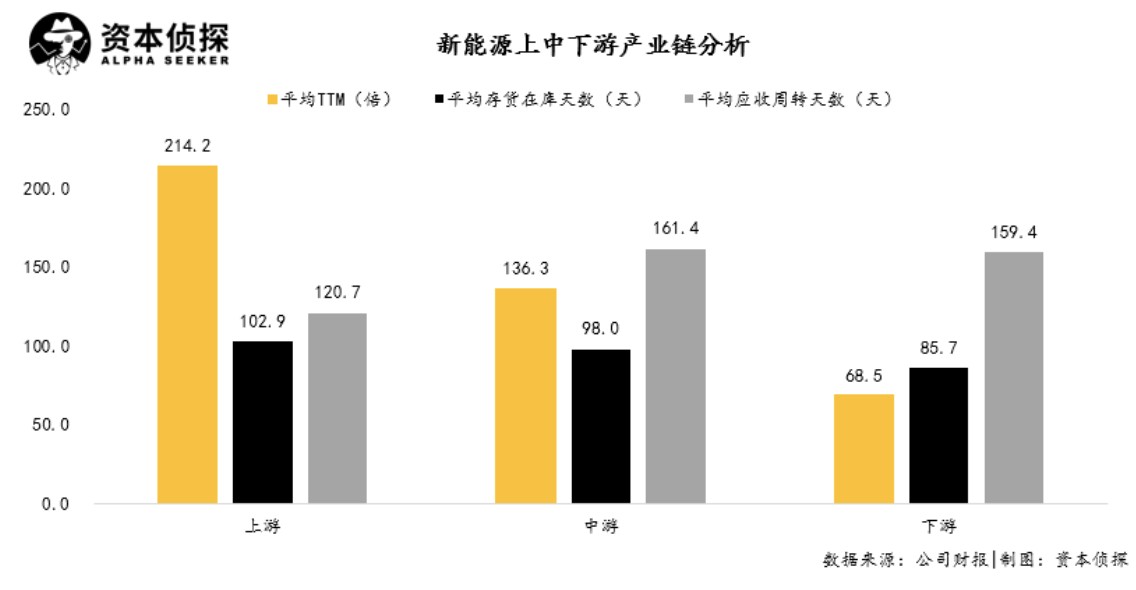

新能源的产业链简单概括就是上游有正极,负极,隔膜,电解液,中游有电池,电机,电控,下游有汽车和充电桩等。资本侦探从200家新能源概念股中,筛选了产业上中下游20家比较有代表性的企业,并集中透视整个新能源产业的运转情况。

新能源的泡沫主要在上游。

从估值来看,A股产业链上游的企业普遍比中下游拥有更高的估值,其中赣锋锂业,容百科技,德方纳米的滚动市盈率一度达到了500附近。这三家企业分别代表了动力电池的正极材料在氢氧化锂,高镍三元锂电池,磷酸铁锂三个方向上的利基市场。

尽管电池正极的市场集中度较低,这三家企业都在所属的细分领域做到了龙头级别,这也使得新能源的概念将他们捧上了天。而整体来看上游产业链的平均TTM为214.2倍,远高于中游的136倍和因为大量亏损而显得估值较低的下游的68.5倍。

越是上游越容易库存堆积,整体应收周转较慢。

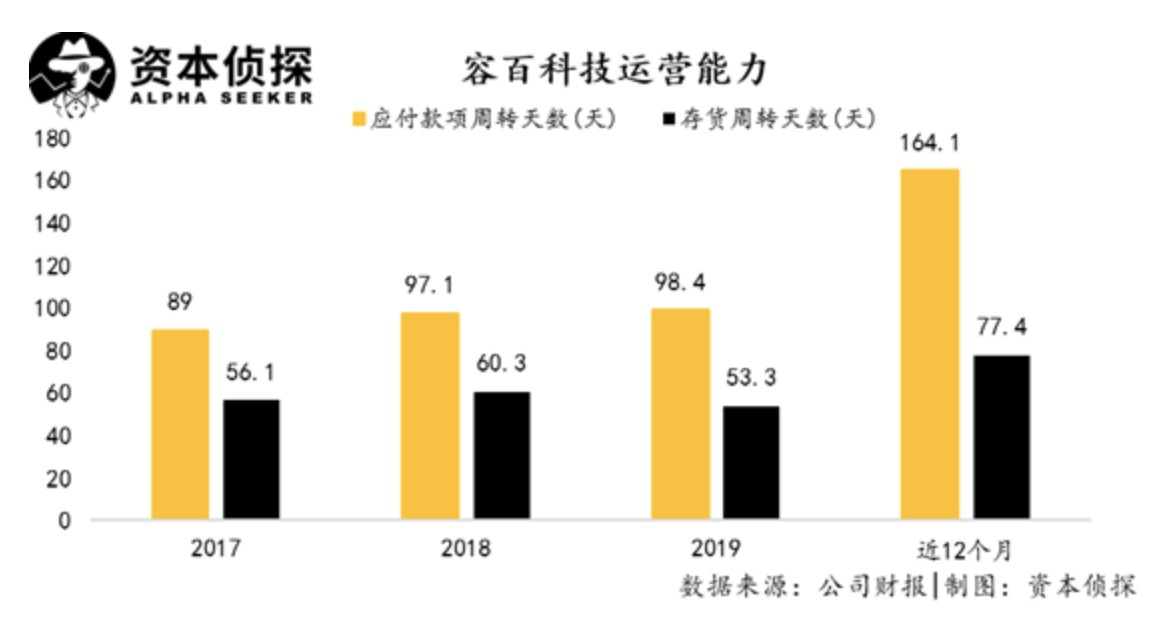

目前新能源整体产业链的存货在库天数基本在三个月左右,这也折射出上游企业的经营状况非常容易受到下游企业经营状况和技术路线波动所带来的干扰。而应收账款的周转天数更普遍为4到6个月,其中容百科技为164.1天,整个的缺钱天数为65.8天。

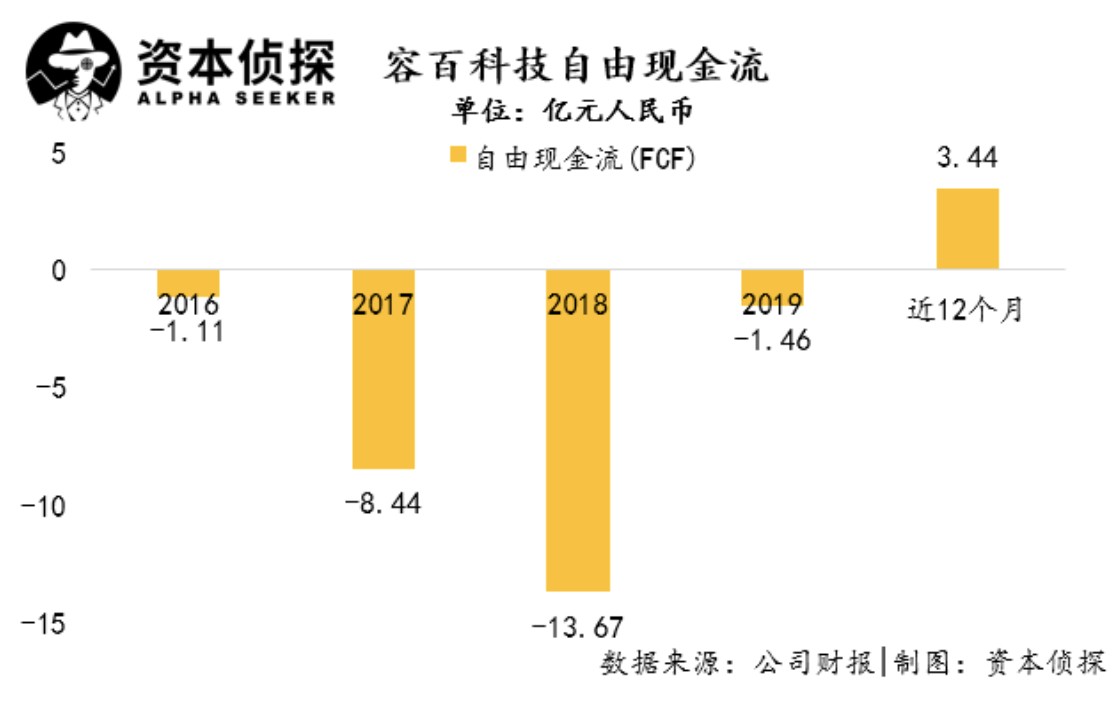

但因为源源不断的融资和补贴,白厚善的钱袋子并没有想象中的紧张。

容百科技的客户集中度相对较高,很容易“吃亏”。

2018年,当时容百科技的营收为30.41亿元,但经营性现金流为惊人的-5.42亿元。还有巨大的应收账款,截止年末,容百科技前五名的应收账款单位账面余额合计7.16亿元,占应收账款的62.8%。白厚善用财技埋下的巨大隐患,在不久的将来就会爆发出来。

2019年11月6日,容百科技当日晚间发布公告称,大客户比克动力对该公司合计规模达2.08亿元的应收账款及应收票据,存在无法回收的风险,其中逾期账款及已到期未兑付汇票合计2.06亿元。2.08亿的应收账款直接逾期了2.06亿。

次日,容百科技股价几度跌停,最终破发并收盘重挫9.83%。没人知道白厚善和比克动力之间到底发生了什么,无数投资人被埋。可早在一个月前,宁波证监局就已经开始调查容百科技。这一查,便发现了容百科技的真面目。

检查后发现,除了坏账准备计提不充分容百科技还存在将其他费用纳入研究费用,以及三会运作不规范(比如董事会、股东会会议没有留下一点记录)的问题,而容百科技的前董秘陈兆华在调查来临前便辞职走人。这位董秘可不一般,拿的工资比白厚善还高。

白厚善也因此被历史记住,成了第一个领到科创板监管函的男人。

刀口舔血

作为一家科技企业,容百本质上是不注重研发的。

从2016年到2018年,它的研发费用只在可怜的4%附近徘徊。这是一同申请上市科创板的9家企业中,占比最低的。但架不住白厚善是个浓眉大眼的狠人,他曾是另一家上市公司“当升科技”的创始人。据《每日经济新闻》报道:他曾被大股东“扫地出门”,是A股最励志董事长。

所以再创业时,他不管出于什么心理,还是和老东家同业竞争了。不止挖了一批当升科技的骨干,还带来了韩国高管。所以,当高层决定发展新能源后,补贴雪片一样的飞向企业。而电池则是新能源车的重中之重,正极材料则占了电池成本的40%。

于是容百在题材概念上迎来了春天,由于是做正极材料起家,容百便自称为首家NCM811大型量产企业,能不能量产在当时是个问题。因为NCM811是一种高镍的正极材料,其特点是能量密度高,电池续航长,缺点是成本高并且有自燃的安全隐患。

事实上,容百并非第一家能够量产NCM811的公司。据2018年的一次投资者调研活动记录表中显示:“目前公司多元材料产品以动力型NCM523材料为主”。当时容百科技的前驱体产品的产能利用率仅为90%、产销率为19.78%。这明显是生产能力跟不上,所导致的生产过剩。

但作为“特殊领域的高新技术企业”,容百有惊无险地跑步上市——尽管财务问题一直备受质疑。

财务只是基本面,人心才是股市的关键。2020年,新能源板块坐上了火箭。接受了处罚后的容百好似想要抓住机会成为行业巨头,一洗自己过去股价腰斩的耻辱。于是容百科技在正极材料高镍化上的利好消息不断被放出,随之而来的是股价的节节攀升。

全球性大放水会刺激中高端新能源汽车的消费,而这些汽车的续航便需要更高比例镍的正极材料去提供更高的能量密度。镍相对于钴而言的确价格更加稳定供给上也更有保障,同时高镍化的正极材料本身就是白厚善一直在深耕的核心竞争力,这说法和各种研报里的说法不谋而合。

但最大的问题在于,走在了宏观经济和行业发展的大趋势上的企业,基本面本应得到改善。截止2021年1月20日的近12月数据。它的净利率为1.0%,资本回报率为0.5%。这样的盈利能力和投资回报太过惨烈。如果对比股价的话,会看到一个巨大的泡沫。

去炒这种公司,韭菜的钱,真能叫钱吗?

见好就收?

对于妖怪,该有的敬畏还是要有。

容百的毛利是13%,他们对外的解释是受到疫情冲击。但再看看白厚善曾经的当升科技,它有着20%的毛利率,整整7个点的差额,使得容百的解释是那么苍白无力。这样的毛利在行业中并没有太大的竞争力,可即便如此容百科技的毛利,也一直处于一个下降的趋势。

这是主要是因为目前容百科技的大客户主要为宁德时代,这种过于集中的客户结构、原材料加工式的商业模式加上上游正极材料企业的多元化,使得容百科技的议价能力被不断地压低。而宁德时代似乎觉得只有自主生产正极材料才可以进一步控制生产成本,降低供应风险。

于是容百科技不仅受到了自己最大客户的不断打压,还与其成了竞争对手。2019年4月,宁德时代为了控制生产成本,防范供应风险,拟由控股子公司宁德邦普投资建设正极材料产业园建设项目。到了2020年,富临精工与宁德时代合作,生产锂电池正极材料优先满足宁德时代的采购需求。

这种关系更加剧了容百科技周转和盈利能力的恶化。

单一客户,低周转,低毛利,长账期。一切都似曾相识。容百科技现在的完整生意周期拉长到了229.4天,而缺钱天数则为65.3天。这让它在产业链中的地位,就像是恋爱中被PUA的一方,同时恋人关系又因为疫情雪上加霜。容百科技近12月的利润增长率跌到了-20.5%。ROE更是只有可怜的1.0%。

但是风就有停的时候。随着技术和市场的不断成熟,国家对于新能源汽车的态度逐步由政策驱动转向为市场驱动,补贴的退潮带来的是更大的资金压力。与此同时新的固态电池的出现意味着传统高镍正极材料的技术路线受到严重的挑战。而容百的研发费用则是万年不变的4%。

眼看自己腹背受敌,白厚善在办公室中又开始了苦思冥想:如何在产能可能过剩的情况下扩大产能,在研发费用占比4%的情况下化解技术变动的危机?从当升到容百,从科创板到新能源巨头。对于新兴产业来说需求驱动要大于供给驱动,而对于新能源产业来说股价是靠讲故事驱动的。

2021年1月20日容百科技表示,要扩大10万吨高镍正极材料的产能并且积极研发固态电池的正极材料。话音刚落,股价便直接涨停,其市盈率也来到了史无前例的772倍。面对这个结果,投资者们前仆后继的吹捧容百。

而容百科技只是不动声色地在《股票交易异常波动公告》中这样写道:“若市场需求情况出现不利变化可能出现产能利用率不足的风险,同时固态电池正极材料尚处于研发阶段,敬请投资者理性决策,审慎投资。”

看着科创板上那抹高高挂起的红,这市值300亿的大楼,随时有可能会塌。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。