编者按:本文来自微信公众号 ,吴晓波频道(wuxiaobopd),作者:和风月半,编辑:徐涛,创业邦经授权转载。

“坦率地说,如果不设置贸易壁垒,中国车企几乎会轻易击败世界上大多数其他汽车公司。”

1月25日,为了给不及预期的特斯拉四季报提供一个合理解释,马斯克再次语出惊人。

季报显示,特斯拉的交付量同比增长了38%,但营收仅增长了3%,数据的反差让投资者信心一落千丈,特斯拉股价一夜跌去了800亿美元。

马斯克的解释是,为了与中国车企尤其是比亚迪竞争,特斯拉采取了大幅降价的策略来提振销量,从而牺牲了利润。

或许是想进一步证明自己的不易(和强大),他将中国车企再次放到了一个令人觉得近乎“捧杀”的位置。

*小巴注:捧杀。网络用词,指过分吹捧对方,使其骄傲而不再努力,以致不能成才。

这是两个月前激进发言的后续,当时他说:未来全球车企10家,特斯拉第一,后面的9家是中国车企。

对视现实,中国汽车的全球争霸之路才不过刚刚踩下第一脚油门,我们感谢马斯克的好意,但远没到可以洋洋得意的时刻。

全球,我们处在哪个位置?

2023年《财富》500强中,上榜车企有23家,排在第一的是大众,第二是丰田,上汽、一汽、广汽、东风、北汽、比亚迪、吉利7家位列其中,只有上汽排进了前十。

与此同时,2023年全球汽车销量榜上,丰田以1064万辆位居榜首,实现“四连冠”。今年的榜上,比亚迪冲进了前十,为列第九,这也是中国汽车首次冲进前十,2022年,吉利沃尔沃曾触及第11名。

出海方面,2023年中国汽车出口量达到历史性的491万辆,同比增长57.9%,超过日本成为全球第一汽车出口国。

纵向看,我们创造了纪录,从2021年突破200万辆,到2023年的接近500万辆,飞跃惊人。

但横向看,若放在历史的坐标系里,我们当下的情形与日本出海的两个阶段近似。

第一个阶段是1967年。彼时日本超过德国成为第一汽车出口大国,但直到1976年才凭借石油危机实现量的跃迁,日本汽车出口量达250万辆,第一次超过本土销量。

第二个阶段是1998年。1980年代,日本与美国发生贸易摩擦,最终日本被迫接受“自愿出口限制”,1981年—1998年间,每年向美国出口汽车数量不能超过一定限额。

此时的日本车企,才算真正开启全球化之路,数据显示,1998年日本汽车的海外产能已经达到500万辆,到2017年时,日本车企海外产能已接近2000万辆。

无论对照哪个阶段,中国汽车在全球化方面依然任重道远。

若将汽车全球化比作一场大型赛事,当下中国赛区尚未分出胜负,最终是谁到全球赛场上与丰田、大众、通用、福特、特斯拉等一众企业掰手腕,还有待观察。

但这一天也并不遥远了。

在年终秀上,吴老师对2024年的其中一个预见是“汽车大战,大局初定”。

借这个机会,我们请了几位专家学者,对于当下的竞争格局做了一个基本的摸排和解读,他们将会为你带来以下信息增量:

1.以阵营区分,当前中国汽车行业的格局如何?

2.都说中国汽车2024年会很卷,具体会在哪些方面卷?谁会笑到最后?

3.在海外市场,我们到底进行到哪一步了?

让我们继续带上好奇心和思辨欲,一起来探讨下。

中国汽车业将会分为哪些阵营,谁是扛把子?

中国汽车业将会分为哪些阵营,谁是扛把子?

余建约

建约EV预测创始人

四方力量,三个战场

中国汽车市场有四方力量构成:自主品牌、合资品牌、造车新势力以及豪车品牌。

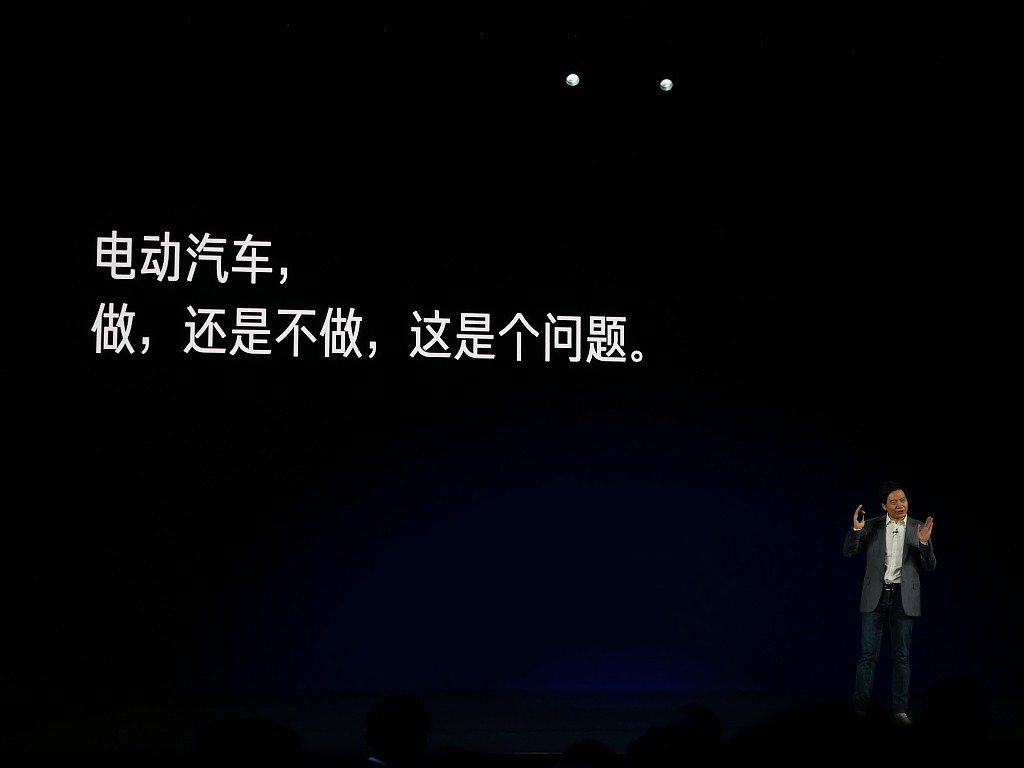

2024年是确定格局的关键一年,因此所有类型车企都会把握“最后的机会”:一方面,更多的竞争者会入场,如小米这样的要赶末班车,合资车也会发力,传统中国车企再不搏一把也要挂掉了。

从价格维度看,当前中国市场可分为三个关键战场,包括10-20万元市场,20-30万元市场和30万元以上市场,主要销量在10-20万之间,而20-30万这个价位的市场的厮杀非常激烈,这在1月的销量里体现得尤其明显——绝大多数车型的销量都在下滑。

这个战场之所以激烈,就是因为这里聚集了所有的车企,传统自主车企的高端、造车新势力、合资车企的高端以及BBA为代表的豪华车企里的低端车型都在其中。

激烈的竞争,会加速格局的形成。

在燃油车的战场上,会进一步向头部集中。

在10-20万元战场,传统自主品牌与合资车企会展开激烈竞争,但合资车企无法获得新能源的增量。

传统自主车企在接下来几年,规模会快速增长。

比亚迪的销量会冲击400万辆,其他头部自主车企的销量也会很快跨越200万辆。

新入局的如华为、理想等新势力,在这块的营收会到1000-2000亿元人民币左右,也将会在几年内成为巨头,看得比较清楚了。

与此同时,腰部的企业的日子会非常艰难,销量继续下滑、经营状况变得更差。

出海也是一个新战场,但在这个战场当下是以传统车企为主的。在这个领域,奇瑞、上汽还是很强,属于第一阵营,其次是长城、长安、比亚迪、吉利等属于第二阵营。

新势力在这方面还是小打小闹,暂时不会成太大气候。

张津京

BT财经联合创始人、CEO

智能车会分为三个阵营

2024年,我判断智能电动车会分为三个阵营,它们分别是:纯供应链阵营、以华为为代表的生态阵营和比亚迪为代表的自研阵营。

自研阵营就是全资产,除了边缘的配件用的是供应链的东西,其他都是自己的。奇瑞、吉利也有类似的能力,但做不到比亚迪这样90%以上。

生态阵营是以华为为代表。

华为系就是将自己的智能解决方案与其他传统车企合作。值得一提的是,2022年华为为业界带来了智能座舱,2023年带来了智能驾驶,到2023年底又祭出了智能底盘,已经形成了三智方面非常完整的体系化能力。我认为华为系会是2024年整个新能源汽车市场特别重要的一个参与者,甚至是领航性的角色。

*小巴注:目前华为和车企合作的主要模式,共分为三种。第一种是华为为车企提供包括电机、电池管理系统等在内的智能化零部件,第二种是HI(huawei inside)模式,华为和合作车企共同开发,车企搭载华为的全套智能解决方案;第三种是智选模式,华为深度参与到产品的研发、设计、渠道营销、品牌运营等各项领域。这三个模式的主要区别在于这辆车“含华量”的高低。

相对而言,第三个阵营,即纯供应链阵营会比较艰难一些。这里包括刚杀进来的小米、蔚小理、零跑、长安等。这些高度依赖供应链技术的企业,只能开始进一步拼价格、拼服务、拼技术。

具体而言,就是第一,能不能拿出最好的价格,第二,能不能第一时间盈利,能不能第一时间走量。这都考验着车企对于供应链的管理。

我们还可以更卷吗?

曾航

军武科技CEO,财经作家

卷资金能力

2024年,造车的资金门槛会进一步提高。

小米的SU7,雷军说投入了100亿,但到如今这些资金已经远远不够了,有可能需要几百亿。研发的投入、智能化的投入,都需要更大量的资金才得以支撑。以智能驾驶为例,比亚迪在这方面有短板,2023年招了好几千人进行研发,这方面的人力成本是很高的;此外还有芯片、操作系统等。

而这直接会导致一些无法在后期持续投入的车厂会败下阵来,或者放弃,或者只能同华为这样的企业合作。

周掌柜

知名科技战略专家

欣孚智库首席顾问

卷生态能力

汽车行业无论处于什么环境,都有两个基本竞争维度:品牌势能和规模销量,以这两个维度为锚点,强者恒强,弱者淘汰。

在两大目标之下,考验的是四大手段,即卷生态、卷成本、卷软件、卷出海,在四大手段之下,是各个单项能力各显神通。

其中,“卷生态”大概率将成为汽车行业的新基础逻辑。“生态”大致有三类:

第一类是奔驰和宝马共建充电网络,与蔚来和长安、吉利合作的这类运营型生态合作,这一类也是强竞争下的新型竞合关系;

第二类是上述华为主导的智能软件解决方案与大型厂商的深度合作,这类生态长期形成紧密关系,需要很好的利益分配和长期发展战略匹配;

第三类则是宁德时代、比亚迪作为电池厂商带来的阵营生态,简单说就是用了谁的电池自然进入谁的生态。

因此,合纵连横也是2024年的汽车行业核心趋势之一。

此外,“卷生态”的另一个重量级玩家小米汽车即将加入竞争。智能电动车问界和小米品牌综合战略能力还是突出“蔚小理”的。

余建约

建约EV预测创始人

卷技术与舆论

从车企内卷的维度来说,核心还是拼产品、拼技术、拼营销、拼价格。

卷技术中,这在2023年底已经有一些端倪了。比如小鹏汽车和华为在AEB(自动紧急刹车)上的这种竞争。小米进来后,我们可能会看见一些经常发生在智能手机领域的一些竞争方式,比如“跑分”——卷技术参数。

卷营销中,一个可能会升级卷的部分是“舆论战”。在新媒体和流量为王的逻辑下,企业与企业、个人与个人,彼此之间相互的攻击甚至擦枪走火的情形会越来越多,也越来越激烈。与此同时,因为流量集中在这里,所有的媒体也都会被卷进来。

拼价格中,车企的运营效率指标就变得很关键。比如单车的制造效率,能不能从原来的3、40个小时,降到15个小时,此外还有单车研发效率、销售门店的坪效、线索获取效率等等。这需要对原有的运营体系进行大范围的颠覆。

还有一个可能会卷的维度是创新。有些车企推出一些不同的车型品类、或者在某个痛点如ADAS主动安全等上发力,也可能形成自己的一个竞争优势。

全球战场上,我们到哪一步了?

曾航

军武科技CEO,财经作家

呼吁中国车企“抱团出海”

前段时间我去中东、东南亚转了一圈,一个最深的感受是,日系车在海外的实际竞争力、它的竞争壁垒,比我们想象中的要强很多很多。换言之,说中国车要取代日系车,还是言之过早了些。

原因在于,一方面,日企在海外采取的是抱团作战的策略,不仅汽车去了,相关的物流公司、金融服务公司、零部件公司等都是一起过去的。

例如日系车在印尼的市场占有率是95%,怎么做到的?其一,印尼是由一个个岛组成的,地理上来说交通并不方便,而日本的财团就先把物流配套做了起来;其二,当地人收入不高,日企就提供金融贷款来帮助他们买车;其三,零售方面,4S店也是一起出海。

在沙特也有类似的情形,汽车零部件方面,日系车一天可以送三次货,而中国车一星期才能送一次,这意味着从售后来看,买了中国车的体验和买了日本车的体验相差非常得大。

在此我也有个呼吁,在这个阶段,呼吁中国车企们在“卷出海”的时候,一定要抱团出海,不要相互拆台、相互压榨,可以借鉴日本在本地化、抱团出海等各方面的成功经验。

另一方面,我们现在谈中国汽车出海,一部分指的是出口量数据增长很快,这其中有几个特殊原因,一个是出口俄罗斯贡献了20%左右的增量,另一个是由于疫情导致的芯片荒,国外的车厂出现断货,中国车得以补位。

汽车消费是一件很综合的事情,买只是第一步,还有维修、售后保养等一系列问题。

从产品的生命周期看,海外消费者对中国汽车的使用还停留在初期阶段。只有当大量的人开过中国车、换过中国车、修过中国车,完整地走完这个循环以后,我们才能明确认定中国的汽车是真的走出去了。

一个很直观的指标就是,当我们前往其他国家,有一天发现,那里满大街看到的都是中国的车和中国的4S店,这就说明我们真的成功了。

在这样的背景下,我认为还是要更谨慎一些,要“居安思危”。当然,一个不可否认的事实是,中国车的质量真的越来越好了,我们在智能化、电动化方面又有突出优势,这会是未来一个很大的助力点。

从地域范围看,东南亚的机会很大,其次是南美、中东。

周掌柜

知名科技战略专家

欣孚智库首席顾问

卷参考华为,出海成效至少还需看5年生态能力

出海的车企,需要满足5个基本能力:

第一是跑马圈地的能力,即本地化制造能力,比较典型的就是比亚迪,在巴西也好、匈牙利也好,都是以本地建厂为前提的;

第二是本地化品牌能力。以此前华为为例,华为出海欧洲的时候,就有很强的品牌本地化能力,具体而言,它需要知道在哪投广告、投广告的投入产出比等;

第三是渠道的本地化能力,是开专卖店还是和代理商合作等;

第四是服务的本地化能力,汽车产品的售后怎么做、救援怎么解决等;

第五是政府关系方面。不同的国家有不同的政府运作模式,也面临各种社会团体、NGO的压力,还有工会等社会关系,这都需要企业有足够的团队和意识去维护和解决。

还是以华为全球化为例,从建成到落地,至少需要3年左右时间;从销售到进入主流品牌,又需要两年的时间。以此为参考,中国汽车品牌出海要卷到一定成效,至少需要的5年时间。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。